Barlai Róberttel, az OTP Bank Nyrt. Regionális Treasury Igazgatóságának ügyvezető igazgatójával,a Budapesti Értéktőzsde igazgatóságának tagjával készített interjút a Gazdasági Rádió.

Komáromi Balázs: Korábban többször volt már vendégünk, akkor még közvetlenül tőkepiacokkal foglalkozott, a piacokkal volt napi kapcsolata. Az, hogy pillanatnyilag egy regionális treausry-t vezet, mit jelent, mennyire van még napi kapcsolatban a piacokkal?

K. B.: A legtöbbet korábban a monetáris politikáról beszélgettünk. Most is épp szerencsés a téma, Matolcsy György jegybankelnök a legutóbbi kamatdöntés után megszólalt, szükségét érezte annak, hogy kommentáljon, illetve irányt mutasson a piacnak, miközben az új rezsim alatt ez nem szokványos dolog, nem tartanak sajtótájékoztatókat. Voltak olyan fajsúlyos bejelentések, amik indokolják ezt?

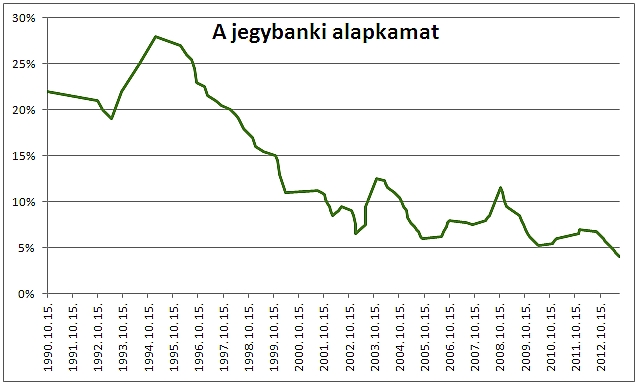

B. R.: Szerintem több célja volt ennek a megszólalásnak. A piacon kialakult egy általános nézet, hogy a jegybank le fog állni körülbelül négy százalékon a kamatcsökkentéssel. Különösen a magyar elemzők és piaci szereplők várták, hogy négy százalék alá nem megy a kamat, a külföldi szereplők, hedge fund-menedzserek azonban továbbra is 3,0-3,5 százalék közé becsülték. Ez egyfajta kettősséget hozott.

K. B.: Tudjuk, hogy ennek mi az oka?

B. R.: Láttuk az elmúlt hetekben, másfél-két hónapban azt, hogy egy nagyon erős eladói nyomás, brutális mozgás alakult ki a magyar kötvények piacán, megtisztulási folyamat indult el. Előtte nagyon long volt a piac, majd 150-170 bázispontot jött fel a hozam nagyon alacsony forgalom mellett, ez ijesztő volt. (Száz bázispont=egy százalékpont – a szerk.) Amikor a piaci szereplők kicsit fékezték várakozásaikat a kamatvágással kapcsolatban, ez mozgatta őket.

Illetve a nemzetközi piacokon is elindult egy hozamemelkedés, amely egyértelműen negatív kamatkörnyezetet jelentett. Ezt a fajta várakozást kellett szerintem jelentősen megtörnie a jegybanknak. Nem mellékes szerintem, hogy a külföldiek végig azt mondták, 3,0-3,5 százalék között lesz a kamat alja.

K. B.: Lehet, hogy azért, mert ők többet tudnak?

B. R.: Nem gondolom, hogy ők többet tudnának, de ennyire eklatánsan most találkozunk először azzal, hogy a külföldi, nem mondanám őket spekulánsnak, de rövidebb távú befektetőkre van fazonírozva egy monetáris politikai bejelentés. Volt egy nagy dilemma, amelyről sokat beszéltünk a külföldi befektetőkkel, hogy ha a jegybank leáll a kamatcsökkentéssel, akkor az önmagában egy kötvényeladási hullámot indukálhat, hiszen nagyon sokan spekulálnak arra a körülöttünk levő világban, hogy a magyar kötvények jól teljesítenek a kamatvágások következtében.

K. B.: Vagyis ilyenkor a hozamok lejjebb jönnek, az árfolyamok pedig feljebb, és ezzel tudnak pénzt keresni.

B. R.: Így van. Mármost ha leáll a kamatvágás, akkor azokat a pozíciókat le kell zárni, amelyeket azért nyitottunk, mert kamatvágás van Magyarországon. Ez érthető. Ez egy okos megoldás egyébként abból a szempontból, hogy nem azt jelentik be, hogy három százalék körül leállunk, vagy nemsokára leállunk, hanem azt, hogy elkezdik tíz pontonként vagdosni és elnyújtják még legalább fél évre, háromnegyed évre a kamatvágás ciklusát. Sejtetik, hogy hol szeretnék látni a kamatot, és ha a piac engedi, akkor le is fogják tudni odáig vágni.

Ennek következtében látszik is a piaci reakció, tehát a kamatcsökkentési ciklusnak a rövidebb kamattermékekben, derivatívákban, az FRA-kben korábban beárazott körülbelül négy százalékos vége lejjebb tolódott most 3,5 százalékra. (FRA: határidős kamatláb megállapodás – a szerk.) A hosszú kötvényeknél ez körülbelül két évig, két éves futamidőig érezteti hatását, a még hosszabb futamidőkön viszont egy stagnálás vagy enyhe hozamemelkedés is kialakult.

K. B.: Ez furcsa, nem? Ha tudjuk, hogy most jön lejjebb az alapkamat, akkor elméletileg a hosszabb távnak is lejjebb kellene jönnie?

B. R.: Nézzük meg a nagyságrendeket. Ha most négy százalékon van az alapkamat, és várhatóan 3,50-3,00 százalék közé levágja a jegybank, akkor az várható értékben 50-75 bázispontos csökkenés a következő, mondjuk egy évben. Miközben nem kevés kockázat van előttünk a következő negyedévekben a tőkepiacokon, lásd a Fed-nek a monetáris enyhítésből való kivonulása, annak időzítése és mértéke. Az ezzel kapcsolatos hírek egyébként is tudták kulminálni az eladási hullámot a magyar kötvénypiacon, amiről az előbb beszéltem.

K. B.: Tehát ennyire hosszú távra már nem hat a jelenlegi kamatszint beárazódása?

B. R.: Nem hat addig, nem tud ennyire hosszú távon gondolkodni a piac. Ez mégis egyfajta olyan ütem, ami a kamatvágás fenntartását jelenti és egy csendesebb, hosszabb, elnyúló kiszállási periódust tesz lehetővé. Az olyan befektető, aki az elmúlt 2-3 évben megfogta a hozamesést, rengeteg pénzt keresett okosan és ügyesen...

K. B.: Ilyennek nevezhetjük például a Templetont, amely Magyarország egyik legnagyobb hitelezője és a magyar állampapírnak mintegy tíz százalékát birtokolja, ugye.

B. R.: Mindenki szeret a Templetonról beszélni, mert ott nagyok, látványosak a számok és tetten érhető. Azonban többféle befektetői kategóriával és ebből következő befektetői magatartással találkozunk a külföldiek részéről, a külföld nem egy egységes befektetői kör. Én általában azokról beszélek inkább, amelyek ilyen hedge fund-típusú befektetők és rövidebb távon vadásznak hozamot és keresnek lehetőségeket.

Ők biztos, hogy a következő pár hónapot a csöndes és lassú, folyamatos kiszállásra fogják kihegyezni. Ha megnézzük kicsit perspektívából a történetet, egy olyan több száz bázispontos hozamesésnél, amely az elmúlt években lezajlott Magyarországon, nem az utolsó ötven bázispontnál próbálsz pozíciót építeni, hanem ott már inkább leépítesz, inkább ez az okos megoldás.

K. B.: Akkor most kell azon aggódni, hogy azok, akik most kiszállnak, mivel már nem bíznak abban, hogy folytatódik a kamatcsökkentés, szóval kell aggódni azon, hogy tőlük ki fogja megvenni a papírjaikat? Persze már nem is bízhatnak, mert eléggé egyértelművé lett téve, hogy 3,0-3,5 százalékon véget érhet a kamatcsökkentés...

B. R.: Azt gondolom, hogy aggódni nem kell, mert a piac csodálatos és mindig előbb-utóbb előbukkan egy vevő. Nyilván majd csak az ár lesz a kérdés. Itt már abba a problémába ütközünk, hogy a magyar tőkepiac struktúrája, a magyar nyugdíjpénztárak, mondjuk úgy, beolvasztása után egy teljesen más feltételrendszert hozott létre. Magyarán a külföldiek túlnyomó részben uralják a magyar kötvénypiacot.

Ezért sem szabad egyébként a külföldiek esetében egy általános jelzőről beszélni, mert azok a nagyobb típusú, végbefektetőnek számító alapkezelők, mint például a Templeton, vagy például egy privát pénzekből rövid távú spekulációs lehetőségeket kereső hedge fund-típusú befektető másként döntenek és másképp közelítenek a piachoz.

De azt gondolom, hogy bár nyomás lesz a hosszabb kötvényeken, az alacsonyabb kamatszint viszont egy pozitív carryt jelent. Vagyis azok a befektetők Magyarországon, akik eddig diszkont kincstárjegybe, bankbetétekbe, rövid instrumentumokba fektettek Magyarországon, azoknak nagy csábítást fog jelenteni majd, hogy hosszabb távú kötvényekbe fektessenek. Amit egyébként eddig nem tettek meg Magyarországon 5,5-6,0-6,5 százalékos hozam mellett, attól függően, hogy a piac éppen mit árazott.---- Nem mindegy, honnét hová kell emelni ----

K. B.: Térjünk vissza a monetáris politikára. Az, hogy megmondta a jegybank előre, mire lehet számítani, az jó, hiszen kiszámíthatóvá teszi a jegybaki politikát. Korábban a jegybankelnök-váltás körül éppen az volt a legnagyobb félelem, hogy unortodox lépések jöhetnek itt is. Ehhez képest meglepően stabil és kiszámítható a monetáris politika az új vezetés alatt.

B. R.: Így van, ezt el kell ismernünk, világosan és tisztán fogalmazott a jegybankelnök úr, hogy ő mit szeretne. Mondjuk a napokban nyilatkozott Pleschinger Gyula is, aki azt mondta, hogy ez nem a jegybank véleménye volt, hanem a jegybankelnök úr személyes véleménye.

K. B.: Pleschinger Gyula a monetáris tanács tagja.

B. R.: Igen, így van. Ugye ebben az esetben egy kicsit óvatosabban kell tudni fogalmaznia egy jegybankelnöknek, én azt gondolom, ezt próbálta kicsit korrigálni Pleschinger úr, hiszen reagálni kell majd az olyan nem látható, jövőben lévő bizonytalanságokra is, amelyeknél egy ilyen egzakt és célzott, tiszta kijelentés megkérdőjelezhető. Valószínűségekről szoktak beszélni a jegybankelnökök és trendekről, nem pedig tényleges, tiszta célszámokról. De, amint mondtam, cél lehetett az, hogy ezt a négy százalékos kamatvárakozást megtörje a jegybank, és sikerrel meg is törte.

K. B.: Lehet-e arról beszélni, hogy a jegybank feladta az eddigi inflációs célkövető politikáját? Ugye most azt jelentette be, hogy három szempontot fognak folyamatosan értékelni, a reálgazdaság állapotát, az infláció mértékét, illetve hát, leegyszerűsítve, mondjuk a nemzetközi piaci hangulatot. Sok újdonság persze nincs ebben, eddig is erre figyelt szerintem a jegybank.

B. R.: A piac, ha visszaemlékezünk, félt és kockázatokat árazott Matolcsy úr jegybankelnöki kinevezése körül, félt attól, hogy olyan unortodox dolgokat fog bejelenteni a monetáris politikában, ami a forint vagy a magyar eszközök árában lecsapódhat. Ez nem történt meg, ami pozitív meglepetés volt, örültünk. Világos volt mindenkinek, hogy ha a jegybankot engedi a nemzetközi környezet és a csúszó magyar infláció kamatot vágni, akkor vágni fog.

Legyünk őszinték, sokszor elmondták, hogy növekedést akarnak serkenteni. Egy jegybank azonban a pénzügyi stabilitást nem tudja figyelmen kívül hagyni. Érezhető volt, tapintható volt, láttuk, hogy ez a három kategória hatja át a jegybanki döntéseket.

K. B.: Mondjuk ki, ez már az előző vezetés alatt is nagyjából így volt, csak ott hatalmas volt a félelem abból a szempontból, hogy lehet-e kamatot vágni, mi lesz akkor, a külföld nem lesz-e mérges, elég vonzóak lesznek-e a magyar termékek. Ehhez képest ki kell mondani, hogy négy százalékon ugyanúgy megy a sztori, mint hét százalékon, tehát nem voltak indokoltak ezek a félelmek. És ezt szerintem a közgazdász szakma vagy akár a piac 80 százaléka nagyon benézte.

B. R.: Van benne igazság, hogy a piac pesszimistább volt a lehetőségeket illetően, de ebben azért az gondolom, hogy egy nagy adag szerencse is van. Van egy nagyon támogató tőkepiaci környezet mögöttünk. Ennek a kamatvágási ciklusnak lehetségességét, sikerességét, mérlegét Matolcsy úr már igyekezett a sajtótájékoztatóján megvonni és sikeres vágássorozatnak tekinti, amivel nehéz is vitatkozni. De ezt igazából hosszabb távon kell és tudjuk majd megítélni. Az, hogy amikor egy kicsit rosszabb idők jönnek, hova kell korrigálnia ennek a kamatszintnek, az fogja eldönteni, hogy hosszabb távon, trendjében és perspektívájában mit sikerült elérnünk.

K. B.: De amikor korábban gond volt, akkor például 7-8 százalékról kellett emelni 2-3 százalékokat. Nagyon nem lesz mindegy, hogy 3,5-ről emelünk 1-2 százalékot, és még mindig csak 5,5-nél tartunk, ha nagyon nagy a baj, mint hogyha mondjuk hétről indulunk és onnét kell emelgetni. Amikor baj volt, akkor mindig emelni kellett a kamatot, a vonzerőnket növelni kellett.

---- Mi legyen a forintárfolyammal? ----B. R.: Térjünk vissza a lényeghez és az alapproblémához: miért fontos ez a bejelentés. Noha tudtuk, hogy több szempontot felsorakoztató döntési kritériumokkal dolgozik a monetáris tanács, mégis volt egy primátusa az inflációnak, és az inflációs várakozások lehorgonyzása ebben a kommunikációban egy rendkívül fontos motívum volt. Az most világosan látszik, hogy most kevésbé alacsony vagy a jegybanki céloknak kevésbé megfelelő inflációs kilátások mellett is elképzelhető, hogy nem emelünk kamatot vagy éppen kamatot vágunk. Mit jelent ez?

Eddig azt tudtuk mondani, hogy egy stresszhelyzetben, az infláció ellen védekezve a jegybank kamatot emel, akár több lépésben, nagyobb mértékben is, hogy javítsa az inflációs várakozásokat és az inflációs kilátásokat egy gyengébb devizán keresztül. Magyarán volatilisebb kamatszintet és állampapír-hozamokat jelentett ez egy stresszhelyzetben és várhatóan stabilabb euró/forintot. Most ez fog megfordulni, és stresszhelyzetben volatilisebb euró/forint árfolyamot várhatunk és egy stabilabb kamat- és hozamszintet. Azt gondolom, ez az igazi lényege és üzenete a változásnak.

K. B.: Ezt még nem hallottam, de teljesen logikus, már csak azért is, mert a forint most gyengébb szinten van és a volatilitás is megnőtt az új kormány alatt. A 260-280-as sávból 280-300-ra mentünk és láttunk már 320 forint körüli árfolyamot is.

B. R.: Így van, és ha tovább próbáljuk görgetni ezt a gondolatot, akkor mindig azt találgattuk, hogy milyen euró/forint szintnél mondja azt a jegybank, hogy megállok a csökkentéssel, vagy emelnem kell a kamatot. A devizahitelek aránya miatt egy gyengébb euró/forint egyrészt a pénzügyi stabilitáson keresztül hoz friss kockázatokat, másrészt az importált infláción keresztül. Ennek a rezsimnek alapfeltevése volt, hogy egy stabilan, kiszámíthatóan tartott devizaárfolyamot hozzunk létre.

K. B.: Ebből a szempontból logikus lenne, hogy annyira majd nem kell figyelni az euró/forint árfolyamra, nem baj, ha az euró elmegy mondjuk 320-ig, feltéve, ha a rendszerben már nincsenek devizahitelek.

B. R.: Így van. Nyilván ez a kormány törekvése, hogy ezt a fajta korrelációt, gúzsba kötést oldja, hiszen ennek a kormánynak a megválasztása pillanatától kezdve világos volt, hogy van egy kimondott-kimondatlan szándéka, hogy ezt a devizát gyengítsük, ami komparatív előnyöket hozhat olyan érzékeny iparágakba, ahol a forint értéke számít.

K. B.: Ez azt jelenti, hogy a jelenlegi 300 forint körüli árfolyamról is csúszhatunk egy kicsit lejjebb, tehát mondjuk 310-320 körül már nagyon-nagyon versenyképes lenne a magyar gazdaság. Bár a hosszú távú versenyképességhez sokak szerint nem ez kell.

B. R.: Itt fontos kiegészítéseket kell tenni. Sem egy kormány, sem egy jegybank nem fogja felvállalni azt, hogy neki van egy gyengébbforint-politikája, mégis, egy alacsonyabb kamatszintnek lehetnek ilyen következményei. Másrészt, hogy a kritikusai egy ilyen monetáris politikának azt mondják, hogy azok a szektorok, amelyek érzékenyek az euró/forint hosszabb távú trendjére, már most is nagyon jól teljesítenek.

Nem véletlenül teljesítenek jól, az exportszektor nincs versenyhátrányban és a nemzetközi konjunktúra-ciklusba tökéletesen beágyazódtak. Azt mondják ezek a kritikusok, hogy hiába engedjük el egy lassú, kiszámítható gyengülő pályára a következő másfél-két évben a forintot, 310-320 köré, érdemi pluszt nem fog ez jelenteni. Nincs olyan deficit ezekben a szektorokban, amit egy gyengébb forinttal meg kéne támogatnunk.

Ugyanakkor nyilván az az angol nyugdíjas turista, aki eljön majd egy hosszú hétvégén Budapestre, nem mindegy, hogy 290 vagy 320 forintos forintárfolyam mellett fogja a fontját átváltani Budapesten. De nem várom, hogy 310 vagy 320 legyen most az euró, addig különösen nem, amíg a devizahitelek problémája így vagy úgy, de nincsen megoldva.

K. B.: Addig lehet számolni a mostanáig beállt 280-300 közötti sávval?

B. R.: Azt gondolom, a jegybank nem szeretné, ha egy jelentős forintgyengülés indulna el. Nyilván egy jegybank nem is feltétlenül tűzheti ezt ki célul. Úgy szeretnék ezt a kamatszintet lehozni, hogy sikerüljön ezt még egy stabilnak tekinthető, de nem túl erős forintárfolyam mellett ezt megtenni.

(Az interjú folytatását itt olvashatják.)

A BUX 1,83 százalékos csökkenéssel, 124 714,69 ponton zárt.

A BUX 1,83 százalékos csökkenéssel, 124 714,69 ponton zárt.