Privátbankár (P): Nagyon alacsonyak a kamatok, ilyenkor sokan alternatívákat keresnek, és gyakran az ingatlanvételben gondolkodnak. Aki nem tud vagy nem akar lakást venni, annak jó alternatíva lehet az ingatlanalap is?

Pázmány Balázs (PB): Szerintem igen, sok minden miatt kedvező. Egyrészt mert viszonylag likvid, hiszen bármikor visszaváltható, ha az ügyfél akarja. Másrészt egy lakás bérletidíj-hozama évi 4-5 százalék körül van, ha az utóbbi egy évben szintén jelentős értéknövekedéssel nem számolunk. Egy ingatlanalap üzleti ingatlanokkal megfelelően feltöltött részének hozama viszont lehet évi 7-8 százalék is.

Igaz viszont, hogy az alapokban levő likvid eszközök hozama ennél most jelentősen alacsonyabb, így ez a rész jelenleg csökkenti az alap összteljesítményét, viszont ezért cserébe az ingatlanalap jóval likvidebb, azaz könnyebben pénzzé tehető, mint egy lakás. Egy lakás értékesítése hosszabb folyamat, a befektetési jegyeket öt munkanap alatt vissza lehet váltani.

P: Milyen ingatlanok vannak az alapban?

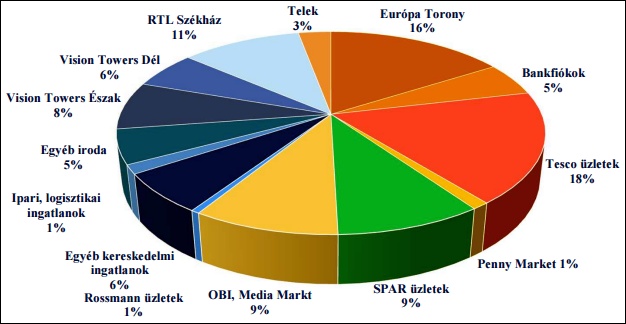

PB: A forintos ingatlanalapunkat 2004-ben indítottuk, az eurósat 2009-ben. A forintos ingatlanalapban közel 240 milliárd forint gyűlt össze. Nagyon büszkék vagyunk rá, hogy igazán jó portfóliót sikerült összeállítanunk. Az alapban van például az RTL Klub székháza, a Váci úti Vision Tower irodaház két szárnya, több más irodaingatlan, kiskereskedelmi hálózatok üzletei.

Például 60 Spar-üzlet van az Erste Ingatlan Alapban, de mi vagyunk a legnagyobb bérbeadói az OBI-nak, a Media Markt-nak, a Tesco-nak is. Van sok Erste-bankfiók benne, illetve ez az épület, az Erste központi irodaháza is.

|

| Az Erste Ingatlan Alap ingatlan-portfóliójának összetétele (forrás: Erste Alapkezelő) |

P: Mennyire stabilak ezek a bérlők?

PB: Viszonylag hosszú az érvényességi ideje a bérleti szerződéseknek, súlyozott átlagot számolva 6,2 év, vagyis a következő hat évre fix bevételt jelentenek. Viszonylag ritka az ingatlanpiacon, hogy ilyen hosszúak a bérleti szerződések.

P: Mi a tipikus időtáv, amelyre terveznek a bérlők?

PB: Az irodapiacon általában öt év a tipikus, ennél tovább jellemzően nem terveznek a bérlők. A kereskedelmi ingatlanoknál ez hosszabb szokott lenni, hiszen senki sem épít vidéken egy áruházat akkor, ha nem biztos annak a hosszú távú megtérülésében.

P: Mi történik, ha egy áruházlánc kivonul Magyarországról, amiről most is vannak pletykák?

PB: Egyrészt fontos azt látni, hogy az elmúlt években az összes ilyen esetben eladták a kereskedelmi egységeket egy másik láncnak, nem pedig bezárták. Másrészt a hosszútávú bérleti szerződések ilyenkor is védelmet nyújtanak az alapnak.

P: Ha az ingatlanok hozama évi 7-8 százalék, a likvid eszközöké jóval alacsonyabb, akkor adódik a kérdés, mennyi az ingatlanok aránya.

PB: Mindig is az volt a célunk, hogy a tőke mintegy felét fektessük ingatlanba. Jelenleg a forintos ingatlanalapunk 46 százaléka van ingatlanokban, de tárgyalásban vagyunk több nagy irodaházzal kapcsolatban. Azt gondoljuk ugyanis, hogy most az alacsony kamatkörnyezet miatt további tőke áramlik az alapba, úgyhogy az ingatlanarány tartása érdekében további ingatlanokat kell vennünk.

P: Akkor mennyi a hozama összességében az alapnak?

PB: Az Ingatlan Alap az indulása óta éves átlagban 7,25 százalékot teljesített. Az alap éves hozama jelenleg három százalék, ami viszonylag kedvező ebben a kamatkörnyezetben. (Friss adatok itt láthatók – a szerk.)

P: A lakások ára emelkedett az utóbbi időben, legalábbis az ország fejlettebb területein. Így volt ez az alap ingatlanaival is?

PB: Érdekes dolog történt. A kereskedelmi ingatlanoknál, főleg a plázastop hatására, szűkült a kínálat. Az az ingatlantulajdonos, aki jelenleg kereskedelmi ingatlannal rendelkezik, nyugodtan számíthat rá, hogy emelkedni fognak az árak.

Hasonló történt az irodapiacon is, 2008 óta alig készült irodaház-fejlesztés az országban. A tavalyi évig alacsony is volt irántuk a kereslet, nem támasztotta alá semmi az árakat és nem indokolta semmi az építkezések számának bővülését. 2014, 2015 fordulójával azonban úgy tűnik, hogy egy, a lakáspiachoz hasonló trendfordulónak lehetünk tanúi: a vételárak elkezdtek növekedni.

P: A gazdasági növekedés eléggé magas, emiatt is logikus lenne az ingatlanárak emelkedése.

PB: Igen, de az elmúlt években húsz százalék feletti üresedés volt az ingatlanpiacon, sok iroda üresen állt, a keresletnövekedés hatására először ezek feltöltése indult el.

P: A közelben láttam egy irodaházat, amelynek az építését 2008-ban vagy 2009-ben leállították, és tavaly év végén újrakezdték, gondolom ez is jó jel.

PB: Abszolút jó jel, látszik, hogy új trend keletkezett. De azért azt is látni kell, hogy sokat változott az ingatlanpiac 2008 óta. A válság előtt tervezett épületek már elavultak a jelenlegi modern A kategóriájú épületekhez képest. Nagyon sok, főleg nemzetközi bérlő igényeinek már nem felel meg egy régi épület, de egy újba szívesen költözne. Mivel a kínálat korlátozott, ezeknek a bérleti díja magas.

|

| A Vision Towers irodaház |

P: Mi változott hét év alatt az igényekben?

PB: Általában az energiagazdálkodás terén lettek nagyobbak az elvárások, és ehhez igazodott a kínálat is: az új épületek már sokkal kevesebb energiát fogyasztanak, kialakult a modern szabvány. Vagy például az új épületekben már alkalmazzák az esővíz újrahasznosítását. De megjelenésbeli, belsőépítészeti különbségek is vannak.

P: Arról volt szó, hogy az alap hozama nagyjából három százalék éves szinten. Mi várható, fog ez emelkedni?

PB: A pénzpiaci hozamok emelkedésével párhuzamosan emelkedik az alap hozama is.

A másik tényező az ingatlanportfólió értékeltsége. Az ingatlanok értékét a független értékbecslő határozza meg. Egyelőre nem értékelte fel az ingatlanokat a korábbi árakhoz képest, vagyis az előbb említett valószínű piaciár-növekedés nincsen benne még az alap teljesítményében. Véleményem szerint azonban erre a piaci trendek változása miatt nemsokára sor kerül. Valamennyi értéknövekedés, főleg a nemrég vásárolt épületeknél be kell következzen. Tavaly például az Erste három nagy irodaházat vett, ezeket lehet, hogy át kell értékelni.

Mi folyamatosan vettünk a válság alatt is ingatlanokat, kihasználtuk a lehetőségeket. Például 2008 után jutottunk egy olyan Tesco-portfólióhoz, amelyet korábban a tulajdonosok inkább külföldi befektetőknek szántak.

P: Volt már rá példa, hogy el is adtak ingatlant?

PB: Folyamatosan adunk is el ingatlanokat, főleg azért, mert ekkora portfólióban mindig vannak olyan változások, amelyek ezt szükségessé teszik. Például előfordul, hogy valahol egy meglevő üzlet mellé sok más kereskedelmi egység települt, és a bolthálózat tulajdonosa úgy dönt, megszünteti azt. Ha ilyenkor kapunk egy jó vételi ajánlatot, akkor értékesítjük az ingatlant.

P: Az alap biztonságát nyilván a tőke felét kitevő állampapír- és betétállomány alapozza meg. Milyen garanciák vannak még?

PB: Egy ingatlanalapnál két dolog nagyon fontos. Az ingatlanalapok 2008-as, a Lehman-válság utáni felfüggesztése megmutatta, hogy mennyire értékes a banki háttér és a megfelelő likviditás.

P: Úgy tudom, a biztonsági garanciák közé tartozik, hogy egy sor szervezet ellenőrzi az alap és az alapkezelő működését. A felügyelet, a könyvvizsgáló…

PB: Igen, ellenőriz bennünket az MNB mint felügyelet, az ingatlanértékeket az értékbecslő állapítja meg, ráadásul minden vásárláskor dupla értékbecslést csináltatunk. Néha külön is ellenőriztetjük az ingatlan értékét. Mivel nemzetközi hátterű cég vagyunk, ellenőriz a saját alapkezelőnk, az alapkezelő külföldi tulajdonosa, de a banki háttér is növeli a biztonsági szintet: már volt olyan is, hogy a letétkezelést ellenőrizték a bankcsoporton belül. Úgy érzem, nálunk többet senkit nem ellenőriznek ezen a világon.

P: A 2008-2009-es válságban ennek az alapnak az ingatlanjait nem kellett leértékelni? Akkor estek az ingatlanárak.

PB: Akkor a nagyobb ingatlanalapok valóban nagyjából egyszerre módosították lefelé az ingatlanjaik értékét hirtelen, nagyobb mértékben. De ők nem csak bérleti díjakból értek el hozamot, hanem sokszor változtattak korábban az ingatlanok értékén is, felértékelték azokat. Nálunk ez nem volt.

A mi értékbecslőink is csökkentették az ingatlanok értékét, azonban hosszabb idő alatt, folyamatosan értékeltek le.

P: A forintos és a devizás alap portfóliója megegyezik, hasonlít vagy jelentősebben eltér egymástól?

PB: Hasonló a portfóliójuk, de az eurós alapban kevesebb az irodaház, mintegy 12 százalék. Mindkét alapnál euróban tartjuk nyilván az ingatlanokat.

P: A bérleti díjakat is euróban határozzák meg?

PB: Igen, közel száz százalékban.

P: A forint lassú leértékelődése, ami az utóbbi években tapasztalható, mégsem növelte a hozamot?

PB: Nem, a devizakockázatot a forintos alapban határidős üzletekkel teljesen kiküszöböljük. Az eurós alapban nyilván nem.

P: Ha valaki forintgyengülésre akar játszani, akkor tehát vehet eurós befektetési jegyet.

PB: Igen.

P: Hogyan választják ki az ingatlanokat, milyen stratégiát folytatnak?

PB: Régen főleg retail, azaz kiskereskedelmi ingatlanokat vettünk, Sparokat, Tesco, OBI, Media Markt-üzleteket és hasonlókat. Azután a jogszabályi változás, a plázastop új irányba terelt minket, és emellett a tőkeméret növekedése is, hiszen már közel 240 milliárd forint van az alapban.

A kis objektumok már kevésbé méretgazdaságosak egy ekkora alapban, ezért át kellett gondolnunk a stratégiánkat, mostanában főleg irodaházakat veszünk.

P: Külföldön nem vásárolnak ingatlanokat?

PB: Egyelőre nem, a szóba jöhető országokban jellemzően sokkal alacsonyabbak a hozamok, másrészt költségesebb lenne azok menedzselése is.

P: Miért pont nálunk kiemelkedően magasak a hozamok?

PB: Valószínűleg azért, mert a külföldi befektetők magas hozamokat várnak el Magyarországon. Rossz például az adósminősítésünk, bóvli-kategóriában vagyunk, ez nyilván nem tett jót a piacnak, sok befektető eltűnt.

P: Akkor ha a minősítésünk javulna, és befektetésre ajánlott kategóriába kerülnénk, amiről mostanában sok szó esik, csökkennének a hozamok, emelkednének az árak az alap ingatlanjainál is?

PB: Igen, ez sokat segítene a külföldiek részvételében és az árak növekedéséhez vezetne.

A jelen tájékoztatás nem teljeskörű, célja kizárólag a figyelem felkeltése. A befektetési alapok forgalmazója az Erste Befektetési Zrt. (1138 Budapest, Népfürdő u. 24-26.; tevékenységi engedély szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT és Deutsche Börse AG; a „Társaság”). A jelen tájékoztatásban foglaltak nem minősülnek ajánlatnak, ajánlattételi felhívásnak, befektetési ajánlásnak, befektetési tanácsadásnak vagy adótanácsadásnak, az abban foglaltak alapján a Társasággal szemben igény nem érvényesíthető, azokért a Társaság felelősséget nem vállal. Megalapozott befektetői döntés csak az adott alap Tájékoztatója és Kezelési Szabályzata, továbbá a Kiemelt Befektetői Információk ismeretében hozható, amelyek rendelkezésre állnak a forgalmazó Társaság honlapján (www.ersteinvestment.hu), valamint az Erste Bank Hungary Zrt. fiókhálózatában és az egyéb forgalmazási helyeken. Kérjük, befektetési döntése előtt tájékozódjon a befektetési alapok vételéhez és visszaváltásához, valamint az értékpapírszámla vezetéséhez kapcsolódó aktuális díjakról, továbbá óvatosan mérlegelje befektetése tárgyát, kockázatát és a befektetésekből származó esetleges károkat.

A hosszú éveken át négyszereplős piacon rövidesen csak két intézmény marad állva.

A hosszú éveken át négyszereplős piacon rövidesen csak két intézmény marad állva.