Január 14-ről 15-re, azon az ominózus csütörtökön, amikor a svájci jegybank feladta az 1,2 euró/svájci frankos árfolyamküszöböt, az OTP Supra árfolyama is 18,8 százalékos esést szenvedett el, nagyon hasonló mértékűt, mint amennyivel a svájci frank erősödött azon a napon a nap végéig. Az alapnak ugyanis a nettó eszközérték mintegy 97 százalékára rúgó pozíciója volt, amellyel a frank gyengülésére számított.

Egyharmadnyi vigasz már van

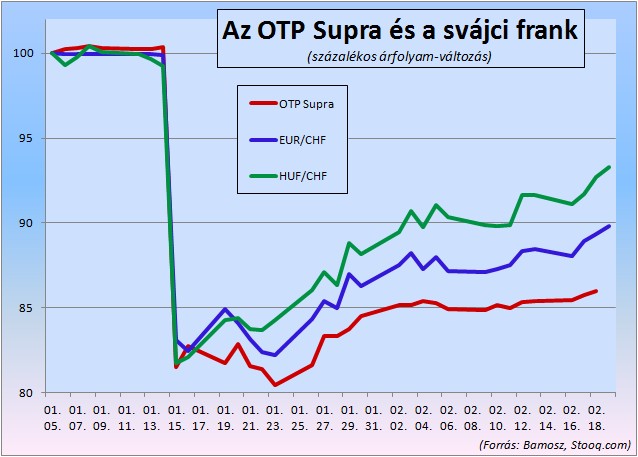

Mi történt azóta? Pusztán a számoknál maradva, a svájci frank az euróhoz képest némileg visszagyengült, február 18-ig mintegy 7,5 százalékkal. (Azóta kissé még tovább esett.) A forinthoz képest pedig körülbelül 12 százalékkal lett olcsóbb az alpesi deviza, de ebben a forint általános, az euróval szembeni erősödése is benne van. Az OTP Supra árfolyama 5,5 százalékkal volt feljebb a január 15-i mélypontnál február 18-án. Ez más körülmények között nagyon jó eredmény lenne egy hónap alatt, most némi vigasz a befektetési jegyek tulajdonosainak, ezzel a nagy esésnek nem egészen harmadát dolgozta le az alap.

A grafikont megnézve az is látszik, hogy mintha egyre kevésbé kötődne a befektetési jegyek ármozgása a svájci frankhoz. (A zöld vonal itt a jobb összehasonlíthatóság kedvéért a megszokott frank/forint árfolyam fordítottja, a forint/frank, azaz a forint árfolyama frankban.)

|

Szavazzon Ön is! Melyik volt tavaly a legjobb alapkezelő? A Privátbankár idén is kiosztja a Privátbankár Klasszis díjakat számos kategóriában a tavalyi év, illetve az elmúlt három év legjobb befektetési alapjai számára. Kiderül majd az is, ki az év alapkezelője és portfólió-menedzsere. A díjazásnál a közönség-szavazatokat is számításba vesszük. A díjkiosztó március 5-én lesz, a közönségszavazás már elindult és február 23-án zárul. Kérjük, itt szavazzon! (A tavalyi díjakról szóló tudósításunk pedig itt olvasható.) |

Ez összhangban van azokkal a nyilatkozatokkal, amelyeket az alapkezelő azóta tett, és amelyek szerint a svájcifrank-kitettséget – melynek egy részét már január közepén felszámolták – lassacskán csökkentik. „Megkezdtük az EURCHF kitettség folyamatos leépítését. Január végén 64%-os svájci frank short kitettséggel rendelkeztünk” – írják az alap havi hírlevelében. (Lásd a keretes írást a cikk végén.)

Három év alatt még bankbetét felett

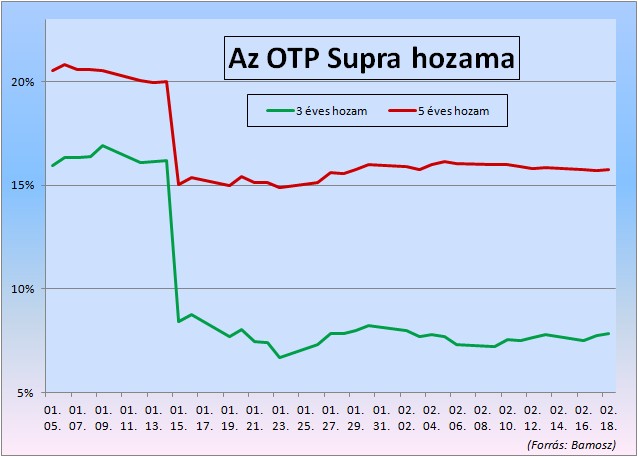

Az alapot kezelő menedzser, Szalma Csaba nyilatkozataiban fő vonalakban kitart elképzelései mellett, és folytatni kívánja az előző években jól bevált stratégiát. Az alap szerinte három év alatt „január 27-én számítva 6,68% éves hozamot ért el. Ez a hozam még mindig magasabb, mint a bankbetétben elérhető kamat” – nyilatkozta például a Bankmonitor.hu-nak. Felhívta a figyelmet arra, hogy a befektetést eleve 3-5 évre ajánlják.

Azóta a helyzet tovább javult. Egy és két évre visszatekintve az alap változatlanul veszteséges, de három évre távolról sem. Például 2012. február 18-tól most február 18-ig 2,72 forint környékéről 3,42-re, azaz durván 25 százalékkal ment fel az egy jegyre jutó nettó eszközérték három év alatt.

Mikor nyertünk, nem volt baj?

A Forbes-nek adott interjúban Szalma elmondta azt is, hogy 2011-ben sokat nyert az alap a svájci frankon, akkor ezzel senkinek semmi baja nem volt. Volt már hasonló zuhanás az alap történetében, korábban is előfordult kétszer, hogy tíz százalék felett esett egy hónapon belül a nettó eszközérték, viszont öt esetben volt tíz százaléknál nagyobb a havi növekedés.

|

Ez történt akkor... Az OTP Alapkezelő január 16-i közleményében is foglalkozott a svájcifrank-ügyletekkel az általa kezelt alapokban, erről annak idején itt írtunk. Arról, hogy aznap mely alapok értek el számottevő nyereséget vagy veszteséget, itt közöltünk cikket és táblázatot. |

A jelenlegi eset annyiban különbözött a korábbiaktól, hogy nagyon gyorsan következett be a veszteség, és nem lehetett a helyzetet folyamatosan átértékelni, a pozíciókon idő közben változtatni. Tanulságként csökkentik a kockázatot, különösen mesterségesen befolyásolt árfolyamoknál.

Kiszállóhely 1,10-nél

A Napi Gazdaság szerint a svájci frank mélyrepülésében érintett magyar befektetési alapok közül már csak az OTP Supra rendelkezik ilyen pozícióval. Szalma Csaba, az alap menedzsere ennek a lapnak is azt mondta, fokozatosan csökkenti a pozíció méretét és 1,10-es euró/frank árfolyamnál az egésztől megválna. Ez már nincsen távol, ma, pénteken az 1,08-at is súrolta az árfolyam, amely január közepén még 1,0 alatt volt.

Az alap egyébként távolról sem csak a svájci frankra spekulál. Havi jelentése szerint mintegy 55 százalék volt benne a kötvények aránya, a részvényeké 15, a többi jórészt bankbetét. (Ez úgy lehetséges, hogy a jelentős svájcifrank-pozíciót származtatott ügyletekkel valósítják meg, amelyek tőkeáttételesek, így nem kötnek le akkora tőkét.)

Mol és UniCredit is volt

A Bankmonitornak január végén Szalma a dollár forint ellenébeni erősödéséből profitáló ügyletet is említett, volt 10-12 százaléknyi Mol-részvénycsomagjuk, a második legnagyobb részvénybefektetésük pedig az UniCredit Bank papírjaiból állt. Sok alacsonyabb kockázatú kötvénybefektetés közül a devizás magyar államkötvényeket emelte ki.

|

A Supra a Supráról – itt a havi hírlevél Az alap januári hírlevelének szöveges értékelését szó szerint közöljük: „Jelentős árfolyamesést szenvedett el az alap januárban, amely mögött a svájci frank komoly felértékelődése állt. Bár a hónap eleje még jól indult, nyereséggel zártuk az olaj shortunkat, az EURHUF long kitettséget pedig profitot realizálva csökkentettük, azonban a Svájci Jegybank január 15-én úgy döntött, hogy a 2011. óta védett 1,20-as EURCHF sávot feladja, így a svájci frank napon belül kiugró mértékben erősödött az euróval szemben. Az alap 97%-os EURCHF kitettséggel rendelkezett, amely magasnak tűnhet, de a szabályozási lehetőségeket és a korábbi devizapiaci pozíciók méretét figyelembe véve sem számított kiugró mértékűnek. A vagyonkezelők és befektetők jelentős részét, köztük az OTP Supra Alapot is, váratlanul és súlyosan érintette a svájci döntés; napon belül 18% körüli veszteséget szenvedtünk el. Azonnal reagáltunk az árfolyammozgásra, az árelmozdulás hatására megnőtt pozíciót visszavágtuk és megkezdtük az EURCHF kitettség folyamatos leépítését. Január végén 64%-os svájci frank short kitettséggel rendelkeztünk. Az árfolyamesést követően a hozamvédett OTP-s befektetési alapok mögötti struktúrák opciós partnerei a delta hedge stratégiájuk miatt átmenetileg nagyobb visszaváltásokat eszközöltek több OTP abszolút hozamú alapban, azonban a volatilitás normalizálódását követően várhatóan újra visszafektetnek majd. A közel hét éve sikeres befektetési stratégián egyetlen, komoly veszteséget generáló ügylet miatt nem változtatunk, egyéb jelentős visszaváltásokat nem tapasztaltunk. A pozícióméretezésnél az úgynevezett „tail illetve gap risk” eseményekre fokozottan ügyelünk a jövőben, továbbá a veszteségek mielőbbi ledolgozásának érdekében az elmúlt két évben tapasztalt volatilitás mérsékelt növelését határoztuk el. Fontos, hogy értelmetlen kockázatokat továbbra sem vállalunk, célunk a tervezett évi 10-15%-os volatilitáshoz mérhető éves hozam elérése hosszú távon.” |

3,6 milliárd forintról indul a licit a Tungsram nagykanizsai üzeméért.

3,6 milliárd forintról indul a licit a Tungsram nagykanizsai üzeméért.