Ahogy tegnap írtuk a hazai alapszektor egészéről, inkább közepesen jó évet zártak a hazai befektetési alapok tavaly a hozamok szempontjából, ami igaz az alacsonyabb kockázatú, kötvényjellegű alapokra is. Nem is csoda, hiszen a kamatcsökkenés közepette csak egyre alacsonyabb hozammal lehet megvenni a magyar állampapírokat is, amelyek ezen alapok többségének legfontosabb befektetését képezik. Ez pedig előbb-utóbb az alapok hozamán is meglátszik.

Ezért fizet ennyit a likviditási alap

Nagyjából kockázat szerinti sorrendben haladva a likviditási alapok főleg bankbetéteket kötnek le, rövid futamidejű állampapírokat (kincstárjegyeket) vásárolnak, eszközeik átlagos futamideje pedig legfeljebb 60 nap lehet, vagyis kéthavonta meg kell újítaniuk portfóliójukat. Ha a lejárt papírokat, betéteket már csak alacsonyabb kamattal vagy hozammal tudják továbbgörgetni, nyilván a teljesítményük is ennek megfelelően csökken.

|

| (Fotó: 123rf.com) |

Ha egy éve még hat százalék közelében volt az elérhető hozam, most meg a fele, akkor a hozam is hasonlóan csökken. Sőt, még esetleg jobban is, mint a felére. Például 2012 végén 5,28 százalék volt a három hónapos állampapír-piaci referenciahozam. Ha ebből levonjuk még az alapok tipikus költségeit is (alapkezelési díj, letétkezelési díj stb.), akkor marad hozzávetőleg 4,3 és 4,8 százalék közötti érték a befektetőknek. Most évi 2,8 százalék a referenciahozam, ha ebből is lejön 0,5-1,0 százalék a költségekre, akkor csak 1,8-2,3 százalék marad – ráadásul az is adózás előtt értendő, hacsak nem TBSZ-számlán tartjuk a befektetést.

Hát ennyi volt…

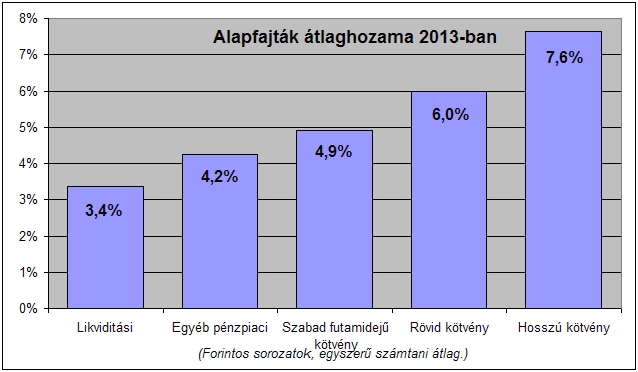

Valami hasonló történt a tavalyi év során a likviditási alapokkal, így átlagos hozamuk már csak 2,92 százalék volt tavaly éves szinten, illetve 3,37 százalék, ha a devizában kibocsátott sorozatokat kihagyjuk a számításból. (Egyszerű, súlyozatlan számtani átlag, táblázataink a cikk végén láthatók.) Ebben ráadásul még az év eleji magasabb kamatviszonyok hatása is benne van, mekkora lehet akkor az év végi, illetve jelenlegi hozamszint, mennyivel „ketyegnek” jelenleg a likviditási hozamok?

Ehhez elvégeztünk egy másik számítást is, az alapkezelők szervezete, a Bamosz adatbázisából lekértük a likviditási alapok utolsó negyedéves hozamait is. Három hónap alatt a forintos sorozatok átlaghozama mindössze 0,54 százalék volt – szerencsére évesítés nélkül, ami évesítve 2,17 százalék. De ez is meglehetősen alacsony és szépen beleillik a fenti elvi kalkulációnkban meghatározott hozamsávba.

A másik rossz hír, hogy mivel a rövid futamidejű állampapírok és bankbetétek erősen követik a jegybanki alapkamatot, ebben a szituációban addig nem is várható jelentős változás, amíg az alapkamat alacsonyan marad.

Növeljük a futamidőt

Valamivel jobb a helyzet az úgynevezett egyéb pénzpiaci alapoknál, amelyek a Bamosz definíciója szerint maximum hat hónapos átlagos futamidővel tarthatnak értékpapírokat és betéteket. A forintban kibocsátott befektetésijegy-sorozatok átlaghozama itt már 4,24 százalék volt tavaly egész évben. A magasabb hozam magyarázata, hogy a hosszabb futamidejű papírok hozama általában – bár nem mindig – magasabb, mint a rövidebbeké.

Ugyanez a jelenség él tovább, ha az úgynevezett rövid kötvényalapokat nézzük, amelyek már hat hónap és három év közötti átlagos futamidővel működhetnek. A tavalyi átlagos hozamuk érezhetően jobb volt, szintén csak a forintos befektetésekre leszűkítve 5,98 százalék éves szinten. A futamidővel egyébként az árfolyamok ingadozása, a kockázat is emelkedik, ebben a kategóriában például már 3,96 és 9,71 százalék között szóródott az egyes befektetési jegyek tavalyi teljesítménye.

Hová mész, te hozamocska?

Még inkább igaz a növekvő kockázat a három év feletti átlagos futamidővel dolgozó hosszú kötvényalapokra, amelyek közül kettő a negatív tartományba is lecsúszott tavaly, a legjobbak viszont évi tíz százalék közelében teljesítettek. A mínuszokat külföldi, elsősorban feltörekvő piaci kötvények vásárlása okozhatta, ahol markáns hozamemelkedés volt néhány piacon. Nagyon hasonló volt az úgynevezett szabad futamidejű kötvényalapok helyzete is, ahol néhány nemzetközi kötvényalap mínuszban végzett tavaly, többen viszont évi nyolc, sőt egy sorozat tíz százalék felett.

Ha a kötvényhozamok emelkednek, akkor ugyanis árfolyamuk esik, ami veszteséget okoz az alapoknak. (Legalábbis átmenetileg, mert ha lejáratig tartják a kötvényt, akkor az árfolyamveszteség eltűnik.) Fordítva viszont, ha a hozamok esnek, akkor a kötvények árfolyama megemelkedik, rövid távú nyereség keletkezik, amit lehet realizálni, pénzzé tenni, vagy sem. Még 2012-ben például akkora hozamesés volt a hazai kötvényeknél, hogy egyes alapok húsz-harminc százalékos hozamot is elértek egy év alatt.

És a holnapi árfolyamok?

Akkor mit lehet ebben a helyzetben kezdeni, ha a rövid és szinte teljesen kockázatmentes likviditási, pénzpiaci alapok nem hoznak szinte semmit, a kötvényalapok meg kockázatokat rejtenek magukban? Nyerni fognak-e a kötvényalapok idén is, vagy sem?

A holnapi árfolyamokat persze nem ismerjük, lehet, hogy egy év múlva még alacsonyabb lesz a kamatszint – vagy inkább a több éves kötvényhozam –, és így ki fog derülni, hogy idén is megérte kötvényekbe fektetni. De az is lehet, hogy nemzetközi turbulenciák vagy belföldi politikai-gazdasági események miatt kockázatosabbnak látják majd a piacon a magyar eszközöket, vagy csak megnő a nemzetközi hozamszint, és leesnek a kötvényeink árai. Akkor 2014-ben a hosszú magyar kötvények akár mínuszban is végezhetnek.

Merre nagyobb a tér?

Mennyivel mehet fel és le a kötvények hozama? A kettő-négy éves hazai államkötvények hozama most 3,7-4,5 százalék között van, ez is jobban hangzik, mint a 2,8 százalékos három hónapos referenciahozam. A futamidő növelése magasabb hozamot eredményez, így legalább a tőkénk egy részével, legalább egy rövid kötvényalapot meg lehet kockáztatni. Ha legalább 2-3 évig meg tudjuk tartani, valószínűtlen, hogy mínuszban végezzünk, a kamatok kompenzálják az esetleges átmeneti veszteségeket. A hosszú kötvényalapokat kisbefektetőknek azonban inkább nem ajánljuk.

Olyan már volt, nem is olyan régen, 2012 elején, hogy egy magyar kötvény hozama az évi tíz százalékot is elérte, olyan azonban, hogy nulla vagy akár egy százalék lett volna, még nem, és nem is igazán várható. Így az, hogy egy kötvény hozama felmenjen ötről kilenc százalékra éves szinten, inkább látszik lehetségesnek, mint hogy lemenjen ötről egy százalékra. Bár a 2008-ben kitört válság sok, korábban lehetetlennek tűnő forgatókönyvet megvalósított már.

Az állam ráígér

Egy másik út, ha – legalábbis portfóliónk egy részével – még kockázatosabb vizekre evezünk, és a szintén népszerű abszolút hozamú alapokat, esetleg ingatlanalapokat célozzuk meg. Ezek azonban még kockázatosabbak, mint egy hosszú kötvényalap.

További lehetőség, ha inkább lakossági állampapírokat veszünk, mert a magyar állam az utóbbi időben rendre ráígér a banki kamatokra ajánlataival, miközben ez számít a legkisebb kockázatú befektetésnek. Jelenleg egy éves Kamatozó Kincstárjegyet évi 3,5 százalékos kamattal kínálnak, ami a likviditási, pénzpiaci alapoknál nagy valószínűséggel jobb eredményt hoz majd. Biztosan persze nem tudhatjuk, ha a kamatszint emelkedik, fordulhat a kocka. Ugyanakkor a nyílt végű alapok nagy előnye, hogy folyószámlaszerűen bármikor ki is lehet venni a pénzt, sokszor minimális költséggel, nem kell fix futamidőt vállalni.

(A részvényalapok, abszolút hozamú alapok és vegyes alapok 2013-as teljesítményéről itt írtunk.)

(Az ingatlanalapok teljesítményéről lásd cikkünket itt.)

| Likviditási alapok | Devizanem | 1 éves hozam | 3 éves hozam |

| Gránit Bank Betét Alap A | HUF | 4,34% | |

| K&H Forint Pénzpiaci I | HUF | 4,24% | 5,51% |

| Budapest Bonitas Plus | HUF | 4,05% | 5,42% |

| Budapest Bonitas Plus D | HUF | 4,05% | 5,42% |

| Raiffeisen Tőke- és Hozamvédett | HUF | 4,02% | 5,44% |

| CIB Hozamgarantált Betét Alap | HUF | 4,00% | 5,28% |

| Allianz Pénzpiaci | HUF | 3,92% | 5,60% |

| Takarék Likviditási | HUF | 3,92% | 5,67% |

| Erste Likviditási | HUF | 3,79% | 4,94% |

| BP Bonitas | HUF | 3,61% | 4,85% |

| Concorde Pénzpiaci | HUF | 3,49% | 4,70% |

| Dialóg Likviditási | HUF | 3,38% | 4,85% |

| Raiffeisen Likviditási | HUF | 3,33% | 4,90% |

| Equilor Likviditási Alap | HUF | 3,31% | |

| Budapest Aranytrió 2. | HUF | 3,21% | 4,54% |

| K&H Tőkevédett Forint Pénzpiaci | HUF | 3,16% | 4,55% |

| K&H tőkevédett forint pénzpiaci E | HUF | 3,16% | 4,55% |

| MKB Forint Tőkevédett Likviditási Alap | HUF | 3,14% | 4,82% |

| Quantis HUF Likviditási A | HUF | 3,07% | 4,56% |

| Quantis HUF Likviditási N HUF | HUF | 3,07% | 4,38% |

| OTP Tőkegarantált Pénzpiaci | HUF | 3,04% | 4,42% |

| Budapest MetálMix Pénzpiaci | HUF | 2,97% | |

| Sberbank Pénzpiaci | HUF | 2,94% | 4,23% |

| Budapest Aranytrió 3. | HUF | 2,79% | 4,24% |

| Budapest Aranytrió | HUF | 2,72% | 4,20% |

| Budapest Dupla Trend | HUF | 2,63% | 4,21% |

| Budapest Agrár | HUF | 1,60% | 1,34% |

| CIB Euró Pénzpiaci | EUR | 1,55% | 2,23% |

| MKB Dollár Likviditási | USD | 1,18% | 1,33% |

| MKB Euro Likviditási | EUR | 0,85% | 1,10% |

| K&H Tőkevédett Dollár Pénzpiaci | USD | 0,75% | 1,04% |

| Raiffeisen Euro Likviditási | EUR | 0,69% | 1,41% |

| K&H Tőkevédett Euró Pénzpiaci | EUR | 0,48% | 0,98% |

| Átlag: | 2,92% | ||

| Forintos alapok átlaga: | 3,37% |

| Egyéb pénzpiaci | Devizanem | 1 éves hozam | 3 éves hozam |

| Pioneer Magyar Pénzpiaci I | HUF | 5,28% | 6,12% |

| Generali Cash B | HUF | 5,24% | 5,94% |

| HVB Lépéselőny | HUF | 4,91% | 5,15% |

| Pioneer Magyar Pénzpiaci A | HUF | 4,83% | 5,67% |

| Aegon Pénzpiaci | HUF | 4,54% | 5,82% |

| Generali Cash A | HUF | 4,44% | 5,34% |

| CIB Pénzpiaci | HUF | 4,28% | 5,42% |

| Erste Tőkevédett Pénzpiaci | HUF | 4,24% | 5,29% |

| Alpok Tőkevédett Pénzpiaci | HUF | 4,11% | 5,14% |

| Erste Tőke- és Hozamvédett | HUF | 3,94% | 5,35% |

| Alpok Tőke- és Hozamvédett | HUF | 3,54% | 4,79% |

| Quaestor Kurázsi | HUF | 3,42% | 4,41% |

| Budapest Pénzpiaci | HUF | 2,35% | 3,69% |

| OTP USD | USD | 1,62% | 2,31% |

| OTP EUR | EUR | 1,45% | 2,70% |

| Erste Dollár Pénzpiaci | USD | 1,15% | 1,80% |

| Erste Euro Pénzpiaci | EUR | 0,83% | 1,76% |

| DSK Pénzpiaci | BGN | 0,73% | 1,91% |

| DSK Euro Pénzpiaci | EUR | 0,67% | |

| Concorde USD Pénzpiaci | USD | -0,35% | -0,42% |

| Concorde EUR Pénzpiaci | EUR | -0,98% | -0,44% |

| Átlag: | 2,87% | ||

| Forintos alapok átlaga: | 4,24% |

| Rövid kötvény | Devizanem | 1 éves hozam | 3 éves hozam | |

| Raiffeisen 2016 Kötvény | HUF | 9,71% | ||

| Erste Rövid Kötvény | HUF | 9,09% | 9,72% | |

| Concorde Rövid Kötvény | HUF | 7,76% | 8,33% | |

| Erste Tőkevédett Kamatoptimum | HUF | 6,85% | 7,85% | |

| OTP Optima | HUF | 6,13% | 7,16% | |

| GE Money Euró Rövid Kötvény Alap HUF | HUF | 5,95% | 6,80% | |

| K&H Aranykosár | HUF | 5,91% | 6,50% | |

| Budapest I. Állampapír | HUF | 4,97% | 6,43% | |

| Raiffeisen Kamat Prémium | HUF | 4,89% | 6,04% | |

| Futura Rövid Kötvény I | HUF | 4,45% | 5,60% | |

| GE Money Dollár Rövid Kötvény Alap A | USD | 4,20% | ||

| Futura Rövid Kötvény B | HUF | 4,04% | 5,18% | |

| MKB Prémium Rövid Kötvény Alap | HUF | 4,04% | 2,73% | |

| Generáció Patikapénztár | HUF | 3,96% | 5,03% | |

| GE Money Euró Rövid Kötvény Alap E | EUR | 3,67% | 4,40% | |

| Aegon Bezpieczny Kötvény Alap I | PLN | 3,10% | ||

| Aegon Bezpieczny Kötvény Alap A | PLN | 2,89% | ||

| GE Money Konzervativni | CZK | 2,11% | 2,60% | |

| Aegon EuroExpress | EUR | 0,20% | 1,13% | |

| Átlag: | 4,94% | |||

| Forintos alapok átlaga: | 5,98% |

| Hosszú kötvény | Devizanem | 1 éves hozam | 3 éves hozam |

| OTP Maxima | HUF | 10,13% | 11,07% |

| MKB PremSel Nyilv Alap | HUF | 9,97% | |

| Generali Hazai Kötvény B | HUF | 9,66% | 9,91% |

| Pioneer Magyar Kötvény I | HUF | 9,50% | 10,60% |

| Concorde Kötvény | HUF | 9,48% | 11,25% |

| Raiffeisen Kötvény | HUF | 9,44% | 10,60% |

| Erste XL Kötvény | HUF | 9,23% | 11,27% |

| Generali Hazai Kötvény A | HUF | 9,10% | 9,49% |

| Pioneer Magyar Kötvény A | HUF | 8,89% | 10,00% |

| Aegon Belföldi Kötvény | HUF | 8,83% | 10,63% |

| K&H Kötvény | HUF | 8,82% | 9,40% |

| Futura Kötvény I | HUF | 8,75% | 9,94% |

| MKB Állampapír | HUF | 8,71% | 8,16% |

| MKB Premium Selection | HUF | 8,29% | |

| Futura Kötvény | HUF | 8,22% | 9,40% |

| Erste Korvett Kötvény | HUF | 8,16% | 9,61% |

| CIB Kincsem | HUF | 8,14% | 9,47% |

| Allianz Kötvény | HUF | 7,34% | 8,28% |

| Takarék Invest Hazai Kötvény | HUF | 7,01% | 8,93% |

| Budapest Kötvény A | HUF | 6,38% | 7,81% |

| Aberdeen Euró Vállalati Kötvény Alap | HUF | 5,07% | |

| Aegon Lengyel Kötvény Alap A | HUF | -0,50% | 6,73% |

| Aberdeen Feltörekvő Kötvény Alap | HUF | -2,86% | |

| Átlag: | 7,64% |

| Szabad futamidejű kötvény | Devizanem | 1 éves hozam | 3 éves hozam |

| Erste Abszolút Hozamú Kötvény | HUF | 10,43% | |

| Equilor Fregatt Kötvény Alap | HUF | 8,96% | |

| Aegon Közép-Európai Vállalati Kötvény I | HUF | 8,79% | |

| Aegon Közép-Európai Vállalati Kötvény A | HUF | 8,16% | |

| Erste Tartós Árfolyamvédett Kötvény | HUF | 7,16% | |

| Alpok Árfolyamvédett Kötvény Alap | HUF | 7,05% | |

| Erste DPM Nemzetközi Kötvény | HUF | 4,82% | |

| OTP EMEA Alap | HUF | 4,43% | |

| Quaestor Borostyán | HUF | 4,24% | 4,86% |

| GE Money Abszolút Kötvény Alapok Alapja | HUF | 3,93% | |

| GE Money Feltörekvő Piaci DevizaKötvény CZK | CZK | 0,73% | |

| Aegon Nemzetközi Kötvény | HUF | -3,51% | 3,86% |

| GE Money Feltörekvő Piaci Devizakötvény USD | USD | -3,61% | |

| GE Money Feltörekvő Kötvény | HUF | -5,46% | 2,00% |

| Átlag: | 4,01% | ||

| Forintos alapok átlaga: | 4,92% |

Néhány forintos árváltozás jöhet.

Néhány forintos árváltozás jöhet.