|

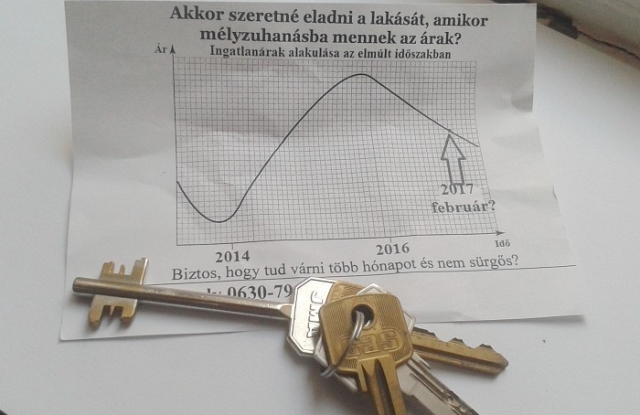

| (Egy ingatlanügynök szórólapja egy budapesti házból) |

Tavaly a hazai befektetési alapok vagyona csupán 1,4 százalékkal nőtt, az ingatlanalapoké viszont 41 százalékkal, 556 milliárd forintról 788 milliárd forintra. A kisbefektetők egyik nagy kedvence ez a befektetési forma volt az állampapírok mellett, nem csoda, sok hír szólt arról, hogy mennyire kelendőek voltak a lakások és mennyire felment az áruk.

Az ingatlanalapokban jellemzően nincsenek vagy alig vannak lakások, ám más, nagyobb hazai ingatlanok, irodák, üzlethelyiségek, bevásárlóközpontok, raktárak, üzemcsarnokok árai is felmehetnek. Addig is pedig a bérletidíj-bevételek bőven az állampapírok feletti hozamot hozhatnak. Ez a racionális alapja az ingatlanalapok felfutásának, így akik bevásároltak, logikusan tették.

Nullától kilenc százalékig

A felfutás miatt számos új alap is indult mostanában, amelyek azonban még nem rendelkeznek egy éves hozammal. Ha a megszűnőben levő, félig zárt körű, intézményeknek fenntartott vagy egyéb szempontból rendhagyó alapokat kiszűrjük, tavaly tíz olyan ingatlanalap volt, amelyek széles körben hozzáférhetők.

Ezek hozama nagyjából nullától évi 9 százalékig terjedt, az alsó végen három euróban jegyzett, vagy forintban jegyzett, de külföldön is befektető alapot találunk. (Táblázat a cikk végén.)

Az átlag 3 százalék volt

Talán a legfontosabb mutató, amivel a hozamokat érdemes összehasonlítani, az az egy éves lakossági állampapír, a Kamatozó Kincstárjegy 2015 végén 2,75 százalékos kamata. Ezt négy alap tudta teljesíteni, az ötödik, a messze legnagyobb Erste Ingatlan pedig minimális mértékben maradt el tőle. Az alapok egyszerű számtani átlaghozama 2,99 százalék volt. (A BIX ingatlanalap-index évi hét százalékkal emelkedett, az RMAX rövid futamidejű intézményi állampapírok indexe csak 1,2 százalékkal ment fel.)

Rövidre jó, hosszúra kérdéses

Vajon hogyan tovább? A Kamatozó Kincstárjegy kamata csökkent, már csak 2,25 százaléknál tart jelen pillanatban. A hosszabb, 2 és 4 éves Prémium inflációkövető kötvények várhatóan három százalék körül fizetnek majd az első évben, ami azonban később emelkedhet.

Rövid távon, egy évre gondolkozva, a Kamatozó Kincstárjegyet alapul véve vonzónak tűnnek az ingatlanalapok. Pár év távlatában viszont lehet, hogy nem érdemes a magasabb kockázatot vállalni, ha van az említett Prémium államkötvény is. (Ezekről itt írtunk részletesebben.)

Vannak még költségek is

Az is egy szempont, hogy ezekben a hozamszámokban nincsenek benne a befektetési jegyek forgalmazásának díjai. A Raiffeisen Bank hozamtáblázatában például másfél százalékot kérnek a belépésért, újabb fél százalékot a kilépésért, ráadásul az első vétel minimum hárommillió forint kell legyen, az éven belüli kiszállást pedig további két százalékkal büntetik. (Két százalék egyébként egy PMÁK államkötvény lejárat előtti likvidálásakor is elvész.) Más bankokban mások a feltételek, ezeknek alaposan érdemes döntés előtt utána érdeklődni.

Kerüljük a hígítót, egészségtelen

A tőke beáramlása sem egyformán érinti az egyes alapokat, de erről nem árt tudni, hogy az az átlagbefektetőnek nem jó. Az alapok magasabb hozama ugyanis az ingatlanoknak köszönhető, de ha sok pénz áramlik be, akkor a tőke felhígul, az ingatlanok mellett sok lesz a készpénz, amit csak minimális kamatra tudnak elhelyezni.

Új üzletközpontok, irodaházak vagy gyárépületek megvétele és bérbe adása pedig jó esetben hónapok, rossz esetben évek alatt szokott lebonyolódni. Az alapok ingatlanarányáról, összetételéről havi, féléves, éves jelentésekből lehet tájékozódni.

Nem várható árfolyamnyereség

A Jolly Joker, a nagy lehetőség, ha megélénkül a hazai kereskedelmi, irodai vagy ipari ingatlanok piaca, és alapunknak sikerül jóval magasabb áron értékesítenie valamelyik objektumot, mint ahogy megvette. Ez azonban nem sűrűn fordul elő, hiszen az alapok gondja most inkább az ingatlanhiány, nem a pénzhiány, vélhetően nem is törik magukat túlságosan azért, hogy eladhassanak. Jó esetben az ingatlant eladás nélkül is felértékelhetik.

| Ingatlanalapok hozama és mérete (2016. 12. 30.) | |||||||||

| Nyilvános alapok | |||||||||

| Alap neve | Alapfajta | Földrajzi | Deviza- | Nettó eszközérték | 1 éves | 3 éves | 5 éves | 10 éves | Hozam |

| kitettség | nem | (forint v. euró) | hozam | hozam | hozam | hozam | indulástól | ||

| Raiffeisen Ingatlan A | Ingatlanalap | Hazai | HUF | 1 398 928 922 | 9,08% | 9,26% | 7,73% | 5,67% | 7,33% |

| Diófa Ingatlan Befektetési Alap A | Ingatlanalap | Hazai | HUF | 7 768 807 194 | 3,78% | 3,77% | |||

| Európa Ingatlan A | Ingatlanalap | Hazai | HUF | 15 267 426 145 | 3,34% | 2,15% | 0,88% | -1,68% | 2,73% |

| OTP Ingatlan | Ingatlanalap | Hazai | HUF | 152 833 992 862 | 3,28% | 3,61% | 4,55% | 3,80% | 5,40% |

| Erste Ingatlan | Ingatlanalap | Hazai | HUF | 314 636 724 907 | 2,69% | 2,98% | 4,52% | 6,17% | 6,77% |

| MPT Ingatlan Alap A | Ingatlanalap | Hazai | HUF | 113 704 246 118 | 2,63% | 3,02% | |||

| Erste Duett Nyíltvégű Alapok Alapja | Alapok alapja | Hazai | HUF | 15 147 710 162 | 2,02% | 2,07% | 3,72% | 5,25% | 5,37% |

| Erste Euro Ingatlan | Ingatlanalap | Fejlett piaci | EUR | 281 890 534 | 1,85% | 1,97% | 2,65% | 3,43% | |

| MKB Ingatlan Alapok Alapja A | Alapok alapja | Globális | HUF | 1 161 522 908 | 1,14% | 7,52% | 7,70% | 2,23% | |

| Takarék FHB Euró Ingatlan Alapok Alapja | Alapok alapja | Hazai | EUR | 3 437 180 | 0,12% | 0,55% | |||

| Egyéb alapok | |||||||||

| Biggeorge 4. Ingatlanfejlesztő Alap | Ingatlanalap | Hazai | HUF | 3 560 469 047 | 201,94% | 36,25% | 5,51% | -5,65% | |

| Reálszisztéma Ingatlan | Ingatlanalap | Hazai | HUF | 46 347 162 | 37,15% | 9,77% | -3,02% | -2,59% | 2% |

| Diófa Ingatlan Befektetési Alap I | Ingatlanalap | Hazai | HUF | 3 940 880 004 | 3,85% | 0,34% | 1,78% | ||

| Torony Ingatlan Befektetési Alap | Ingatlanalap | Hazai | HUF | 13 242 680 186 | 3,68% | 7,33% | 7,19% | ||

| MPT Ingatlan Alap I | Ingatlanalap | Hazai | HUF | 13 679 378 000 | 3,30% | 3,45% | |||

| Q1 Ingatlanfejlesztő Befektetési Alap | Ingatlanalap | Hazai | HUF | 947 130 112 | -13,22% | -14,71% | -10,51% | -6,63% | -2,09% |

| Forrás: Bamosz.hu, Privátbankár válogatás | |||||||||

Közel tízmilliárd forintot sikkaszthatott.

Közel tízmilliárd forintot sikkaszthatott.