Egy korábbi blogbejegyzésben olvasható volt hogy a tőzsdék a válság előtti időszakhoz képest is alacsony forgalommal működnek, miközben a tőzsdén szokatlan módon megemelkedtek az árfolyamok. Ez az árfolyamemelkedés azonban nem hasonlít arra, amit megszokhattunk a válság előtt: a lelkes befektetők magasabb ár mellett nagyobb forgalmat is generálnak.

A szerző két magyarázatot foglal össze: a „visszafogott” és a „radikális” álláspontot. Jelen bejegyzéssel a visszafogott magyarázatot erősítem majd. Na akkor nézzük, hogyan is védik meg magukat a brit tudósok!

Rhodri Preece, a CFA vezető közgazdásza ezt írja a „láthatatlan” kereskedési platformokról: az amerikai részvénypiacok szerkezete meglehetősen széttöredezett. Manapság az USA-ban a részvénykereskedés

• 13 tőzsdén,

• legalább egy elektronikus kommunikációs hálózaton (az ECN-en),

• körülbelül 16 az értékpapírfelügyeletnek beszámoló dark pool-on,

• és 200 bróker-kereskedőn keresztül történik.

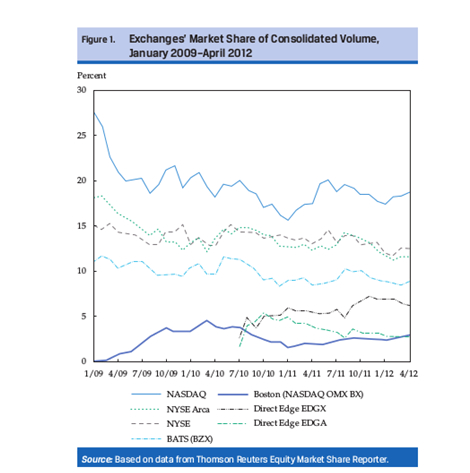

A tőzsdék együttesen körülbelül a konszolidált forgalom 2/3-át adják, és a tőzsdén kívüli tranzakciók a fennmaradó 1/3-ért felelősök. Összegezve, 2009 óta, tehát a piacokba való bizalom helyreállása óta is az amerikai tőzsdék részesedése folyamatosan esett.

|

| Forrás: Preece: Dark Pools, Internalization and Equity Quality, CFA Institute, 2012 |

Ezzel párhuzamosan a dark poolokon a kereskedés egyre élénkebbé vált. A dark poolok lényege, hogy a kereskedők nem árat adnak meg, hanem egy – nyilvánosságra nem hozott – vételi vagy eladási mennyiséget, amit az elkövetkező rövid időintervallumon belül az aktuális tőzsdei középáron elcserélnének. (Néhány dark poolon eltér az ármeghatározó szabály, az egyik legegyszerűbbet írom itt.) Ez azt jelenti, hogy elég jó, de nem a legjobb áron vesznek vagy adnak el. Mégis van kockázat, mert a dark poolok üzemeltetői nem garantálják, hogy a kereskedők által megcélzott teljes mennyiségre sikerül majd tranzakciót lebonyolítani. Ennek ellenére ez a kereskedési forma egyre népszerűbb.

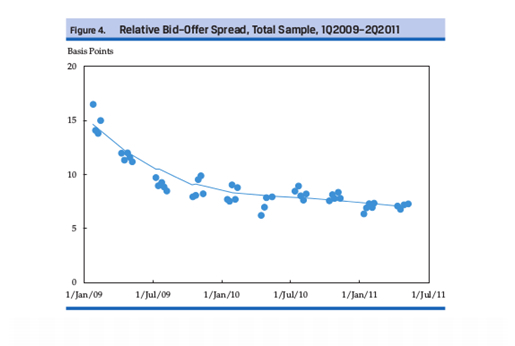

Ez egyáltalán nem biztos, hogy a tőzsdék manipulálhatóságát erősíti, hiszen a dark poolok forgalmának növekedésével párhuzamosan a tőzsdéken a relatív árrés (bid-ask spread) folyamatosan csökkent:

|

| Forrás: Preece: Dark Pools, Internalization and Equity Quality, CFA Institute, 2012 |

Általában a tőzsdéken kétféle típusba osztják a kereskedőket a szerint, hogy mennyire informáltak (ezt neves amerikai egyetemen kutató szakemberek teszik, akikre a kereskedők is odafigyelnek, mint például O'Hara, Kyle, a francia Foucault vagy a román származású Rosu):

1. az informált kereskedőkre (akik valami plusz aktuális információt tudnak a többiekhez képest),

2. a zajos, informálatlan kereskedőkre (akiknek valami más, egyedi okuk van a kereskedésre, például éppen készpénzre van szükségük és eladnak, vagy átrendezik portfóliójukat).

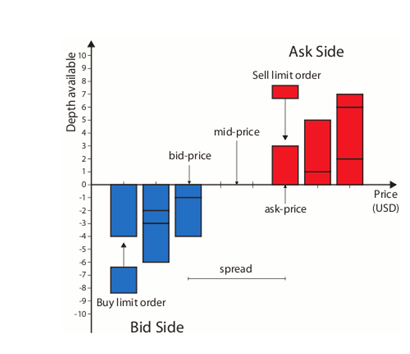

Azzal külön ne foglalkozzunk, hogy ők most racionálisak-e vagy valamilyen viselkedési mintázatot követnek, a kérdés szempontjából itt irreleváns. Gyakori elgondolás, hogy az informált szereplők valamennyi (de nem sok) limit ajánlatot tesznek be az ajánlati könyvekbe, ezzel építik a likviditást (az éles ajánlatok körét). Míg az informálatlan szereplők „szépen lassan” eszegetik ki a könyvet. A likviditás-építés és a likviditás-fogyasztás sebességének aránya adja meg, hogy mennyire távol van egymástól a két oldal, vagyis az árrés. Az alábbi ábrán egy ilyen ajánlati könyv látható.

Az informálatlanok egyedi vételi és eladási igénye viszi bele a piacba a zajos napon belül mozgások egy részét. A „gyengén informáltak” és türelmesek építik fel a könyvet. Az árfolyam tartósan akkor változik, ha egy informált játékosnak lesz igazán sürgős kereskedni. Ekkor (ha a többiek rájönnek, hogy valaki valóban informált volt – erre a kereskedési mintázatból gyakran lehet következtetni) valóban változik az árfolyam.

Ha hosszú távon csökken a likviditásfogyasztók érkezési üteme, akkor az árrés csökkenni fog. Ezt látjuk a piacokon is. Nem tévedünk sokat, ha azt gondoljuk, hogy a likviditásfogyasztók egy része átköltözött a dark poolokra. De vajon ezzel együtt az informáltak, vagy az informálatlanok költöztek el?

Is - is. A dark poolt is „pingelik” - kis ajánlatok beadásával puhatolóznak, hogy vajon a tőzsdei középáron mekkora mennyiséget visznek el, ez egyértelműen arra utal, hogy sokan azt gondolják, biztosan van informált szereplő, aki így akarja látatlanul lekereskedni az információját. De a likviditásfogyasztók zöme talán inkább az informálatlanok csoportját fedi le. Ha valaki ebben a kettős tőzsde-dark pool rendszerben akar pénzt csinálni az új infójából, akkor hamarabb elmozdítja az árat a tőzsdén, mint jópár évvel korábban. Nehezebben lehet a zaj mögé bújni.

Összegzés

Valóban van változás a tőzsdei árfolyamok logikájában, ami a korábbiakhoz képes különös köntösben láttatja magát. Valószínű, hogy egyes esetekben az árfolyam erősödést a meglévő alapok részvényekhez való visszatérése okozza (miért vegyenek ma már kellemetlenül hangzó CDO-kat?), de még ez sem szükségszerű. Ezzel nem zárható ki, hogy egyes jegybankok akár közvetlenül is vásároljanak tőzsdén, de úgy gondolom, hogy az amerikai jegybanknak sok egyéb eredményes eszköze van a monetáris élénkítésre. Nem zárom ki azt sem, hogy más országok jegybankjai, szuverén alapjai vásárolnak amerikai részvényeket, de ez egy újabb bejegyzést is megérdemelhet...

A FinLab blog szerzői a Budapesti Corvinus Egyetem Befektetések és Vállalati Pénzügy Tanszék oktatói és kutatói, de az írások minden esetben a szerzők magánvéleményét tükrözik.

Egy tervezett karbantartás lesz az ok.

Egy tervezett karbantartás lesz az ok.