|

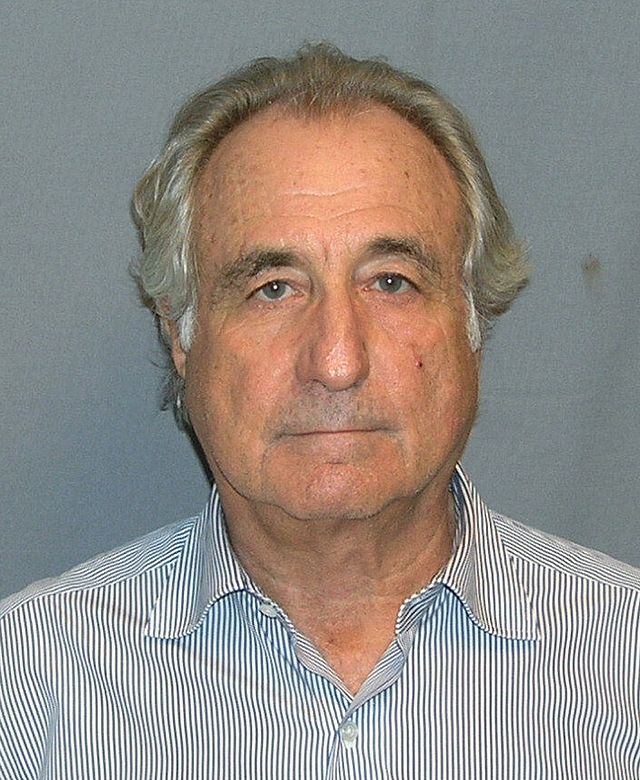

| Bernie Madoff "mugshotja", azaz a letartóztatásakor (2009-ben) készült fotó, amivel bekerült a bűnügyi nyilvántartásba. |

Piramisjáték

Bernie Madoff-nak 69 éves korában három nagyon jól működő pénzügyi vállalkozása volt: egy brókercége, egy kereskedő cége és egy befektetési tanácsadó cége. 2008-ban az első két cég, amelyeket a bátyja és két fia menedzselt, a válsághoz képest egészen tűrhetően működtek, de a befektetési tanácsadó cég az összeomlás szélén állt. Ekkor Madoff összevonta a családi válságstábot és bevallotta, hogy: „I have finished. I have absolutely nothing. The investment fund is all just a big lie.” Miután a kezdeti jajveszékelés kicsit alábbhagyott, Madoff azt kérte a családjától, hogy adjanak neki még egy hetet, hogy a maradék pénzből kifizesse a családtagokat, barátokat és még néhány speciális ügyfelet és megígérte, hogy utána ő maga fordul a SEC-hez (US Securities and Exchange Commission) és az FBI-hoz (Federal Bureau of Investigation). Megkapta az egy hetet.

2008 novemberében a Bernard L. Madoff Investment Securities LLC--nél, az ügyfélszámlák feltételezett összértéke 64,8 milliárd dollár volt, amelyről a befektetők úgy tudták, hogy valamiféle rendkívül szofisztikált pénzügyi stratégia alapján kerültek befektetésre Bernie Madoff irányítása mellett. A cég az 1960-as évek óta működött, a csalás már az 1970-es években elkezdődött, de csak 2008. december 11-én derült rá fény, amikor is Bernie Madoff-ot letartóztatták. Ez után nyilvánvalóvá vált, hogy a Wall-Street egyik legnagyobb szereplőjének üzleti modellje egy soha nem látott méretű átverésen alapult. 2009. március 12-én Madoff-ot bűnösnek nyilvánították és 150 év börtönbüntetésre ítélték.

Azok a számlakövetelések, amelyekről a befektetők azt hitték, hogy a tulajdonukban van, valójában nagyrészt nem léteztek. Egyrészt azért nem, mert nem valós, hanem fiktív hozamok alapján kerültek kiszámításra, másrészt azért, mert a befektetett összegek egy jelentős részét elköltötték azoknak a befektetőknek a kifizetésére, akik korábban kiszálltak. A korábban kiszálló befektetők óriásira felfújt hozamát tehát a később belépők finanszírozták, vagyis az egész alap ún. Ponzi-sémaként vagy más néven piramisjátékként működött. A bíróság által kirendelt felszámoló szerint a befektetők összes vesztesége kb. 17,5 milliárd dollárra rúgott. 2013 szeptemberéig azonban a felszámolóknak sikerült 9,5 milliárd dollárt (vagyis a teljes veszteség 54%-át) visszaszerezni a korábban kiszálló befektetőktől.

A Madoff befektetési stratégiája viszonylag magas hozamokat és rendkívül alacsony volatilitást ígért, ami állítólag a derivatív ügyletek kifinomult használatának volt köszönhető. A marketing anyagok azt mutatták, hogy az átlaghozam hosszú távon alig maradt el az MSCI USA passzív indexének hozamától, de sokkal kisebb szóródás mellett. Egy szakértőnek rögtön látnia kellett volna, hogy ez így hosszú távon nem tartható, hiszen az állampapír-piaci hozamokon felül jelentős prémiumot kínált szinte kockázatmentesen.

Madoff stratégiája tehát egyszerű Ponzi-séma volt, ahol túl szép hozamokat ígértek a befektetői szakértelemre és a bonyolult derivatívákra, illetve a korán kiszálló befektetők magas realizált hozamaira hivatkozva. Ameddig kevés befektető száll ki, és sok száll be, addig a fiktív hozamok kifizetése nem ütközik nehézségbe. De az egész mechanizmus egy hazugságra és a befektetők közötti pénzátcsoportosításra épült. A Ponzi-séma elnevezés egy 20-as évekbeli amerikai csaló, Charles Ponzi nevéből származik, aki a befektetett tőke kétszeresét ígérte 45 illetve 90 napon belül egy titkos befektetési formula alapján. Ponzi a kapott pénzt nem fektette be, hanem elhelyezte egy bankszámlán, a kifizetéseket pedig kizárólag az újabb befizetések fedezték. Azóta sok jól hangzó üzleti vállalkozás szerveződött hasonló elv szerint. A kezdeti felfutás után azonban mindig eljön az igazság pillanata, amikor túl kevés az új belépő.

A Madoff csalásnak az a különlegessége, hogy a piramisjátékot egy felfutóban lévő és jól működő brókercég fedezékében szervezték, ezért nagyon sokáig tartott a növekedés és így a kitettség is óriási méretűre hízott. Bukása a 2008-as likviditási válságnak volt köszönhető, amikor sok, egyébként elégedett és gyanútlan befektetőnek egyszerre volt szüksége pénzre annak érdekében, hogy máshol keletkezett veszteségeit finanszírozza. Ez vezetett a Madoff kártyavár (house of cards) összedőléséhez.

Az áldozatok nagy része amerikai, de van közöttük sok külföldi is: gazdag magánszemélyek, jótékonysági alapok, rengeteg vagyonkezelő, ám viszonylag kevés intézményi befektető. Bernie Madoff legtöbbjükkel személyesen is találkozott, és ez jó alkalom volt arra, hogy hangsúlyozza társadalmi tekintélyét és üzleti reputációját, ami főként a NASDAQ részvény tőzsde korábbi elnökségi tisztségén és közismert jótékonysági szerepvállalásán alapult. A befektetők egy jelentős része befektetési tanácsadók ajánlásai alapján fektetett a Madoff alapokba, és büszkék voltak arra, hogy szaktudásuk alapján képesek kiválasztani a jó alapkezelőket. A tanácsadók ezen felül nagyon jó nevű könyvvizsgálókat tudtak felvonultatni az egyes háttéralapokhoz kapcsolódóan, ám ez, mint kiderült, semmiféle védelmet nem nyújtott a befektetők számára.

A Madoff család

Bernie Madoff szegény bevándorlók második gyermekeként született. Szülei rendszeresen feketén dolgoztak és számtalan alkalommal összetűzésbe kerültek az adóhivatallal. 1959-ben Bernie politikatudományt hallgatott a Hofstra College-ben. Ekkor határozta el, hogy gazdag lesz. Elvette feleségül gimnáziumi évfolyamtársát Ruth-ot, és két nappal az esküvő után bejegyeztette a Bernard L. Madoff Investment Securities brókercéget 200 dollár alapítótőkével. (A brókercégnek sokkal kisebb felelőssége van, mint egy befektetési tanácsadó cégnek.) Ezen felül 5000 dollár működő tőkét is befektetett a vállalkozásába, amit korábbi nyári munkái során takarított meg. A felesége, Ruth vállalta a könyvelést.

Bernie eleinte az apósa társadalmi kapcsolatai révén növelte ügyfélkörét és főleg a nagyon olcsó, OTC piacon kereskedett részvényekre specializálódott. Eközben többször is átlépte hatáskörét és illegális módon befektetési tanácsokat is adott SEC felhatalmazás és kellő alaptőke nélkül. Az ügyfelek befizetései a saját számlájára folytak be, és abból az ügyfelek engedélye nélkül költekezett, illetve átcsoportosított a céges számlájára is. A magas hozamokat azzal magyarázta, hogy egy három elemből álló ún. “split strike conversion” stratégiát követ. Először is kiválaszt 35-50 olyan részvényt, ami nagyjából együtt mozog az S&P100-zal. Ezután opciókat vesz és ad el annak érdekében, hogy a hirtelen áresés kockázatát lefedezze. Harmadrészt, ha úgy látja, hogy esik a piac, akkor átmegy állampapírba, majd visszajön részvénybe, ha a fellendülés jeleit tapasztalja. Számításait és modelljeit mindvégig titokban tartotta mondván, nehogy mások lemásolják, ellopják a módszerét. Ma már az is kétséges, hogy volt-e bármilyen módszere.

Bernie Madoff legnagyobb valós versenyelőnye az volt, hogy rendkívül gyorsan és hatékonyan tudta végrehajtani a megbízásokat. Nagyon hamar felismerte a számítógépek fontosságát, és már a 70-es években számítógépesítette a kereskedést a testvére aktív bevonásával. A másik fontos versenyelőnye abból származott, hogy rendkívül alacsony megbízási díjat számított fel. Ebben az időszakban a SEC igyekezett megtörni a NYSE és az AMEX fölényét ezért bátorította az OTC kereskedést. Ennek a folyamatnak az eredményeként jött létre a NASDAQ (National Association of Securities Dealers and Automated Quotations). Bernie cége benne volt az öt kereskedőcégben, amelyek a leghamarabb csatlakoztak ehhez a kereskedési rendszerhez.

A befektetők tehát főként azért bíztak Bernie-ben, mert hosszú és sikeres befektetői múltja volt, ő volt a számítógépes kereskedés élharcosa, benne volt a SEC és a NASD tanácsadó testületében, sőt egy időre megválasztották a NASDAQ elnökének is. A SEC ki is tüntette azért, mert 1987. október 19-én az ún. „fekete hétfőn”, amikor egy nagyon kaotikus nap során 22,6%-ot zuhant a DIJA, mindvégig nyitva tartott, nem szüntette be a kereskedést. (Ezt egyébként azért engedhette meg magának, mert az illegális befektetői tanácsadói tevékenységéből adódóan nagy mennyiségű készpénze volt egy titkos számlán.)

Másfelől azonban Bernie személyisége is nagyon vonzó volt: halk, karizmatikus, nem dicsekedett fennhangon a teljesítményével, nagyon fontos volt számára a család, a barátok, a hűség és egyáltalán nem ivott alkoholt. Ha egy potenciális befektető megkereste, akkor gyakran azt mondta, hogy sajnos nem tud több befektetést elfogadni, mert az alap a kapacitása csúcsán van. Majd kisvártatva mégis visszahívta az illetőt és felajánlotta neki, hogy mégis talált egy lehetőséget és átmenetileg megnyitja az alapját csak az ő kedvéért. Így mindenki lekötelezve érezte magát és Bernie alapja státuszszimbólummá vált.

Üzemszerű csalás

1983-ban megnyitotta londoni irodáját úgymond azért, hogy az európai piacot is elérje, valójában a londoni iroda fő feladata a pénzmosás volt. Bernie befektetési teljesítménye felkeltette a hedge fund menedzserek érdeklődését is, így Bernie alapja nemsokára a beszállító (feeder) hedge fund-ok kedvelt célpontja lett. Bernie újítása volt az is, hogy ő fizetett jutalékot a beszállító hedge fund-oknak, nem pedig pénzt kért tőlünk, mint más alapok. Az együttműködés feltételeként Bernie csak azt kérte, hogy az ügyfeleknek szánt marketing anyagban az ő nevét ne említsék. Erre főként azért volt szükség, mert még mindig nem rendelkezett befektetési tanácsadói engedéllyel (bár ezt senki nem sejtette). A legnagyobb beszállító hedge fund-ok az alábbiak voltak: Fairfield Greenwich Group, Ascot Partner, Bank Medici of Austria, and Cohmad Securities.

A sikerek következtében nemsokára már három emeletet bérelt az építészeti remekműként számon tartott, vörösgránitból készült ún. Rúzs-épületben (Lipstick building), ami Manhattan-ben a Third Avenue-n található. A 18-ik emeleten volt a főbejárat, a tárgyaló, a konferenciaterem és az irodák. A 19-ik emeleten helyezkedett el a csúcstechnológiával felszerelt, grandiózus Trading Floor és még néhány iroda. Teljesen más funkciót szolgált 17-ik emelet. Itt folyt az illegális befektetési tanácsadói üzlet, ahol mindössze néhány tucat munkatárs dolgozott zárt ajtók mögött, melyekre az volt kiírva, hogy „Do not Enter”, „Do not Clean”. A cégnek két külön szervere volt, a House 05 a legális ügyekre és a House 17 az illegálisakra.

|

| By 7 Years of My Life in NYC 02-08 [CC BY 2.0 (//creativecommons.org/licenses/by/2.0)], via Wikimedia Commons |

David Friehling, Bernie Madoff személyes könyvelője és könyvvizsgálója előre aláírt, üres SEC nyomtatványokat adott Bernie-nek rendszeresen, és ha számon kérték a tevékenységét, akkor üzemszerűen hazudott a könyvvizsgálói felügyeleti szervnek (American Institute of Certified Public Accountants, AICPA). Később 108 év börtönbüntetésre ítélték.

A 70-es években az apósa cégét átvette Avellino&Bienes, de továbbra is kapcsolatban maradtak és a cég továbbra is szállította a befektetőket Madoff számára. Egy befektetési tanácsadó azonban gyanakodni kezdett az Avellino&Bienes-re, mert nem találta a regisztrált befektetői tanácsadók listáján, ezért feljelentette a céget a SEC-nél. A vizsgálatok kiderítették, hogy 3200 ügyfélnek kb. 441 millió dolláros követelése volt a céggel szemben. A hamisított papírok szerint ezt az összeget Bernard Madoffnál fektették be. Bernie elismerte, hogy üzleti kapcsolatban állt a céggel, de azt állította, hogy fogalma sem volt arról, hogy nem rendelkeznek befektetői tanácsadói jogosítványokkal. A további vizsgálatokat csodálatosan megúszta. Különösen, mikor „nagylelkűen” felajánlotta, hogy minden befektetőt kifizet, sőt biztatta őket, hogy befektetéseiket helyezzék el közvetlenül nála, ne kérjék vissza készpénzben. Sokan elfogadták ezt az ajánlatot. Bernie reputációja pedig még tovább nőtt az eset következtében, sőt még ingyenes hirdetési lehetőséget is kapott a legnevesebb újságokban, minek hatására azután még több ügyfelet tudott toborozni.

Egy versenytárs alapkezelő menedzsere, Harry Markopolos 2000-ben egy nyolc oldalas tanulmányt nyújtott be a SEC-hez, amelyben egyértelműen bebizonyította, hogy a Madoff által prezentált hozamok nem lehetnek valóságosak, és gyanúja szerint a brókercég vagy a) front running-ot csinál, ami azt jelenti, hogy a megbízásai előtt, azokkal szembe menve kereskedik a piacon, vagyis kihasználja a bizalmas, belső információkat; vagy b) piramisjátékot szervez. A SEC azonban nem indított vizsgálatot talán annak köszönhetően, hogy ekkoriban rengeteg beadvány érkezett, és nem volt se pénzük, se kapacitásuk a vizsgálatok lefolytatására.

A 2000-es évek elején Bernie két legális cége megszenvedte a dot-com válságot. Az illegális befektetési tanácsadás viszont jól ment, és innen csoportosították át a szükséges finanszírozást a két másik cég számára, miközben fokozott nyomás alá helyezték a beszállító hedge fund-okat, hogy még több likviditáshoz jussanak. Az illegális befektetői számla kiszolgálta a család legkülönbözőbb költekezési igényeit is: luxus ingatlanok, yacht-ok, párizsi bevásárló utak stb.

2003-ban és 2004-ben két újabb feljelentés érkezett a SEC-hez a Madoff ellen. A SEC ekkor végre elkezdte a vizsgálatot, de Madoffnak ezúttal is sikerült „megúsznia”. A 2007-2008-as válság azonban elhozta az elkerülhetetlen összeomlást, ami tragikus következményekkel járt mind a befektetőkre, mind a családra nézve.

Források:

//dcollins.faculty.edgewood.edu/pdfdocuments/Madoff%20Case.pdf

//www.math.chalmers.se/~rootzen/finrisk/The%20Madoff%20Fraud.pdf

A FinLab blog szerzői a Budapesti Corvinus Egyetem Befektetések és Vállalati Pénzügy Tanszék oktatói és kutatói, de az írások minden esetben a szerzők magánvéleményét tükrözik.

Putyin megerősítette: két magyar hadifoglyot is elengednek Szijjártó Péterrel.

Putyin megerősítette: két magyar hadifoglyot is elengednek Szijjártó Péterrel.