|

| Forrás: https://research.stlouisfed.org/ |

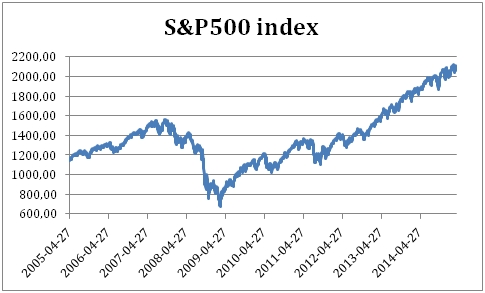

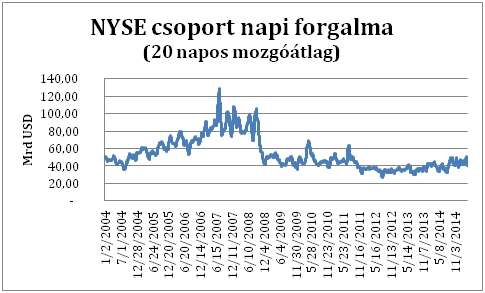

A válság előtti korszakokban az emelkedő árfolyamok együtt jártak az emelkedő kereskedési mennyiségekkel, hiszen a kettő erősíti egymást a hagyományos csordaszellemnek megfelelően. Az elmúlt 6-7 év viszont más, mint a korábbi időszakok, és nem tartom valószínűnek hogy csak technológiai változásokkal – algoritmus-kereskedés – magyarázható. Nem hogy nincs „irrational exuberance”, hanem álmélkodás és hitetlenkedés övezi az elmúlt évek tőzsdei emelkedését, miközben számos geopolitikai és gazdasági folyamat okozhatott volna tőkepiaci pánikot, de nem tette.

|

| Forrás: //www.nyxdata.com |

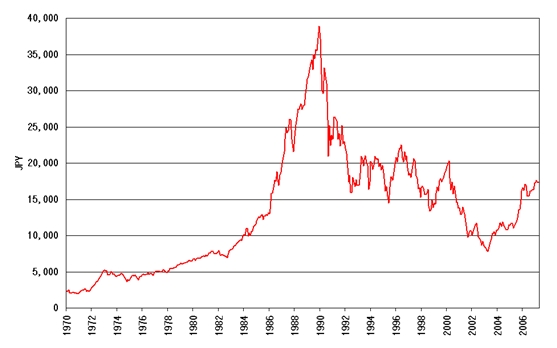

Aki napi szinten végigkövette az elmúlt évek amerikai részvénypiaci fejleményeit, az valószínűleg érti, miről beszélek, aki nem, annak megpróbálom elmagyarázni. A válság előtt a tőzsdék leegyszerűsítve a következőképpen működtek: volt egy alapvető emelkedő trend, ami általában 6-7 évig tartott, növekvő forgalom, és javuló – bár nem fenntartható - gazdasági teljesítmény mellett. Ebben a trendben előfordult, hogy az alapvetően optimista hangulatba belepiszkított egy negatív makorgazdasági hír, vagy egy jegybanki kamatemelésnek az előszele, és bekövetkezett egy nagy 10-30%-os korrekció, amikor is „megtisztult” a piac: a shortosok jóllaktak, a nagy kockázatot vállaló és/vagy rosszul időzítő befektetők megégették magukat. Ez a piacok természetes menete, annyi korrekcióval, hogy a trend nem biztos hogy emelkedő – lásd Nikkei 1990-2012 között:

|

| Forrás: //commons.wikimedia.org |

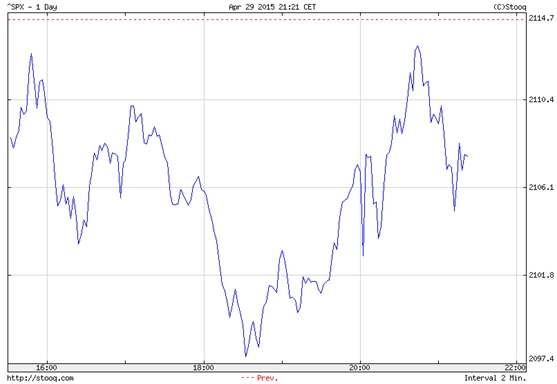

Ehhez képest manapság akár pozitív, akár negatív hír lát napvilágot a reakció pozitív, mondván hogy a rossz hír is jó hír, hiszen a jegybank akkor tovább tartja nullán a kamatot, és még több kötvényt vásárol. Ez a rekació érthető volt az első és második mennyiségi lazítás idején, hiszen akkor még lehetett hinni a quantitative easing-ek hatásában. De jelenleg a vita tárgya az, hogy idén, vagy jövőre emeljen-e kamatot a Fed, nem pedig újabb pénznyomda. Egyik legemlékezetesebb rekació a 2014 első negyedévében napvilágot látott első negyedéves amerikai GDP adatra való esés volt: miközben az elemzői konszenzus 3%-os emelkedést jósolt, több mint 2%-os esést publikáltak, és erre az S&P500 határidős index esett mintegy 0,2%-ot! Amikor én ezt a szakmát elkezdtem 2004-ben, egy negatív GDP adatra a piac egy hétig zuhant. Ezen a téren a legfrissebb aktualitás: USA 2015 első negyedéves GDP adata 0,2%-os emelkedést mutatott (az 1%-os konszenzussal ellentétben), illetve az FOMC (FED nyíltpiaci bizottsága) legújabb jelentése nem csökkentette az idei kamatemelés esélyét. Erre az S&P500 reakciója:

A kérdés, hogy mi vezetett idáig, és mi ez a jelenség, ami – talán a long pozícióban lévő olvasók is egyetértenek – minden, csak nem normális tőkepiac. Én alapvetően kétféle magyarázattal szolgálnék, és előrevetítem, hogy a másodikat tartom reálisabbnak.

Mindkét magyarázat szerint a jegybankok régóta úgy tudják, hogy az emelkedő részvényárak pozitív gazdasági hatással bírnak – például a vagyonhatás miatt – így ha sikerül beindítani és fenntartani egy részvényrallit, akkor ez hozzájárulhat a kilábaláshoz. Nem kisebb név, Alan Greenspan szerint is az emelkedő részvénypiac többet ér, mint bármilyen gazdaságélénkítő lépés.

Most ezt a véleményt ne firtassuk, vannak ellenérvek is, de egy növekvő gazdaság velejárója lehet egy emelkedő tőzsdeindex, csupán az ok-okozattal vitatkoznék. Akkor tehát a jegybank meddig hajlandó elmenni a részvénypiacok felemelésében? Ezen a ponton választom ketté a „visszafogott” és a „radikális” véleményeket.

A visszafogott vélemények – melyek nem mellesleg a Fed hivatalos álláspontját is tükrözik – azt állítják, hogy a jegybank csak közvetett eszközökkel segítette elő a részvénypiaci áremelkedést, tehát levitte a hozamgörbét – néhány jegybankár véleményével szemben - nem csak a rövid, hanem a hosszú végét is, és úgymond átkényszerítette a befektetőket a kötvénypiacról a részvénypiacra. Mindez részben igaz, de a befektetők hadát továbbra sem találni a részvénypiacon, a sokszor hivatkozott likviditás nyomokban sem fedezhető fel. Ezen a ponton hagy cáfoljam meg azon véleményeket, melyek szerint a QE-k során felvásárolt kötvényekért kapott pénzek a tőzsdén landoltak – hiszen igen neves magazinok honlapjain lehet ilyen véleményeket olvasni.

Ha ez nagy volumenben történt volna meg, akkor éles emelkedést tapasztalhattunk volna a tőzsdei forgalmi adatokon. Ezek pedig úgy érik el a 2007-2008-as forgalom egyharmadát, hogy jelenleg a forgalom minimum 70%-át high frequency trading cégek adják, tehát a hagyományos intézményi és kisbefektetők részesedése az elmúlt évek emelkedéséből valószínűleg elhanyagolható.

A radikális vélemények szerint viszont a Fed nem csupán közvetett hatást gyakorol a résvénypiacra, hanem olykor-olykor megállít egy kibonakozóban lévő korrekciót, vagy átlöki a piacot egy-egy kritikus technikai szinten – természetesen felfelé. Mindenekelőtt szögezzük le, hogy a Fed törvényileg nem vásárolhat részvényeket sem indexeket, tehát a vádaknak igen jelentős tétje van hosszú távon. A szálak 1988-ig vezetnek vissza, amikor is Ronald Reagan elnöksége alatt létrehozták a „tőkepiaci akciócsoportot”, melynek beceneve a „plunge protection team” (PPT), azaz összeomlás megelőző csapat. Bővebben a Wikipédián olvashatunk erről a képződményről. Időről időre előjöttek különböző összeomlásokat követő látványos emelkedések után olyan vélemények, melyek szerint a PPT interveniált a piacokon. Legutóbb tavaly októberében volt látványos a piac fordulása.

|

| Fotó: Simon Bouchard |

A legtöbb forrás azt állítja, hogy a Fed – vagyis pontosabban valaki korlátlan pénztárcával – nem a prompt részvénypiacon, hanem a futures piacon keresztül interveniál. Ezt támasztja alá azon megfigyelések is, melyek szerint lokális mélypontokon a határidős- és azonnali index értéke közötti különbség látványosan megnövekszik. Ekkor tehát az arbitrazsőrök megveszik az azonnali piacon a részvényeket, illetve index-ETF-eket, és eladják az index-futurest, majd pedig egy alkalmas pillanatban zárják a pozíciókat. Ahhoz, hogy napon belül tényleg megforduljon a trend, ahhoz az kell, hogy a shortosok pánikszerűen vásárolják vissza a részvényeket. Ahhoz, hogy ez a „részvényfeltolás” stratégia sikeres legyen, ahhoz a lehető legnagyobb árelmozdulást kell elérni a lehető legkisebb mennyiséggel. Mindez úgy tűnik sikerül, hiszen rendszerint rendkívül alacsony forgalom mellett emelkednek a piacok manapság.

Az eddig elmondottak bár megfigyelhetők a piacon, de nem bizonyítják a Fed beavatkozását, hiszen elvileg bárki(k) manipulálhatják a piacokat (lásd különböző fixing botrányok). Ekkor jönnek elő a nagyokos szakértők összeesküvés-elméletet kiáltva, hogy a piacok P/E alapon nem túlárazottak, és mi az hogy a Fed beavatkozik, a fundamentumok hajtják fel a részvényárakat. Igaz, hogy a bizonyítékok közvetettek, de akkor mit keresnek a részvénypiacon a deklaráltan részvényeket vásárló jegybankok?

Teljesen nyilvánvaló a japán példa: 30 évig tartó medvepiac nem a részvénybe fektető tömegek miatt emelkedett többéves rekordra, hanem a BOJ deklarált részvényvásárlása miatt. Ha én vagyok a jen kibocsátója, és ezt korlátlanul meg tudom tenni, akkor addig tolom a Nikkeit ameddig „akarom”. De mit keres a japán jegybank az amerikai részvénypiacon? És a svájci? És az izraeli? És a cseh? Egy olyan piacon, ahol a free market szabályai évényesülnek? Na aki komolyan gondolja, hogy bármilyen direkt- vagy indirekt biztosíték nélkül svájc S&P500 követő ETF-ekbe fektet, az inkább olvasson „brit tudósok” által írt cikkeket.

A FinLab blog szerzői a Budapesti Corvinus Egyetem Befektetések és Vállalati Pénzügy Tanszék oktatói és kutatói, de az írások minden esetben a szerzők magánvéleményét tükrözik.

A Budapesti Értéktőzsde részvényindexe a plusz 0,78 pontos nyitás után emelkedett hétfőn kora délutánig.

A Budapesti Értéktőzsde részvényindexe a plusz 0,78 pontos nyitás után emelkedett hétfőn kora délutánig.