Ez persze még mindig csekélyke hozam, ám a 0,6 százalékpont körüli emelkedés eléggé komoly egy ilyen fontos és likvid kötvényfajta piacán, és megkérdőjelezi azt a korábbi, a piac által már látszólag elfogadott feltételezést, hogy Európában még jó ideig nulla közelében lesznek a kamatok, hozamok.

Valóságos katasztrófának számít

A befektetők szeme előtt ráadásul az lebeghet, ami Amerikában történt: a QE, a mennyiségi lazítás (pénznyomtatás) bejelentése előtt nagyon alacsonyra süllyedtek a kötvényhozamok, ám mire a pénz ténylegesen megjött, a QE beindult, ismét feljebb mentek. Most is a németnél vagy a japánnál jelentősen magasabb, 2,24 százalék a tíz éves amerikai állampapírok hozamszintje.

A Bloomberg egyenesen kötvénypiaci összeomlásról, katasztrófáról (meltdown) beszél már a cikke címében is. A gazdasági-tőkepiaci kérdésekben egyik legautentikusabbnak számító hírportál szerint néhány hét alatt több mint 450 milliárd dollár távozott a világ kötvénypiacairól. A hozamok ugyanis előzőleg már olyan mélyre estek, ami már csak akkor lett volna indokolható, ha defláció és európai recesszió következne be.

Az olaj az egyik fő bűnös

Erre láttak is esélyt korábban, amikor például az olaj ára 50 dollár alatt mozgott, és az előrejelzések 30 dolláros olajjal riogattak. Az olaj azonban emelkedni kezdett, amint megjelentek a jelei annak, hogy lesz némi infláció és gazdasági növekedés Európában. Ezzel pedig annak valószínűsége is megnőtt, hogy az EKB esetleg előbb fejezi be az ő mennyiségi könnyítési programját.

A Blooberg öt grafikonnal magyarázza meg, miért is történt ez az európai kötvénypiaci hozamemelkedés. Az első az olaj árfolyama. Az olaj árának tavalyi és idén év eleji összeomlása a többi tőkepiacon is felfordulást okozott, ami ellen leginkább a kötvénypiacokon lehetett menedéket találni. Ez a hatás az olaj áremelkedésével megszűnt.

Végre lehet egy kis infláció

A második az eurózóna inflációja, amely több hónapos emelkedés után végre visszajutott a pozitív tartományba. Ezzel párhozamosan az európai gazdasági növekedés is javult, az éves szinten 1,1 százalékos minimális értékről 1,4 százalékra.

A negyedik a befektetők határidős pozícionáltságát mutatja be, eszerint az év elején hatalmas vételi pozíciók épültek ki amerikai államkötvényekre, ezek nagy része az utóbbi pár hónapban leépült. Az utolsó ábra a Bloomberg saját, német államkötvényhozamokat mutató indexe, amely április közepén negatívba csúszott, azóta viszont évi 0,344-re emelkedett.

Begyűrűzik? Be.

A globális kötvénypiaci összeomlás az éjjel elérte Ázsiát is. A Bloomberg szerint a japán állampapírok hozama 8 bázisponttal emelkedett, az ausztrál papíroké pedig 2013 júniusa óta nem látott mértékben ment fel. A Concorde Értékpapír blogja „kísérteties hasonlóságot” talált a német és a japán kötvényhozamok között – pontosabban a Japánban 2003-ban lezajlott hozamesést, majd hozamemelkedést hasonlította a mostani német fejleményekhez.

A kötvénypiac pedig átgyűrűzik a részvénypiacra, a hozamemelkedés árfolyamesést jelent, a részvények is lefelé tartottak, főleg kedden. A szakértők erős korrelációról beszélnek. A Bloomberg szerint Mario Draghi mennyiségi könnyítési programja majdnem két éve nem látott mértékben láncolta egymáshoz az európai kötvény- és részvénypiacokat. A korreláció az 50 európai blue chip-részvény árfolyamát mutató EuroStoxx 50 index és egy európai kötvényindex között 2013 szeptembere óta nem volt ilyen magas.

Az euró/dollár is sokat számít

Ehhez jön még az is, hogy eközben az euró gyengülése megállt, sőt erősödött a dollárhoz képest. A korábbi eurógyengülés komoly stimulust adott az európai részvénypiacoknak, főleg ami az exportra termelő vállalatokat illeti. Nem kedvezett ugyanakkor az amerikai cégeknek, amelyek exportlehetőségei romlottak. Emiatt most zsinórban láttunk olyan napokat, amikor a német DAX index 1-2 százalékot esett, az amerikai S&P 500 pedig csak 0,2-0,5 százalékot. Az európai indexek alulteljesítővé váltak. A DAX áprilisi csúcsáról több mint hét százalékot esett, az S&P csak 1,3 százalékra van 2126 pontos éves csúcsától.

Élete shortja túl gyorsan jött

A híres kötvénypiaci befektető, Bill Gross áprilisban a német államkötvények eladását, shortolását a „short of a lifetime” jelzővel illette. Nagyjából azt mondta ezzel, hogy az életben csak egyszer adódik ilyen remek lehetőség, hogy ennyire biztosan az árfolyam esésére lehessen bazírozni. „Jobb, mint az angol font 1993-ban” – tette hozzá. (Ez volt az a híres eset, amikor Soros György is óriási összeget nyert a túlértékelt angol font shortolásával.)

Ebben a jelek szerint igaza volt, de az időzítésben nagyot tévedett: nem sokkal később úgy pontosította kijelentését, hogy az EKB könnyítési programjának a végéig kell várni, hogy ez bejöjjön. Ehelyett pár hét elegendő volt hozzá.

Nálunk is beindult a hozam

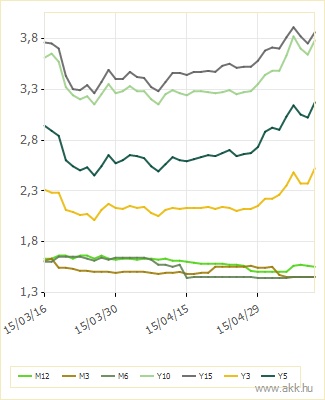

|

| Állampapírpiaci referenciahozamok (forrás: ÁKK) |

A kötvénypiaci emelkedés hozzánk is begyűrűzött: december óta nem látott szintre emelkedtek a magyar kötvényhozamok. Szakértők a forint relatív gyengeségét is az európai kötvényhozamokkal hozzák összefüggésbe.

„Az európai kötvénybuborék kipukkadt” – írta nemrég Zsiday Viktor alapkezelő az Alapblogon. Szerinte a pénznyomtatási programok (QE) önellentmondást hordoznak, amit már az USA esetében is láttunk. „Ha a jegybank elkezd állampapírokat vásárolni, akkor azzal lenyomja a hozamokat, megemeli a kötvényárakat és minden más eszköz árát is, felfrissíti a gazdaság vérkeringését, ami növekedést és/vagy inflációt okoz, ami viszont azt jelenti, hogy egészségesebb, erősebb lesz a gazdaság, tehát abba lehet hagyni a QE-t, és mivel előbb-utóbb kamatemelkedés is lesz, ha kellően jó bőrben van a gazdaság, akkor a kötvényhozamoknak nem is esnie, hanem emelkednie kéne.”

Paradox, de nem kell megijedni

Tehát azáltal, hogy a jegybank elkezd állampapírt venni, paradox módon a kötvények áreséséhez (a hozamok emelkedéséhez) járul hozzá. „Ennek hazai vonzata a forint ideiglenes gyengülése és az állampapírhozamok emelkedése lehet, de egyik kapcsán sem kell megijedni nagyon” – tette hozzá a szakember.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.