Július elsejétől új hároméves inflációkövető lakossági állampapírt, azaz PMÁP-ot (Prémium Magyar Állampapír) lehet vásárolni az erre kijelölt helyeken, a 2024/K-t. Az eddig kapható 2023/L ugyanis már több mint egy éve szerepelt a kínálatban, ennek következtében a hátralévő futamideje is egyre rövidült, mára már kevesebb mint két év. (A lejárata ugyanis 2023 május 31, egészen 2020 áprilisától árulták. Időközben meg is hosszabbították a forgalmazását.)

Ez volt a jó hír. Kevésbé jó hír a befektetők számára, hogy a kamatprémium mértéke egy százalékpontról 0,75 százalékpontra csökkent. Ezeknél a papíroknál a kamatot az éves átlagos infláció plusz a kamatprémium összegeként számolják, így tehát valamivel rosszabb feltételekkel jut ezentúl papírhoz a vásárló, mint eddig. Az új kötvénynek a tavalyi pénzromlás alapján 4,05 százalék az induló kamata, az előzőé pedig 4,30 volt.

A kamatcsökkentési trend nem állt meg

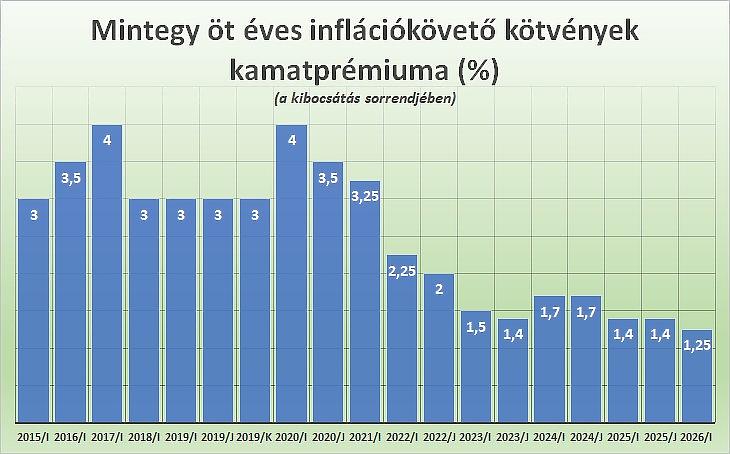

A PMÁP-ok kamatprémiumának csökkentése, bár voltak kivételes alkalmak is, lényegében a kötvények 2009-es bevezetése óta folyik. Nemcsak a hároméves papíroknál, hanem az ötéves hátralévő futamidejű társaiknál is. Sőt, még az euróban kibocsátott, az eurozóna inflációját követő PEMÁP-sorozatoknál is ez a helyzet. (Lásd: Új feltételekkel kapható a P€MÁP, reálkamat-csökkentés zajlik a lakossági állampapíroknál.)

Vajon miért csökkentik folyamatosan a kamatprémiumot az inflációkövető lakossági államkötvényeknél? A magyarázat egyszerű, a kamatcsökkentés végül is egy világtendencia, és az alternatívák száma nulla. Vagyis semmilyen más kockázatmentes befektetéssel nem lehet ekkora hozamot elérni ma Magyarországon, mint a lakossági állampapír. De még kicsit magasabb kockázattal sem.

A kötvényes kisbefektetők rossz beidegződése

A lakosság tehát még ezzel is eléggé jól jár más lehetőségekhez képest. Az emberek pedig lassacskán egyre jobban rászoknak a lakossági állampapírok vásárlására. Emellett már sok évvel ezelőtt kimutatták a különböző felmérések, hogy az átlagos fogyasztónak sokkal fontosabb a kamat abszolút szintje, vagyis a nominálkamat, mint a reálkamat. Ami persze nagy hiba.

A legtöbb ember így valószínűleg inkább egy nyolc százalékos kamatozású kötvényt választana hét és fél százalékos infláció mellett, mint egy három százalékos kamatút nulla százalékos infláció mellett. Pedig az utóbbival nagy valószínűséggel sokkal jobban járna, fél százalék helyett három százalékkal nőne a pénzének vásárlóértéke.

Mindig tuti az infláció-követő kötvények reálkamata?

Ezeknek a pénzromlás elleni kötvényeknek elméletileg éppen az az egyik legnagyobb előnyük, hogy a kamatprémium mindenképpen az inflációra rakódik, tehát a reálkamat, azaz az infláció feletti kamat mindig pozitív lesz. De ez alól lehetnek kivételek. Egyrészt ha a polgár fogyasztói kosara nagyon eltér az átlagtól, akkor lehet, hogy végül kevesebbet tud majd vásárolni a kötvénykamattal növelt pénzéből, mint eredetileg.

De akkor is eltűnhet a változó kamatozású papírok reálkamata, ha az infláció gyorsan és nagyobb mértékben emelkedik. Ez utóbbi esetben a kötvények kamatának késleltetett emelkedése miatt lehet, hogy végül a papír mégsem éri utol az inflációt. Minél kisebb a kamatprémium, annál nagyobb ez a veszély.

A másik oldalon viszont, ha az infláció csökkenne, akkor a kötvénytulajdonos tovább kapja a korábbi magasabb pénzromlás után a magasabb kamatot. A kamat késleltetett alkalmazkodása ebben az esetben előnnyé válik.

A biztos befektetés kockázata

A fix kamatozású kötvényekkel az ember mindig vállal egy kis (kamat)kockázatot, abban az értelemben, hogy nem tudhatja, pozitív reálkamatot fog-e elérni. Az inflációkövető kötvénynél ez a “reálkamat-kockázat” alacsonyabb. Például a híres MÁP Plusznál, azaz szuperkötvénynél hiába magas, 4,95 százalék a hozam öt évre, egy tartósan évi öt százalék fölé emelkedő infláció esetén veszítenénk a vásárlásával. Az inflációs kötvények azonban ekkor egy idő után a MÁP Plusznál jóval többet fizetnének.

Honnét jöttél, PMÁP kötvény?

Ma már csak érdekesség, hogy 12 évvel ezelőtt, 2009 májusában bocsátották ki az első, nem egészen három éves inflációkövető Prémium Államkötvényt 2012/I néven. Ennek a kamatprémiuma még nem kevesebb, mint évi hat százalékpont volt. A kezdő kamata pedig az infláció plusz kamatprémium együttesének köszönhetően 9,5 százalék. De később 10 százalék fölé is felment a magasabbra hágó pénzromlás miatt. (Az összes eddigi kötvény kamatprémiumáról lásd a grafikonokat.)

Mentségére szóljon azonban az államadósság kezelőinek az is, hogy többféle, hosszabb és rövidebb távú érdeket kell összehangolni a papírok árazásánál. Ha túl alacsony a kezdőkamat, az emberek nem veszik meg. Ha túl nagy a kamatprémium, az hosszú távon aránytalanul nagy törlesztési terhet jelenthet az állam számára. A kamatok ezért nem csak egy irányt ismertek az utóbbi tíz évben sem. Ahogy a grafikonokon látható, volt példa az emelésükre is.

De mi lesz az öt éves inflációkövető papírral?

Az ötéves inflációkövető állampapírok kamatprémiuma rendre magasabb volt, mint a három éveseké, tehát aki hosszabb távon gondolkodik, azoknak jobban megéri. Az 1,25 százalékos prémiumú 2006/I kötvény még várhatóan sokáig marad a kínálatban, ugyanis a tervek szerint 2022. január 19-ig kapható.

Ez persze a kereslet-kínálati viszonyok, az infláció és a kamatviszonyok függvénye is. Bizonyos esetekben előfordulhat, hogy a kibocsátást előbb lezárják. Az induló kamata egyébként 4,55 százalék éves szinten.

Akkor most PMÁP, MÁP Plusz, netán PEMÁP?

Nemrég kiszámoltuk, hogy mekkora forintgyengülés és inflációs értékek mellett fordulhat elő, hogy a Prémium Magyar Állampapír és a Prémium Euró Magyar Állampapír hozama meghaladja a Magyar Állampapír Plusz-ét. Azóta azonban az MNB kamatot emelt és megerősödött a forint, bár az infláció egyelőre tartja magát. (Lásd: Melyik állampapír vásárlása éri meg jobban? Lesz-e hat százalék felett a PMÁP kamata?)

A kérdésre tulajdonképpen nincs pontos válasz, mivel minden az infláció és a forintárfolyam alakulásától függ. A gyorsan változó gazdasági környezetben, a koronavírus okozta példátlan folyamatok miatt a prognózisok pedig nagyon bizonytalanok.

A legokosabb talán az állampapíroknál is a kockázatmegosztás, többféle (esetünkben két- vagy háromféle) kötvény párhuzamos vásárlása lehet.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.