Hétfőtől az eddigi három és öt éves PEMÁP-okat, azaz Prémium Euró Magyar Állampapírokat két másik kötvény váltja fel a kínálatban – derül ki a hivatalos közleményekből. (Amiket P€MÁP-nak is nevez a kibocsátó.) Ennek alighanem semmi rendkívüli oka nincs, ugyanis eredetileg is június 4-ig tervezték a két régebbi papír forgalmazását, és már kerek egy éve szerepelnek a palettán. Mégis változtattak a kondícióikon, ami hosszabb távon némileg kedvezőtlen a befektetők számára.

A régi kötvények ugyanis a három éves futamidőnél 1,0, az öt évesnél 1,25 százalékos kamatprémiumot fizetnek az Eurózóna inflációs rátája felett (a 2023/X és 2025/X). Az új, 2024/X és 2026/X jelű papírok nyilvános ajánlattételében pedig 0,75 és 1,25 százalék szerepel. Vagyis aki három évre takarékoskodna euróban, annak évi negyed százalékos kamatról le kell mondania.

Lehet pár évvel több?

Megfontolandó azonban neki is az öt éves papír vásárlása, ha nem biztos abban, meddig tudja tartani. Idő előtt is visszaváltató, és akkor jelenleg a névérték egy százalékát vonják le. Ez két éves kamatkülönbözet a két kötvény kamata között. Így két év után már megérte a hosszabbat választani. A három évesnek mondott papír egyébként is most még majdnem három és fél éves, 2024 november 20-án jár le.

Ha valaki azonban fellelkesedne a napokban közzétett, évi kereken két százalékos euró-infláción (plusz a kamatprémium), még ne tegye. A két kötvény eléggé nagy késéssel követi ugyanis a pénzromlást. A júniustól novemberig terjedő időszakban a 2021. februári, a novembertől kezdődő újabb féléves kamatperiódusban pedig majd az augusztusi inflációs adat lesz a mérvadó.

Mikor melyik inflációs adatot kell figyelni?

Így az idén februárban még elég alacsony ráta miatt a kezdő kamatuk viszonylag szerény, a három évesnél 1,55, az öt évesnél 2,05 százalék. Igaz, euróban ez sem rossz, a bankbetétekhez vagy a nyugat-európai országok kötvényeihez viszonyítva.

Másrészt pedig márciusban még csak az év végére várt két százalékos inflációt az EKB, de ez előbb bekövetkezett. Most már sok elemző 2,5 százalékos értékeket is becsül az év második felére. Ha ez bekövetkezne, az új magyar euróinfláció-követő kötvények is 3,25-3,75 százalékot fizetnének – legalábbis egy fél éves időszakon keresztül.

(A jövő héten már nem kapható 2025/X-nél egyébként május és november volt a két inflációs adat, amihez a kamatot fél évente igazították. Ennél tehát már a mostani két százalékos inflációs érték is játszik. A 2023/X befektetőinek pedig a június és a december adatát érdemes majd figyelniük.)

Szétkapkodták, vagy más van mögötte?

Hosszabb távon nézve, az eurós infláció-követő kötvények kamatprémiumát egyébként lassacskán csökkentették, 2015-ben még 2,5 százalék is volt. (Lásd az ábrát.) Hasonló csökkenő tendenciát mutat egyébként hosszabb távon a magyar inflációhoz kötött, forintos PMÁP-ok infláció feletti kamatprémiuma is.

Vajon nagyon nagy a kereslet a PEMÁP-ok iránt, és ezért csökkentették a prémiumot? Talán nem. A március végi adatok szerint legalábbis a két, sokáig kapható sorozatban 21,9, illetve 17,5 milliárd forintnyi euró gyűlt össze. Egy hektikus, nagy forintgyengülést hozó időszak után ez nem látszik kiugrónak. Ahhoz képest sem kiemelkedő, mint amennyi az előző két sorozat végeredménye volt (58,8, illetve 84,6 milliárd forint a mostani euró-árfolyamon). Ahhoz képest pedig végképp nem, hogy mekkora összegeket vonzanak a több éves forintos állampapírok.

Így a kamatprémium-módosítást valószínűleg inkább inflációs és kamatvárakozások okozhatták a kibocsátó oldaláról.

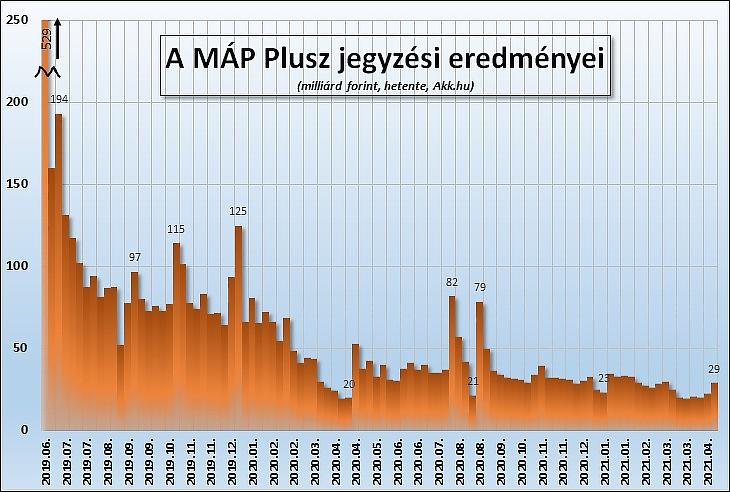

Két éves lett a szuperkötvény

A napokban múlt két éve, hogy a MÁP Plusz (Magyar Állampapír Plusz) “szuperkötvényt” árulni kezdték. A jegyzési eredményei mostanában jóval szerényebbek, mint az első hónapokban vagy az első évben voltak, legalábbis az áprilisi adatok szerint. A nemrég módosított kibocsátási terv kapcsán mégis azt írta az ÁKK, hogy “a lakossági értékesítés az év első négy hónapjában a koronavírus járvány újabb hulláma miatti lezárások ellenére meghaladta az időarányos tervet”.

Ezért az ÁKK Zrt. 100 milliárd forinttal 1100 milliárd forintra emelte a várható lakossági nettó állampapír-kibocsátási tervet, ami a banki saját számlás opciólehívások és a lejárat előtti visszaváltások növekményét is figyelembe véve 295 milliárd forinttal több lakossági kibocsátást jelent az eredeti tervekhez képest.

Melyik államkötvényt vegyük?

Nemrég készítettünk egy számítást, ami azt mutatta, hogy ha a forint leértékelődése az utóbbi egy-másfél évtizedben megszokott marad (évi 2,0-2,3 százalékos), vagy ha az infláció némileg meghaladja az MNB inflációs prognózisát, akkor az eurós PEMÁP és a forintos PMÁP is versenyképes lehet a MÁP Plusszal. (Annak évi 4,95 százalékos hozamával.)

Nemrég azonban nagy változás történt, az MNB bejelentette, hogy júniusban várhatóan kamatot fog emelni. Ennek elsődleges hatása a forint erősítése, a másodlagos pedig az infláció csökkenése lehet. Így az eddig leggyakrabban használt narratíva, amely szerint a “forint sok éve gyengülő trendben van és várhatóan ez így is marad”, most már kevésbé erős, mint eddig.

Merre tovább, forintárfolyam?

Egyesek emiatt már a korábbi 310-320 vagy 310-330 forintos sávokat emlegetik, mint ahová könnyen visszatérhet az euróár. Lehet, hogy további forinterősödés előtt állunk. De ez attól is függ, hogy az MNB konkrétan milyen kamatokhoz nyúl hozzá, és mennyire lesz tartós az új kommunikációja. Meg még sok mindentől, a külföldi tőkepiaci folyamatoktól is.

Ha a forint erősebb lesz, akkor az infláció is szelídülhet kissé. Így jelenleg kevesebb érv szól a forintos és eurós infláció-követő papírok mellett, mint a közelmúltban.

A kontrariánusok nézőpontja

Mások azonban gondolkodhatnak kontrariánus módon, azaz szembe menve az általános hangulattal, trenddel. Ha most erős a forint, azaz olcsó az euró (főleg ha még inkább az lesz a következő hetekben), akkor talán most érdemes vásárolni belőle. Legalábbis sokkal jobb üzlet 348 forint körül eurót venni, és eurós kötvénybe fektetni, mint 365-ön volt – mondják ennek a nézetnek a képviselői.

Néhány hónapnál tovább valószínűleg most sem a közgazdászok, elemzők, sem a jegybankok nemigen látnak a jelenlegi extrém, példátlannak nevezhető körülmények között. Ez is amellett szól, hogy osszuk meg a kockázatot, és ne csak egyféle állampapírba fektessünk.

Kezdő állampapírosoknak ajánljuk:

Apu, tulajdonképpen mi az az állampapír?

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

A Budapesti Értéktőzsde (BÉT) részvényindexe, a BUX 2369,18 pontos, 1,9 százalékos emelkedéssel 127 083,87 ponton zárt szerdán.

A Budapesti Értéktőzsde (BÉT) részvényindexe, a BUX 2369,18 pontos, 1,9 százalékos emelkedéssel 127 083,87 ponton zárt szerdán.