Válság, bankadó, végtörlesztés - soroljuk?

A rendkívül mostoha külső és belső makrogazdasági helyzet nyomta rá a bélyegét az MKB Bankcsoport 2011-es teljesítményére, amely mind a banknak, mind a csoport további tagjainak eredményén nyomot hagyott. Az elhúzódó válság további értékvesztés leírására kényszerítette a bankot mind a leányvállalatok, mind a gazdasági viharoktól leginkább sújtott ingatlanprojekt-portfólió után, amelyben átlag fölötti az MKB Bank kitettsége. A bankadó és a fix árfolyamon történő végtörlesztés pedig közvetlen módon okoztak közel 40 milliárd forintos nagyságrendű veszteséget a bankcsoportnak.

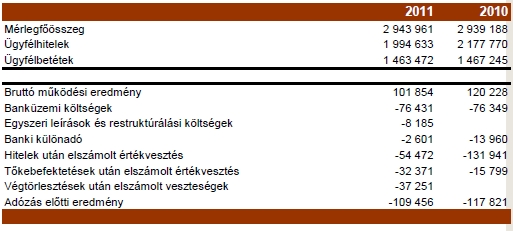

A csoporttagok eredményeire 2011-ben is negatívan hatott a kelet-közép-európai régió gazdasági teljesítményével kapcsolatos bizonytalanság: a bankcsoport bruttó eredménye mintegy 15%-kal maradt el a 2010-es teljesítménytől. Egyszeri leírások és restrukturálási költségek nélkül a csoport a banküzemi költségeit a megelőző évi szinten tudta tartani. Mindezek eredőjeként a nemzetközi számviteli standardok (IFRS) szerinti, csoportszintű éves adózás előtti veszteség 109 milliárd forint.

Mi lett volna, ha...?

|

Így muzsikáltak a többiek |

A stratégiai fontosságú fő szegmensekben az MKB Bank 2011-ben is meg tudta őrizni jövedelemtermelő képességét: a kedvezőtlen hatásokat (leányvállalatok eredményei, ingatlanprojekt-portfólió utáni céltartalék, végtörlesztés és bankadó miatti veszteség illetve egyszeri költségleírások) az eredményből kiszűrve a bank közel 10 milliárd forint adózás előtti eredményt ért el.

Tovább javult a csoport és a bank önfinanszírozóképessége: miközben a hitel/elsődleges forrás (LTPF) mutató a bankcsoport egészét tekintve a megelőző évi 148%-ról 137%-ra mérséklődött, a stratégiai fontosságú fő szegmensekben a bank 79%-os LTPF rátával önfinanszírozó.

Idén sem lesz sokkal jobb

Alapvetően a devizaalapú jelzáloghitelek rögzített árfolyamon történő végtörlesztése által okozott, előre nem tervezhető veszteség kényszerítette a bankcsoport tőkehelyzetének rendezésére az MKB Bank német anyavállalatát, a BayernLB-t. Az alaptőke 200 millió euróval történő, zártkörű emelésére ez év januárjában került sor.(Az átszámítva 62 milliárd forintos tőkeemeléssel kapcsolatos részletekről korábbi cikkünkből tájékozódhat.)

Mivel gyors gazdasági élénkülésre a továbbiakban sem számít, az MKB Bank hatékonyságának javítására, fő stratégiai szegmenseinek megerősítésére és a veszteséget okozó tevékenységek leépítésére koncentrál a várhatóan lassú kilábalás időszakában.

A magyar képviselők nem kellettek a többséghez.

A magyar képviselők nem kellettek a többséghez.