Kajdi László, Kürtösi Attila és Sisak Balázs, az MNB szakértőinek szakcikkét publikáljuk a Privátbankár.hu-n.

A válság után az elektronikus fizetőeszközök mellett új kihívója jelent meg a készpénznek: a virtuális pénz, melyeknek legismertebb példája a bitcoin. A virtuális fizetőeszköz számos tulajdonságában hasonlít a készpénzre, de fizikai valójában nem jelenik meg, csak virtuálisan. Ez utóbbi jellemzője az elektronikus fizetőeszközökhöz teszi hasonlatossá. A virtuális pénzekre általánosságban igazak az alábbi állítások:

- Kitalált egységben van meghatározva értékük.

- Csak digitális formában léteznek.

- Nem pénzügyi, hanem magánszférához tartozó vállalat bocsátja ki, vagy játszik szerepet a kibocsátásban.

- Nincs rá vonatkozó törvényi háttér és felügyelet.

- Nincs központi infrastruktúra.

Bár a világon több száz féle virtuális pénz létezik, elemzésünkben elsősorban a bitcoinnal foglalkozunk, mivel máig ez a legnépszerűbb és a leginkább elfogadott. A bitcoin elméleti hátterét egy Satoshi Nakamoto álnevű programozó hozta létre 2008-ban. A pénzügyi rendszerbe, valamint a kereskedelmi bankokba vetett bizalom megingásával az évtized közepére a bitcoin egyre népszerűbb lett, ma már a világ legtöbb országában használják, de leginkább az Egyesült Államokban, Kínában és a skandináv országokban terjedt el. Ahhoz hogy megértsük, miben jelentett újdonságot a bitcoin, néhány alapvető kérdést érdemes megválaszolni.

Mitől más a bitcoin?

A virtuális pénzeket nem intézményrendszer, hanem maguk a felhasználók, vagyis a fizető felek hozzák létre. A virtuális pénzek, így a bitcoin mögött nincs törvényi háttér, nincsenek bankok és központilag működtetett pénzügyi infrastruktúra, hanem a virtuális pénzek működését leíró kódrendszer határozza meg a keretfeltételeket. De hogyan is néznek ki a virtuális pénzek működési keretei?

A bitcoin-alapú fizetési rendszernek a résztvevői a bányászok, illetve a felhasználók. Előbbi az egész rendszer integrálásáért és hitelességéért felelő felhasználó, aki bizonyos mennyiségű bitcoin jutalmat és tranzakciós díjat kap minden egyes feldolgozott tranzakció után. A felhasználók azok, akik a saját titkosított kulcsukat és nyilvános címüket alkalmazva küldőként vagy fogadóként megjelennek a rendszerben, azaz fizetési tranzakciót bonyolítanak le.

Bitcoinhoz alapvetően kétféle módon lehet hozzájutni: beszerezhető bányászás, illetve vásárlás útján. Bányászásnak nevezzük azt a folyamatot, amikor bizonyos szereplők (bányászok) megvizsgálnak és érvényesítenek bitcoin-alapú tranzakciókat, ami miatt „fizetség gyanánt” új bitcoinokat kapnak, ezáltal növelve a forgalomban lévő bitcoin mennyiséget. Ez egy számítás- és energiaigényes folyamat, melyet nagy teljesítményű szerverek vagy számítási felhők végeznek. Ennél egyszerűbb megoldás a bitcoin vásárlás hagyományos fizetőeszközzel, illetve olyan üzletek is hozzájuthatnak bitcoinhoz, ahol a termékekért elfogadják a virtuális pénzt.

A bitcoin tranzakció során a küldő fél közvetlenül utal a fogadó félnek. A kereskedelmi banki rendszereket a központi (jegybank) és a köréje csoportosuló szereplők működtetik. A pénzt küldő fél a kereskedelmi és jegybanki infrastruktúrát felhasználva közvetetten juttatja el az átutalását a fogadó félnek. A bitcoin esetében ilyen intézményrendszerre nincs szükség, a küldő és a fogadó fél közvetlenül áll kapcsolatban egymással.

A tranzakciók hitelesítését – a mögöttes intézményrendszer helyett – a bitcoint használók közössége biztosítja. Minden bitcoin tranzakció blokkokban jelenik meg, ezeket egymás után összefűzve blokkláncok alakulnak ki, amelyek magukban hordozzák az összes korábbi tranzakció listáját. Ez az információ minden felhasználó számára ismert, csak a tranzakcióban részt vevők kiléte ismeretlen. Mivel a bitcoin esetében nincs központi infrastruktúra és benne egyetlen központi nyilvántartás, hanem a hálózat minden egyes szereplőjénél megtalálható a blokklánc egy példánya, ezért előfordulhat, hogy amennyiben két bányász közel azonos időben végez, akkor párhuzamos blokkláncok jönnek létre. Ezek közül a rendszer mindig azt az ágat fogja „valódinak” elfogadni és tovább építeni, amely mögött nagyobb számítási kapacitás áll, a többi ág pedig fokozatosan „elhal”. Azaz minél hosszabb ideje része egy adott tranzakció a blokkláncnak, annál kevesebb az esély a visszavonására. Ahhoz, hogy visszamenőlegesen meg lehessen változtatni a blokkláncot a hálózat számítási kapacitásának több mint felét birtokolnia kell. Ez a kezdeti decentralizált működésnél valóban nem volt valószínű, azonban mára a fokozatosan növekvő számítási kapacitási igény miatt jelentős piaci koncentráció ment végbe. Jelenleg a teljes bányászat több mint 80 százalékát mindössze öt szereplő végzi, így az is elképzelhető, hogy a teljes hálózat irányítása egy szereplő alá kerül.

Bár a bitcoin tranzakciók az intézményrendszer kiiktatása mellett gyorsan, akár egy-két órán belül teljesülnek, manapság erre a legtöbb esetben a hagyományos fizetési rendszerek is képesek, sőt, az azonnali fizetési rendszerek egyre szélesebb körű elterjedése már néhány másodperces lebonyolítási idővel működik. Magyarországon közel öt éve napon belül történik az elszámolás, tavaly óta akár 1-2 órán belül is teljesülhetnek a napközbeni banki átutalási tranzakciók.

A működés alapjainak az áttekintése után térjünk át arra, hogy mitől egyre népszerűbb a bitcoin.

Mit ígér a bitcoin?

A bitcoin merőben új működési technológiája több tekintetben vonzó lehet a potenciális felhasználóknak. Az alábbiakban sorra vesszük, azokat az előnyöket, amelyeket a virtuális pénzek ígérnek.

- A teljes anonimitás biztosítása a készpénz mellett a bitcoin esetén is adott.

- Gyorsaság és költségelőny elsősorban a nemzetközi fizetéseknél. A virtuális pénzzel való fizetés különösen a nemzetközi nagyértékű fizetések esetén jelenthet érdemi költségelőnyt a bankrendszeren keresztüli fizetésekhez képest, amelynek alapja, hogy nincs szükség a hagyományos fizetési rendszerekre. A hagyományos infrastruktúrák nyújtotta szolgáltatásokkal összehasonlítva a bitcoin tranzakciók a határon átnyúló fizetések esetében gyorsabban teljesülhetnek.

- Nincs egyetlen támadható központi kritikus elem a pénzforgalmi hálózatban a központi infrastruktúra és tranzakció-nyilvántartás hiánya miatt, ezért maga a rendszer biztonságos.

- A bitcoin globálisan használható fizetőeszköz, mivel a virtuális pénzek nyílt hálózaton léteznek, így határokon átnyúló tranzakciók nem számítanak különlegesnek.

- Újdonság varázsa. Mivel a bitcoin új technológián alapul, számos felhasználó számára vonzó lehet

Ha a bitcoin egy olcsó, biztonságos, mindenhonnan hozzáférhető, ráadásul anonim fizetést tesz lehetővé, akkor felvetődik a kérdés, miért nem ezzel fizet mindenki? A válasz erre az, hogy jelenleg rengeteg korlátozó tényező van, amelyek akadályozzák a bitcoin áttörését.

Jelenleg mit nyújt a bitcoin ténylegesen?

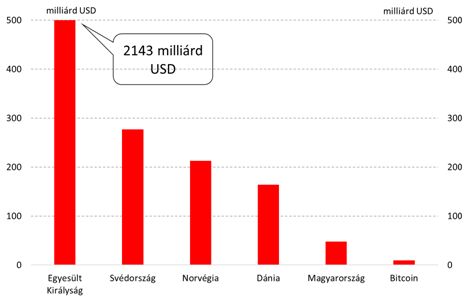

A bitcoin jelentősége összehasonlítva a hagyományos fizetőeszközökkel jelenleg marginális. A bitcoin piaci kapitalizációja 2016 szeptemberében megközelítőleg a 10 milliárd dollárt tett ki, ami még a magyar fizetőeszköz pénzkínálatától is elmarad, holott a bitcoin globálisan használt pénznek tekinthető. A bitcoin kapitalizációja a font M1 szerinti pénzkínálattal (készpénz és látra szóló betétek) összehasonlítva pedig elhanyagolható jelentőségű (1. ábra). A bitcoin felemelkedését jelenleg számos tényező korlátozza, amelyek közül a legfontosabbak az alábbiak.

|

| 1. ábra: A bitcoin és néhány szuverén fizetőeszköz pénzkínálata (M1) Forrás: OECD, MNB, blockchain.info |

- Magas járulékos költségek, mint például a virtuális pénz és egy szuverén deviza átváltási költsége. Emiatt a bitcoin használata a nagyobb összegek esetén a nemzetközi fizetésekben kifizetődő lehet, a mindennapi használatban kevésbé.

- A hagyományos fizetések sebessége egyre gyorsabb. Bár a nemzetközi tranzakciók esetében még valóban gyorsabb lehet a bitcoin, azonban a hagyományos fizetési infrastruktúrák a bitcoin 1-2 órás feldolgozási idejével szemben már a néhány másodperces feldolgozás felé tartanak, azaz magasabb szolgáltatási szintet tudnak nyújtani a felhasználók számára.

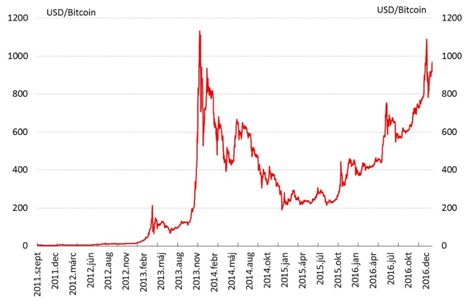

- Magas a bitcoin árfolyamingadozása. A bitcoin nem jelent követelést egy másik gazdasági szereplővel szemben – mint a hagyományos pénznél –, hanem értéke abból a várakozásból származik, hogy a jövőben felhasználható további tranzakciókhoz. E tulajdonsága miatt inkább egy befektetési lehetőségre hasonlít. A bitcoin árfolyamának változékonyságát jól szemlélteti a 2. ábra, amely a bitcoin napi átlagos árfolyamát mutatja az amerikai dollárral szemben.

- A virtuális pénzek elterjedését sokáig negatívan befolyásolhatja a fizetőeszközbe vetett bizalom és a stabil intézményi háttér hiánya. Nincs fogyasztóvédelem, amely felhívná a felhasználók figyelmét az esetleges kockázatokra, nincs befektetésvédelmi alap, ami az esetleges károkat enyhítené.

- Pénzmosással kapcsolatos aggodalmak. A virtuális pénzek anonimitása számos professzionális pénzügyi rendszer szereplőt távol tarthat a használattól, mivel a pénzmosással vagy a terrorizmus finanszírozásával összefüggő szabályozás nehézkesen végrehajtható.

2. ábra: A bitcoin árfolyamának alakulása az amerikai dollárral szemben

Forrás: bitcoincharts.com

A virtuális fizetési eszközök többek között a volatilis árfolyamból vagy az értékmérési problémákból adódóan funkcióiban nem tudják a hitelpénz funkciót beteljesíteni, amely elsősorban a korlátozott és rugalmatlan kínálatra vezethető vissza. A bitcoin esetében egy matematikai képletnek köszönhetően a kínálat növekedése nagyjából kiszámítható és felső korlátja van, viszont ezzel ellentétben a kereslet jelentősen ingadozik, ami az árfolyam volatilitását okozza. Ebből kifolyólag a bitcoin értékmegőrzésre a magas kockázat miatt korlátozottan használható, szemben a hitelpénzzel, amelynek esetében a monetáris politika képes a pénzmennyiség kínálatát a gazdaság pénzkeresletéhez igazítani. Mivel a bitcoin viszonylag szűk körben terjedt el jelenleg, és elfogadása kizárólag a hálózat szereplőin múlik, ezért nem tudja hatékonyan betölteni a csereeszköz funkcióját sem. A virtuális fizetőeszközök elszámolási egység funkciója szintén kérdéses. A magas árfolyam-ingadozás miatt a kereskedők sokszor változtatják a bitcoinban mért árakat, így nem tudunk pontos képet kapni egy áru vagy szolgáltatás valós értékéről (1. táblázat).

|

| 1. táblázat: A készpénz, a számlapénz és a virtuális pénzek összehasonlítása |

Van-e teendője a jegybanknak?

A virtuális fizetőeszközök megjelenése a jegybankok számára több kihívást jelenthet a fizetési rendszer, a monetáris politika és a pénzügyi stabilitás szempontjából. Jelenleg ezek a kockázatok az alacsony forgalomból fakadóan nem számottevőek. Mindazonáltal érdemes áttekinteni a potenciális problémákat.

Mivel a virtuális fizetőeszközök mögött nem áll jogszabályi háttér és intézményrendszer, ezért a jegybankoknak fel kell hívni a fogyasztók figyelmét a kockázatokra. Fontos látni, hogy bármilyen vitás kérdés vagy visszaélési gyanú esetében a fogyasztóknak nincs hova fordulniuk panaszaik kivizsgálására és az esetleges kártérítések megállapítására. Egy bankkártyás fizetésnél például a feleknek nem szükséges egymásban, csupán a saját bankjukban megbízniuk. Probléma esetén a két bank a kártyatársaságon keresztül felveszi egymással a kapcsolatot, kivizsgálják az ügyet és jogos esetben kártérítést fizetnek az ügyfélnek. A bitcoin esetén a jegybankoknak elsősorban fogyasztóvédelmi feladatai vannak: fel kell hívni a fogyasztók figyelmét, hogy hol vannak és mekkorák a kockázatok, amelyek a bitcoin felhasználót érinthetik.

A virtuális fizetőeszközök elterjedése elsősorban a kereskedelmi banki betéteket érintheti, a készpénzes fizetésekre kevésbé nyújt alternatívát. Ennek oka, hogy jellemzően betétből vásárolják, jellemzően nemzetközi kereskedelmi banki átutalási tranzakciókat helyettesít. Meg kell azt is jegyezni, hogy ha a bankoktól jelentős mennyiségű likviditás áramlik bitcoinba, akkor az negatív hatással lehet a bankok pénzügyi közvetítő szerepére.

A virtuális fizetőeszközök nem kamatoznak, kínálatuk független a jegybankoktól és a pénzügyi rendszertől. Azok a gazdasági szereplők, akik bitcoin jellegű fizetőeszközt használnak, kikerülnek a jegybankok hatásköre alól, mivel nem tartanak kamatozó eszközöket. Ha ez a magatartás a gazdaság egy nagyobb, meghatározott szeletét érinti, az csökkentheti a monetáris politika hatékonyságát. Hasonló hatása lenne, mint a devizahitelezés elterjedésének: a gazdasági szereplők jelentős része olyan eszközökkel rendelkezne, amelyekre nincs közvetlenül hatással a hazai jegybanki kamatpolitika. Ezért a jegybankoknak folyamatosan figyelni kell a virtuális pénzek forgalmát és elterjedtségét.

A bitcoin a fentiek alapján egy jelenleg korlátozott körben használt fizetőeszköz, amely főleg azon felhasználók számára lehet vonzó, akiknek fontos az anonimitás, jellemzően nemzetközi, nagyösszegű utalásokat végeznek, nem zavarja őket a fogyasztó- és befektetésvédelem teljes hiánya, valamint nyitottak az információtechnológiai újdonságokra. Hosszú távon, ha a nyílt hálózatú virtuális pénzek fejlesztése során sikeres válaszok születnek a cikkben felsorolt kihívásokra, akkor jelentőségük megnőhet. Ugyanakkor jelenleg valószínűbbnek tűnik a virtuális pénzek alapjául szolgáló technológiai újítások (például blokklánc) szélesebb körű elterjedése.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.

Panyi Miklós: több mint negyvenezer fiatalt hozott helyzetbe az Otthon Start program.