Bankvezérek kerekasztala címmel rendeztek panelbeszélgetést csütörtök délután a Magyar Közgazdasági Társaság által szervezett 61. Közgazdász-vándorgyűlésen Egerben. A beszélgetés résztvevői:

- Egerszegi Ádám általános vezérigazgató-helyettes, MBH Bank Nyrt.

- Hegedüs Éva elnök-vezérigazgató, Gránit Bank Zrt.

- Jelasity Radován elnök-vezérigazgató, Erste Bank (a Magyar Bankszövetség elnöke)

- Simák Pál elnök-vezérigazgató, CIB Bank

- Wolf László vezérigazgató-helyettes, OTP Bank Nyrt., az MKT alelnöke.

A beszélgetést Virág Barnabás, a Magyar Nemzeti Bank (MNB) alelnöke vezette a bevezető előadása után.

Bankrendszer 2023 – viharon túl, szélcsenden innen?

Ez volt a címe Virág Barnabás bevezető előadásának. Az MNB alelnöke elmondta: az erőteljes inflációs nyomás, 50 éve nem látott inflációs közeg és az emelkedő kamatok globális szinten is komoly teszt elé állítják a pénzügyi rendszert. A Silicon Valley és a Signature Bank csődje, valamint a Credit Suisse esete rámutatott: a kockázatos banki tevékenységek és a szigorúbb monetáris környezet együtt komolyan veszélyeztetheti a pénzügyi stabilitást. Fontos kérdés, hogy ezek az események izoláltak, vagy egy komoly rendszerszintű kockázat előhírnökei. Az mindenesetre jól látszik, hogy az európai bankok tőkeellátottsága a szabályozói törekvéseknek köszönhetően sokkal robusztusabb, mint 2008-ban – a bankok sokkal biztonságosabban működnek.

Az emelkedő kamatkörnyezetben a bővülő kamatjövedelem jelentősen növelte az EU bankjainak jövedelmezőségét. Ezt a növekvő jövedelmet egyre több ország terheli meg különadóval. Az EU bankrendszerét leginkább az ingatlanpiac és a jövedelmezőség felől fenyegetik kockázatok Virág Barnabás szerint: jelentősen csökken az új lakáshitelek dinamikája, a lakóingatlanok több európai piacon túlértékeltek, a kereskedelmi ingatlanok piacán pedig csökken a befektetések és az adásvételek volumene.

A magyar bankrendszer ellenállóképessége továbbra is erős, a szektor jövedelmezősége, a sajáttőke-arányos nyereség pedig érdemben javult 2023 során. A megugró kamateredmény több extrakiadásra is fedezetet nyújtott. Ennek a kamateredménynek a fő forrása az MNB-től szerzett nettó kamatbevétel. Ha valaki a jegybanki veszteség kapcsán azt kérdezi, hogy hova lett a pénz, akkor ez a válasz a kérdésére: részben a bankokon keresztül a gazdaságba került, részben a bankok eredményében maradt – mondta Virág Barnabás.

Az MNB alelnöke előadásában újra elővette a banki betétek kamatának kérdését: a lakossági betétek esetében gyakorlatilag nem létezik a transzmisszió, magyarán hiába emelt a jegybank az irányadó kamaton, a lakossági betétek kamatát nem emelték ennek megfelelően a bankok. A vállalati betétek esetében viszont látszik a kamatemelkedési folyamat.

Ami a hitelezést illeti: kínálati oldalon nem lát korlátot Virág Barnabás, keresleti oldalon viszont „behúzták a féket” az ügyfelek. A kereslet még a támogatott hitelek körében is csökken, pedig ezek esetében mélyen a piaci kamatok alatt vannak a költségek. A munkaerőpiac viszont rendkívül stabil, a hitelkockázatok nem materializálódtak, a nemteljesítő hitelek aránya nem emelkedik érdemben.

Virág Barnabás a bankok digitális érettségére is kitért, ami fokozatosan javul, a Covid nagy lökést adott a folyamatnak, de ahogy fogalmazott, bőven van még tere a fejlődésnek a digitalizációt illetően.

Jó bőrben vannak az európai bankok – a magyarok is

A kerekasztal-beszélgetés első témája a nemzetközi működési környezet volt – képesek vagyunk-e sikeresen kikerülni a megemelkedett kamatkörnyezet által teremtett szituációból, vagy vannak még előttünk viharos idők? Simák Pál felhívta a figyelmet: Amerikában és Európában is jelentősen visszaesett a hitelezési aktivitás, az év hátralévő részében lesznek még fájdalmas pillanatok a CIB-vezér szerint, miközben a kamatszintek mostanra elérték a csúcsot. Wolf László is megerősítette: a jelzáloghitelezés volumene mindenhol radikálisan csökkent, de szerinte jövőre normalizálódhat a helyzet. Hegedüs Éva szerint recessziós környezetben nem meglepő, hogy csökken a hitelezési dinamika; a Gránit Bank vezetője bízik benne, hogy Magyarországon túlvagyunk a mélyponton. Egerszegi Ádám a munkaerőpiac erejét emelte ki, ami szerinte a „soft landing” forgatókönyv esélyét növeli.

Az európai bankrendszer mindenképpen jobb bőrben van, mint az amerikai. A stresszteszteken és a való élet stresszhelyzeteiben jól vizsgáztak az unió bankjai, a magyar bankok tőkehelyzete is erős. Az európai bankhatóság sokkal szigorúbb elvárásokat támaszt, mint az amerikai. A magas jövedelemszintek megmaradhatnak, de ez nagyban függ a kivetett bankadó-terhek szintjétől.

Az emberek elkezdték felélni a bankbetéteket – vagy átteszik valami másba

A bankvezéreket arról is kérdezték, mi állhat a betétkiáramlás hátterében – az állampapírok elszívó hatása, vagy az, hogy felélik a pénzüket az emberek a romló gazdasági helyzetben? Is-is – hangzott az első válasz. Volt olyan időszak, amikor a reálbércsökkenés olyan szintű volt, hogy a banknál sok esetben azt látták: a hónap végére nem maradt az embereknek elég pénze. Mostanra ez a helyzet javult. Emellett van elszívó hatása az állampapíroknak is – mondta Wolf László.

A bankrendszerben a lakosság pénzügyi vagyona reálértelemben mindenképp csökkent. A betétállományból kikerülő pénzek egy része befektetési alapokba, másik része állampapírokba került át. Elemezni kell, hogy a bankrendszerből kikerülő pénz mekkora része kerül a párnacihába, és mekkora a határokon kívülre – mondta Hegedüs Éva.

Jól látszik, hogy csak a legfelső jövedelmi decilis megtakarítási állománya nem csökken, a többi kilenc jövedelmi decilis esetében egyértelmű mérséklődés látható – mondta Simák Pál. Az Ersténél pedig a tapasztalatok szerint likvid eszközökből kevésbé likvid megtakarításokba áramlik át a pénz.

Nem akkor kellene támogatást adni, amikor egyébként is jól megy

A nagyvállalati és kisvállalati hitelpiac különbségeit illetően Wolf László azt mondta: a kisvállalatok esetében nagyobb visszaesést mértek. A nagyvállalatok jellemzően inkább a nemzetközi piacra termelnek, ott jóval kisebb volt a visszaesés, mint a hazai piacra dolgozó kisebbeknél. A támogatott beruházási hitelek hiányoznak a rendszerből: Wolf László azt üzente a döntéshozóknak, hogy amikor jól megy az országnak, olyankor kellene inkább félretenni a pénzt, azaz csökkenteni a támogatásokat, és amikor kevésbé megy jól a gazdaság, akkor kellene növelni. Jelenleg azonban épp fordított folyamat látható, épp akkor adják a támogatásokat, amikor nem lenne rá annyira szükség, amikor viszont nagy szükség lenne rá, akkor nincs rá pénz.

Hegedüs Éva is kiemelte: a gazdaság teljesítménye valóban nem fog javulni a vállalkozások teljesítményének javulása nélkül, de hozzátette: a jól teljesítő gazdasági időszakban is szükség volt arra, hogy támogatással segítsenek sok magyar vállalatot a megerősödésben.

Különösen a magas kamatszint mellett igaz, hogy az állami támogatások jelentősége nagy – mondta Wolf László. Enélkül nem lett volna ilyen szintű hitelezés. Az is előfordult azonban, hogy túl jók lettek a kondíciók, kisebb támogatással nagyobb volument lehetne elérni – tette hozzá Jelasity Radován. A kiszámíthatóság is fontos lenne: ha két évre hirdetnek meg egy programot, a határidő közeledtével mindenki csak legyint: úgyis meghosszabbítják majd.

Egerszegi Ádám elmondta: az MBH Banknál azt tapasztalják, hogy a vállalati kereslet a forgóeszközhitelek felé mozdult el, emellett jellemző az is, hogy a korábbi hiteleket új, olcsóbb hitelekbe forgatják át az ügyfelek.

Pár óráig úgy tűnt, megemelik a bankadót – aztán kihátrált a kormány a pénzügyminiszter mögül

Ha a bankoknak idén jelentős nyeresége lesz, a kormány mérlegelheti, hogy megemeli a bankadót, hogy ezzel javítsa az államháztartás helyzetét – ezzel a mondattal lepte meg a bankszektort a Közgazdász-vándorgyűlés nyitó plenáris ülésén Varga Mihály pénzügyminiszter. Emellett a kamattámogatott hitelek kamattámogatásának visszafogásának lehetőségéről is beszélt – ahogy erről az Mfor.hu élő helyszíni közvetítésében is beszámolt >>

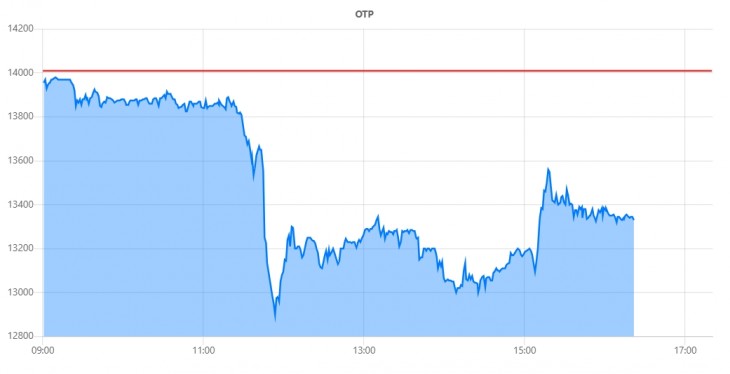

A szinte félmondatokban elejtett információk jelentős negatív hírt jelentenének a bankszektornak – még ha természetesen a részletekről nem is ejtett szót Varga Mihály. Elég csak az OTP tőzsdei grafikonjára pillantani: pár perc alatt 6 százalékos mínuszba került a papír.

A délutáni kerekasztal-beszélgetésen erre a bejelentésre külön nem reagáltak a bankvezérek – ami meglepőnek tűnhet. Ez azonban nem véletlen: úgy tűnik, ebből nem lesz semmi. Alig pár órával a „bejelentés” után ugyanis a kormány villámgyors tempóban kihátrált Varga Mihály mögül, példátlan módon „magánvéleménynek” titulálva a pénzügyminiszter szavait. Az MTI beszámolója szerint: „A kormány a kamattámogatott hiteleken nem változtat és a bankadót sem emeli meg - jelentette ki a nagyobbik kormánypárt frakcióvezetője a Fidesz és a KDNP kihelyezett esztergomi frakcióülésének szünetében tartott sajtótájékoztatón. Kocsis Máté jelezte: minden ettől eltérő állítás magánvélemény, és a frakció is egyetértett vele, mert 2024-ben a hitelezés növekedését kellene elérni. Ehhez pedig szükség van kamattámogatott hitelekre és a bankokra is.”

Az iráni ellentámadás nem igazán tud átjutni a légvédelmi rendszereken, de az anyagi károk mellett már személyi sérülések és néhány haláleset is köthető hozzáju

Az iráni ellentámadás nem igazán tud átjutni a légvédelmi rendszereken, de az anyagi károk mellett már személyi sérülések és néhány haláleset is köthető hozzáju