Sorban dőlnek a rekordok az USA-ban, tegnap a Dow Jones ipari átlag emelkedett 34 ezer pont fölé. Ma az amerikai határidős indexek mínuszban vannak ugyan, Európában azonban tart az emelkedés. A német DAX új történelmi csúcsot ütött, már 1,2 százalékkal van feljebb, 15 430 pont felett. A francia és a brit mutató is szépen teljesít, 0,7 százalékkal emelkednek.

A nagy német optimizmust a Daimler jó jelentése fűti elsősorban, de a Deutsche Post, az SAP és a Heidelbergcement is hozzátette a magáét. Az amerikai kiskereskedelmi eladások megugrása is javíthatta a hangulatot, emelte a gazdasági helyreállásba vetett hitet. A kínai gazdasági növekedés is robusztus, ami a német gazdaságnak fontos (és áttételesen a magyarnak is). Ezen kívül a kínai jegybank a gyerekvállalás és a megtakarítások növelésének ösztönzését javasolta.

Itthon a BUX index kissé lemaradó, 0,4 százalékkal emelkedik. A tegnapi vesztes, a Richter most fél százalékkal megy fel, a Mol 1,0-el. Az OTP 0,2, a Telekom 0,4 százalékkal süllyed. A gyógyszergyár részvényenként 225 forint osztalékot fizet az Mfor.hu szerint. A forint gyengül, ismét 360 felett az euró ára, most már 360,90. Ez két forinttal magasabb a tegnap estinél.

Magyarországon május 23-ig meghosszabbítják a mozgási korlátozásokat, bár enyhítések is jönnek. A GKI fogyasztói bizalmi indexe áprilisban –24,5-re javult a márciusi –32,6 pontról.

Várakozások felett teljesített a Daimler

A Daimler autógyártó az évet a vártnál jobban kezdte, elsősorban az erős kínai üzleti eredmények miatt – tudósít az N-Tv.de. Lényegesen jobb lett az operatív eredmény, mint 2020 elején. A kamat és adózás előtti, rendkívüli tételektől megtisztított eredmény majdnem ötmilliárd eurót tett ki, miközben a szakértők csak négymilliárd euróra számítottak. (A bruttó érték pedig 5,8 milliárd euró volt, szemben az ötmilliárdos konszenzussal.)

A Pfizer lesz a járvány nagy nyertese?

A Pfizer elnöke arról beszélt egy konferencián, hogy szükséges lehet az évenkénti oltás a koronavírus-járványok megfékezésére – írta az Erste Befektetési Zrt.

Ha így lenne, az igencsak pozitív lenne a Pfizer-BioNTech páros részére, hiszen most kaszálják el az AstraZeneca és a Johnson&Johnson oltóanyagait a fejlett világban. Ha évenkénti oltás jönne, akkor az 1-2 dollár pozitív hatás, amit korábban számoltunk a Pfizerre a koronavírus kapcsán, a „végtelen idő” hatás miatt nagy valószínűséggel 10 dollár fölé emelkedne.

A Pfizer-részvény tegnap egy százalékkal emelkedett, 37,60 dollárra.

Még több meglepetés az amerikai bankoktól

Folytatódtak a pozitív meglepetések az amerikai bankszektorban a KBC Equitas szerint.

Tegnap a Bank of America és a Citigroup számolt be a vártnál kedvezőbb eredményekről, hasonlóan a J.P. Morgan, Wells Fargo és Goldman Sachs hármashoz. A kereskedési bevételek segítették a bankokat, ami a csökkenő kamatbevételeket ellensúlyozni tudta. A jelentős céltartalék-felszabadítások pedig kimagasló szintre emelték a profitabilitást. A nagyobb amerikai bankok részvényei lokális vagy mindenkori csúcsokon járnak. Ma a Morgan Stanley-vel folytatódik a sor, amelytől szintén erős számokat várnak.

Fogyott a Pepsi és a snack

Az Equilor Befektetési Zrt. gyűjtése szerint a további gyorsjelentések közül:

- A Delta AirLines a vártnál nagyobb veszteségről számolt be, de van ok az optimizmusra.

- A BlackRock, a világ legnagyobb alapkezelője 16 százalékos profitnövekedésről számolt be, miután rendesen áramlott a pénz a cég alapjaiba.

- A Pepsi árbevétel és profit soron is felülteljesítette a várakozásokat. Magas, de egy számjegyű EPS-növekedést vár. (EPS: Egy részvényre jutó nyereség.)

- Újabb remek negyedéven van túl a UnitedHealth amerikai egészségügyi biztosítótársaság.

Egekben a palládium, mintha nem lenne vírus

Az árupiacokon izgalmas időket élünk, hol az egyik, hol a másik termék megy sok éves vagy abszolút, történelmi csúcsra. Tegnap az amerikai faanyagok robbanásszerű drágulását ábrázoltunk grafikonon, ma a palládiumot választottuk. A főleg az autók katalizátoraiban használt ipari fém már csak egy hajszára van 2020 februárjában beállított, 2789 dolláros történelmi csúcsától.

Mellé tettük a platinát is (kék vonal), amelyet nagyrészt szintén a robbanómotoros járműveknél használnak, de a dízelesekben van nagyobb szerepe. Ez még messze van régi fényétől, 2000 dollár feletti sok évvel korábbi csúcsaitól, csak 1200 dollár körül jár. De szintén sokat emelkedett az utóbbi fél évben. Külön történet a harmadik, extrém ritka katalizátor-nemesfém, a ródium, amelynek ára sokszorosára ugrott az utóbbi pár évben.

Bizonytalan ideig felfüggesztették az OTT-One-t

Az MNB mától felfüggesztette az OTT-ONE Nyrt. részvényeinek tőzsdei kereskedését – közölte a felügyeleti hatóság.

Mivel a kibocsátó hiányosan – lényegi, a megítélését potenciálisan érintő információt elhallgatva – tette közzé, hogy könyvvizsgálója visszaadta megbízását. A jegybank célvizsgálatot folytat és feljelentést is tett. A felfüggesztés addig tart, amíg a tőzsdei kibocsátó a jogszabályoknak megfelelő, független könyvvizsgálói jelentéssel alátámasztott éves jelentést tesz közzé 2020. évi tevékenységéről.

A lépés közvetlen oka, hogy ugyan tájékoztatták a nyilvánosságot a könyvvizsgáló döntéséről, de annak indokát nem tették közzé.

Erdogan megszelídült, vagy csak kivár?

A török jegybank csütörtökön változatlanul hagyta a kamatokat, ami fontos hír annak fényében, hogy Erdogan, a nagy hatalmú elnök nemrég lecserélte a szervezet vezetését. Egy olyan személyt nevezett ki elnöknek, aki hozzá hasonló unortodox elveket vall. (Ez akkor azonnali 15 százalékos zuhanást okozott a török eszközök értékében.) A kommentátorok azon tanakodnak, meddig hajlandó még Erdogan várni az általa nagyra tartott gazdasági csodafegyverre, az alacsonyabb kamatra. (A közgazdászok szerint a magas kamat csökkenti az inflációt, az elnök szerint növeli.)

A török líra a kamatdöntés előtt erősödött, a döntés után pedig alig változott tegnap. A török részvények viszont kissé estek. Ma pedig egy százalékkal gyengül az ország fizetőeszköze az euróhoz képest.

Mi a veszélyesebb, a líra vagy a bitcoin?

Alighanem sokan menekülnek a makacsul leértékelődő, elinflálódó lírából, ezzel függhet össze, hogy Törökország betiltja a kriptodevizákat, legalábbis fizetőeszközként. Megtiltja az átváltást a kriptók és a líra között az ott igen népszerű fizetési szolgáltatóknál. Az indoklás sajátos, arra hivatkoznak, hogy a polgárok számára veszélyes ez az eszköz, veszteségeket okozhat nekik. Sokan azonban úgy gondolhatják, hogy a török líra értékvesztése sokkal több kárt idéz elő a polgárok pénztárcáiban.

A Bloomberg fotóján egy olyan utcai pénzváltó látható, amely kifejezetten a kriptodevizákra szakosodott. A polgárok április 30-ig konvertálhatják lírára vagyonukat.

Itt az Ethereum-frissítés, csúcson az árfolyam

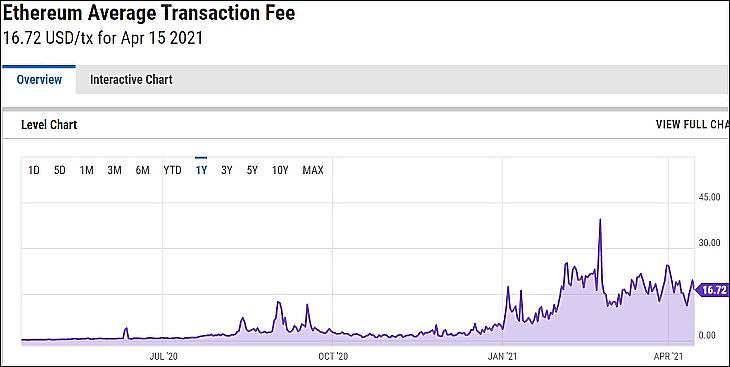

Bár a bitcoin emelkedése megállt, az ether (vagy ethereum) új történelmi csúcsot döntött csütörtökön is 2548 dollárnál. Ez összefüggésben lehet azzal, hogy elindult a “Berlin” kódnevű frissítés, amely egyik fő célja a tranzakciós díjak csökkentése.

Az Ethereum-rendszer hatalmas problémája az utóbbi időben elszállt tranzakciós díj, az YCharts szerint jelenleg 16,75 dollár (mintegy 5000 forint). A magas díj számos alkalmazást ellehetetlenít, ezért sok okosszerződés-programot más blokkláncokra vittek át (például a Binance rendszerére).

Miközben a bitcoin csendes, szárnyal a róla 2017-ben levált bitcoin cash, és egyetlen nap alatt duplázódott a dogecoin mém-kritpó, a “kutyaérme” árfolyama.

Ötmillió svédnek van bitcoinja, és talán nem is tud róla

Az AP7 Såfa állami nyugdíjalapon keresztül mintegy ötmillió svéd állampolgárnak lehet bitcoinja, igaz, fejenként csak 0,59 dollár értékben – írja a Cointelegraph. Ez úgy jön ki, hogy az alap részvényes sok más cég mellett a Teslában és a Square fizetési szolgáltatóban is, amelyek jelentős bitcoin-csomagot vásároltak.

Hasonló lehet a helyzet a norvég állami vagyonalap esetében is.

- Lásd még: Sikernek számít a Coinbase amerikai kriptodeviza-tőzsde részvénykibocsátása, a társaság fontos hidat vert a kriptóvilág és a hagyományos pénzügyi szektor között.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Nem látják a fényt az alagút végén.

Nem látják a fényt az alagút végén.