Magyarországon a beruházások továbbra is nagyon visszafogottak, de jövőre megkezdhetik a termelést az új gyárak (BMW, BYD, CATL). A fogyasztást a kormányzati intézkedések és a bérek bővülése is élénkítheti. Az infláció a 3 százalékos jegybanki célérték felett maradt, de a maginfláció legalább évi négy százalék alá süllyedt. A jegybank a kamattartás mellett tette le nemrégiben is a voksát, ami nagyban hozzájárulhatott a forint erősödéséhez – hangzott el az Equilor Befektetési Zrt. sajtóbeszélgetésén.

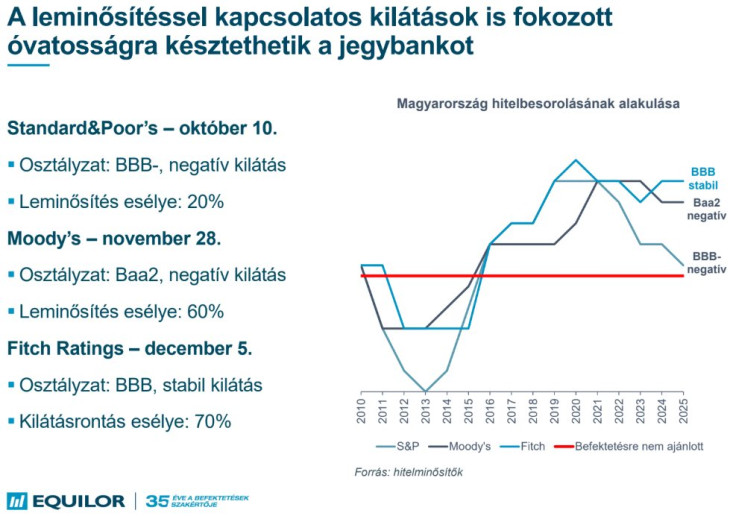

Beszólnak-e a hitelminősítők?

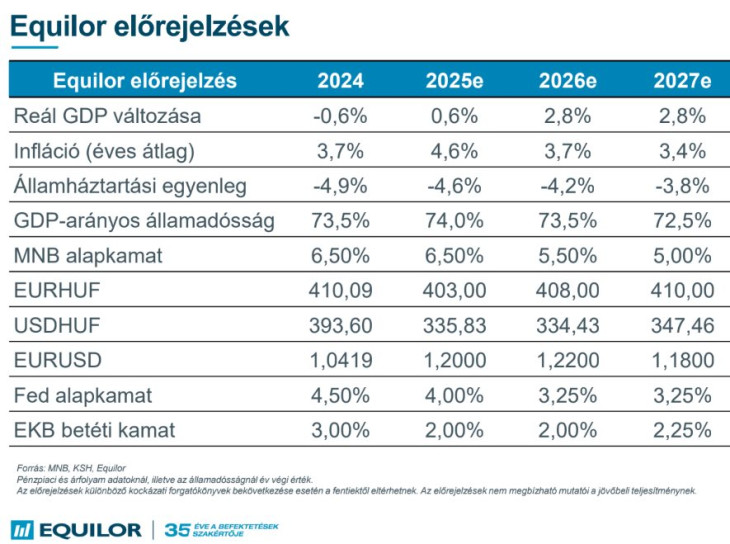

A cég 2025-ben 0,6, jövőre pedig 2,8 százalékos gazdasági növekedésre számít, míg az infláció 4,6 százalékon alakulhat éves átlagban. De 2026 első negyedévében visszatérhet tartósan a jegybanki toleranciasávba, vagyis négy százalék alá. Az infláció a viszonylag erős forint miatt is mérséklődhet.

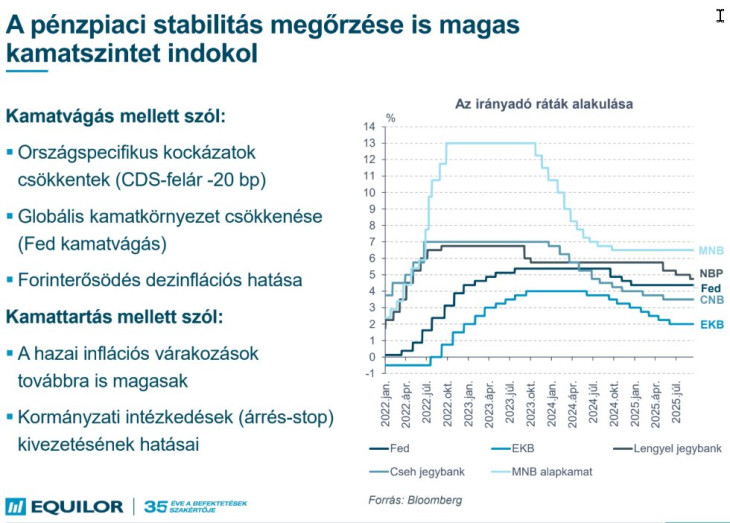

Hosszabb távon a kamatvágás és -tartás mellett is vannak érvek itthon, a magyar CDS-felár (országkockázati felár) vagy a nemzetközi kamatszintek csökkenése például a kamatvágást segítheti.

Lesz három fontos hitelminősítői felülvizsgálat is ebben az évben, amelyek közül a leglényegesebb a Standard & Poor’s október 10-i döntése. (Ennél a cégnél ugyanis már a befektetési kategória szélén vagyunk.) Az Equilor nem számít arra, hogy bóvliba minősítenék le Magyarországot, de egy erős figyelmeztetést elképzelhetőnek tart.

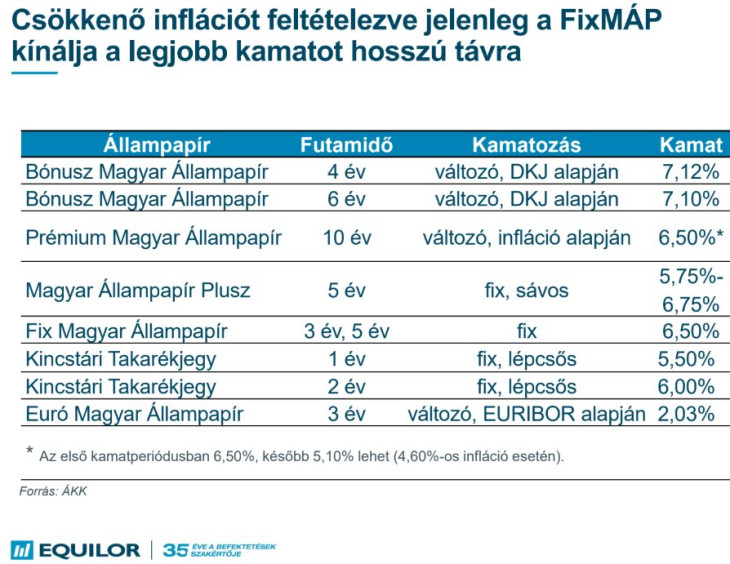

A FixMÁP lesz a nyerő?

Az állampapírpiacon az inflációkövető kötvények továbbra sem túl vonzóak, mivel az éves átlagos infláció 4,6 százalék lehet idén, ennek eredményeként ezen PMÁP-ok a következő évben csak 5,1 százalékot fizetnének. Közben van több más értékpapír a piacon, amelyek magasabb hozammal kecsegtetnek (lásd a táblázatot). Ha tovább csökken az infláció, akkor alighanem a 6,5 százalékos kamatozású FixMÁP lesz a következő pár év legjobb befektetése.

Visszatér a 400 feletti euró?

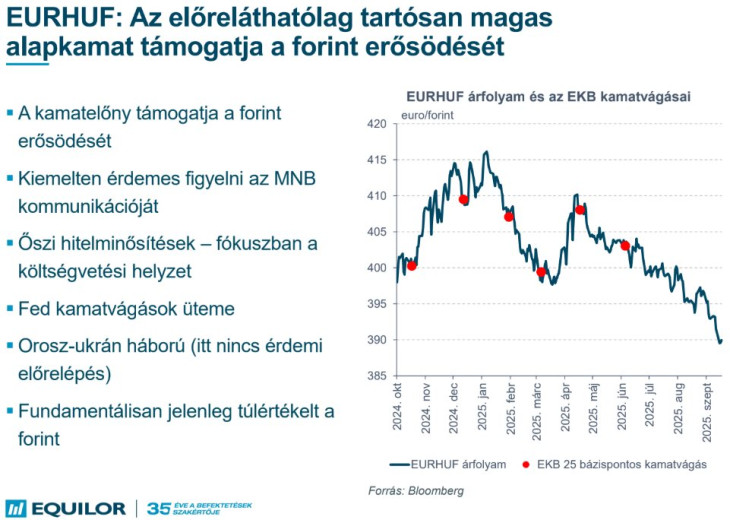

Az előreláthatóan magasan maradó alapkamat támogatja a forint erősödését, de az őszi hitelminősítések, a Magyar Nemzeti Bank (MNB) kommunikációja, a kamatvárakozások, az orosz-ukrán háború és még több más faktor befolyásolhatja. A fontosabb tényezőket így foglalták össze:

Fundamentálisan túlértékeltnek tartjuk a jelenlegi forintárfolyamot – mondta Varga Zoltán senior elemző. Az év végére 403, jövő év végére 408, 2027 végére 410 forintos árfolyamot várnak. Hasonlóan nyilatkozott egyébként az utóbbi időben néhány más elemző is a forintról:

- Az MBH hosszabb távon, jövőre 400 forint feletti eurót vár.

- Nagy János, az Erste Bank makrogazdasági elemzője szerint a magyar fizetőeszköz jelenleg kissé felülértékelt. Így 2025 végére 405 forintig, míg 2026 végére 410 forintig emelkedhet az euró/forint árfolyam.

A csökkenő kamatkülönbség egyébként tovább gyengítheti a dollárt, az amerikai-eurózónás kamatolló is zárulhat, és az amerikai jegybank szerepét betöltő Fed függetlenségével kapcsolatban felmerülő kételyek is befolyásolhatják az árfolyamot.

Vajon a Fed önMAGA?

Egyébként a sajtóbeszélgetésnek „a Fed önMAGA árnyékában” címet adta az Equilor Befektetési Zrt., mivel az amerikai jegybank szerepét betöltő szervezet jelenleg politikai nyomás alatt kénytelen működni. (MAGA=tegyük újra naggyá Amerikát, Donald Trump jelmondata.) Harmincöt éve nem volt ilyen megosztott a szervezet, de az év második felétől többségbe kerülhetnek a kamatcsökkentés-párti döntéshozók a Fed tanácsában.

Elsősorban a romló munkaerőpiaci környezettel magyarázzák a kamatvágások szükségességét – mondta el Aradványi Péter vezető elemző. Ugyanakkor historikus mélyponton alakul a munkanélküliség is, így a munkaerőpiacon valójában nagyon nagy problémák nincsenek. Az infláció pedig meghaladja az egy évvel ezelőtti első kamatcsökkentéskor fennálló szintet. Ez főleg a tartós fogyasztási cikkeknek tudható be. A gazdaságnak egyelőre nincs szüksége élénkítésre, visszanyerte dinamizmusát.

A francia válság árnyékában

A piacok 90 százalékos valószínűséggel három, majdnem száz százalékos valószínűséggel pedig kettő kamatvágást áraznak az idén az Egyesült Államokban. A Fed szerdai ülésén megvolt az első, és közzétették a szervezet makrogazdasági várakozásait is. Az Equilor szerint a Fed kommunikációja és a gazdasági előrejelzése nem konzisztensek egymással (nem lenne indokolt a kamatcsökkentés).

Véget érhetett viszont az Európai Központi Bank kamatcsökkentési ciklusa Varga Zoltán szerint, sőt bizonyos esetekben kamatemelésre is sor kerülhet az eurózónában. Komoly fejtörést okozhatnak rendkívüli és extrém események, a francia eladósodottság magas szintje van most leginkább a középpontban. A közgazdászok és mások azt latolgatják, milyen jegybanki és költségvetési megoldások állnak rendelkezésükre, ha Franciaországban komoly adósságválság alakulna ki. Például, ha lényegesen tovább emelkednének a francia kötvényhozamok. (A francia tízéves hozam már beérte az olaszt, amire korábban sohasem volt példa.)

Sorra dőlnek a rekordok

A piacokon sorra dőlnek a rekordok (részvények, arany, kriptók stb.), Donald Trump és az ő vámháborúja egyre kevésbé befolyásolják a piacokat. A FOMO, azaz a kimaradástól való félelem mozgatja a befektetőket – mondta el Aradványi Péter. Jelentős ralin vannak túl az amerikai részvénypiacok, például a vámháború kirobbanását követő áprilisi mélypont után 32 százalékot menetelt az S&P 500 index.

Az előremutató árazások alapján az amerikai index drágának tűnik, de még elmarad a korábban tapasztalt értékeltségi csúcstól. A jelentős növekedésben fontos szerepet játszanak a kimagasló vállalati profitok, amelyek immár harmadik negyedéve hét százalékponttal haladják meg az elemzői várakozásokat, és jelentősen felülmúlják a 2020 előtti békeidőszak átlagos meglepetéseit is.

Nagy különbségek vannak azonban szektorok szerint, kiemelkedik a technológiai (IT) és a kommunikációs ágazat. A mesterséges intelligenciával kapcsolatos kiszolgáló infrastruktúrát tartják még esélyesnek, például a stabilan működő, nagy teljesítményű energiaforrásokat és adatközpontokat.

Folytatódik az OTP sikere?

Csábítóan olcsó az amerikai egészségügyi szektor is, ami elsősorban a Trump-kormányzat politikájából ered (a gyógyszerárak lenyomása, egészségügyi programok megkurtítása). Ezzel együtt is historikusan alulértékeltnek tűnik ez a terület. Kedvezőek a kilátások az amerikai pénzügyi szektorban is, ezt a Fed-kamatcsökkentések és szabályozási enyhítések is segíthetik.

A magyar BUX index az utóbbi hónapokban sorra döntötte a rekordokat és felülteljesítő volt Varga Zoltán szerint, az OTP nyereségnövekedése folytatódhat.

Kockázatok a Molnál

A Mol esetében azonban jelentős kockázatok jelentkeztek, így az eredeti határidőnél korábban kellene az orosz energiaimportról lemondani az EU szerint, amit az amerikai kormány is támogat. Ez azonban várhatóan egy hosszabb döntési folyamat lesz, mert kezdetben több tagállam is meg fogja vétózni. Az olaj ára is szembeszelet jelent, míg a finomítói marzsok segítenek. Jelentős kockázat még a Barátság olajvezetés sorsa is, amelyet az ukránok támadhatnak.

A Richter vezetése aktívan készül a Vraylar utáni időszakra, a neuropszichológia mellett más ágazatokra és betegségekre is fókuszál. A Magyar Telekom dinamikus növekedést mutat, itt a negatívum az inflációkövető díjkorrekció felfüggesztése. Kérdés, ezt mikor lehet majd újra alkalmazni.

Varga Zoltán szerint a választások előtti költségvetési módosításokról, választási költségvetésről és választási esélyekről egyelőre még korai előrejelzéseket adni. Elképzelhetőnek tart azonban változásokat a különadók rendszerében.

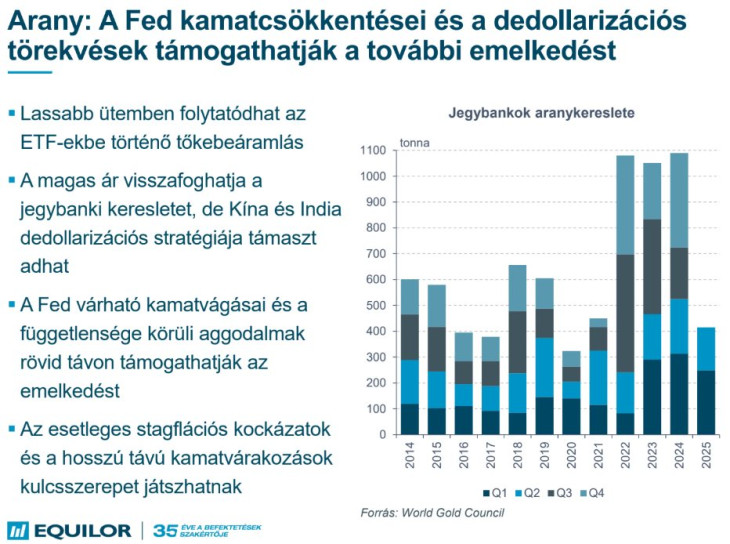

Új csúcsokon az arany

Minden az arany áremelkedését támogatta az utóbbi időben Aradványi Péter elmondása alapján, az aranyrudak és az ETF-ek iránti kereslet egyaránt szépen nőtt. Felerősödtek a menedékeszköz-vásárlások a geopolitkai feszültségek és a dollárgyengülés, a dedollarizáció (a dollár háttérbe szorulása) miatt. A hosszú távú kamatvárakozások és a stagflációs kockázatok is szerepet játszhattak ebben.

Dinamikus volt a beáramlás az ezüst-ETF-ekbe is, erős a kereslet az ipar részéről, például a zöld technológiák terjedése mutat. A kínálati oldal eközben szűkös, több lelőhely kimerülőben van. Az arany és az ezüst esetében azonban technikai oldalról az elemző korrekciót valószínűsít.

A kőolaj piacán jelentős a túlkínálat, eközben gyenge a kereslet, ráadásul az OPEC is visszavonja korábbi döntéseit a kitermelés csökkentéséről és az Egyesült Államokban is nő a felhozatal. Így az olaj csökkenő árfolyampályán mozog – állapította meg az elemző.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Nem csak Budapesten indulnak el nagy fejlesztések.

Nem csak Budapesten indulnak el nagy fejlesztések.