Ilyenkor év végén, év elején a befektetésekkel kapcsolatos sajtó tele van olyan cikkekkel, mint hogy például mik voltak 2025 legjobb befektetései, mely részvények vagy árupiaci termékek emelkedtek a legnagyobb mértékben. Melyek voltak a sztárok? Mik voltak a csúcsok?

Jobb esetben azzal is foglalkoznak, hogy ezek közül várhatóan melyik fog sokat menni a következő évben, vagy áttekintik azt is, hogy mit csináltak a korábbi években, ami szintén fontos lehet egy-egy új csúcs vagy emelkedő szakasz megértéséhez.

Befektetők az ár ellen

Sokszor ugyanis az árfolyamok ciklikusan változnak a tőkepiacokon, egy fő trenden belül is ingadoznak. Így bármely terméknek lehetnek jó és rossz évei, váltakozva is, miközben a hosszútávú trend változatlan marad. Az olajnak, a földgáznak, az aranynak vagy a részvénypiacoknak is vannak egészen pocsék éveik és egészen jók is. Gyakorta az utolsókból lesznek az elsők és az elsőkből az utolsók, nagyjából.

Egy jó évet tehát gyakran követ egy rossz. Már csak ezért is érdemes figyelni azokra a termékekre, amelyek kifejezetten alulteljesítőek voltak, erre a gondolkodásmódra egy egész befektetési iskola épül. A kontrariánus iskola lényege, hogy olyasmit vesznek, amit mindenki más hanyagol, vagy olyasmit adnak el, amit mindenki más vásárol.

1. A kőolaj és a földgáz

A Brent kőolaj árfolyama idén a brit piacon mintegy 17 százalékkal csökkent, ami jó hír a fogyasztók nagy részének. Hiszen ez lejjebb viszi az üzemanyagárakat, és a költségeken, az infláción keresztül is jótékony hatást gyakorol sok más termék árára. A Hollandiában jegyzett földgáz pedig negyvenhárom százalékkal lett olcsóbb ebben az évben, ami a magyar gazdaság számára is egy főnyeremény hosszabb távon (a Stooq.com adatai szerint). Az amerikai földgáz árfolyama egyébként eközben emelkedett, szerencsére ez csak késleltetve és nem feltétlenül teljes mértékben jelenik meg az európai árakban. A kétféle árfolyam gyakran együtt mozog, de nem nagyon szorosan.

Vannak elemzők, akik valamikor a jövő év közepén vagy a jövő év végén fordulatot várnak a kőolajtól, de valószínűleg nagyon sok minden függ a világpolitikai fejleményektől is. Az orosz-ukrán háború vége valószínűleg árcsökkenést okozna, eszkalálódása vagy valamilyen más közel-keleti, esetleg dél-amerikai konfliktus kitörése, súlyosbodása pedig felfelé tolhatja az árfolyamokat. Sok függ a gazdasági növekedéstől is, és a hatalmas energiaigényű mesterségesintelligencia-üzletág is befolyásolhatja az energiahordozók árát.

A gázártól aligha függetlenül egyébként az európai szabadpiaci elektromosáram-árak is jelentősen csökkentek ebben az évben karácsonyig.

2. A kriptók, főleg az „altcoinok”

E sorok írásakor a bitcoin hat százalék körüli mínuszban volt az év elejéhez képest, az ether pedig mintegy 12 százalékkal volt lejjebb. De a kisebb kriptók, az úgynevezett altcoinok sokkal csúnyábban néznek ki, a solana például harmincöt százalékot zuhant ebben az évben. Sőt, vannak olyan fontosabb kriptovaluták az első ötven vagy az első száz között is, amelyek ötven-nyolcvan százalékkal mentek lejjebb. Emellett nagyítóval kell olyan kriptovalutát keresni, amelynek ez évi teljesítménye pozitív.

Az altcoinok árfolyamtrendje egyébként nagy többségükben hosszú távon lefelé tart. Erről itt írtunk nemrég:

Hogy megérkezik-e a megváltás a kriptovaluta tulajdonosok számára 2026-ban, nem tudhatjuk, de vannak emellett szóló érvek, jelek:

- Újabb amerikai kamatcsökkentések.

- Továbbra is rengeteg tőke áramlik és új szolgáltatások jelennek meg a szektorban, valamint a hagyományos tőkepiacon befektetési termékek, és mindez lehetővé teszi a kriptovalutákba való könnyebb és biztonságosabb befektetést.

- Új felhasználási lehetőségek, témák, narratívák jelennek meg, mint például most az online fogadások a blokkláncon.

Egy biztos, ez az üzletág jövőre is nagyon izgalmas lehet.

3. Amerikai részvényszektorok, mint a gyógyszergyártók

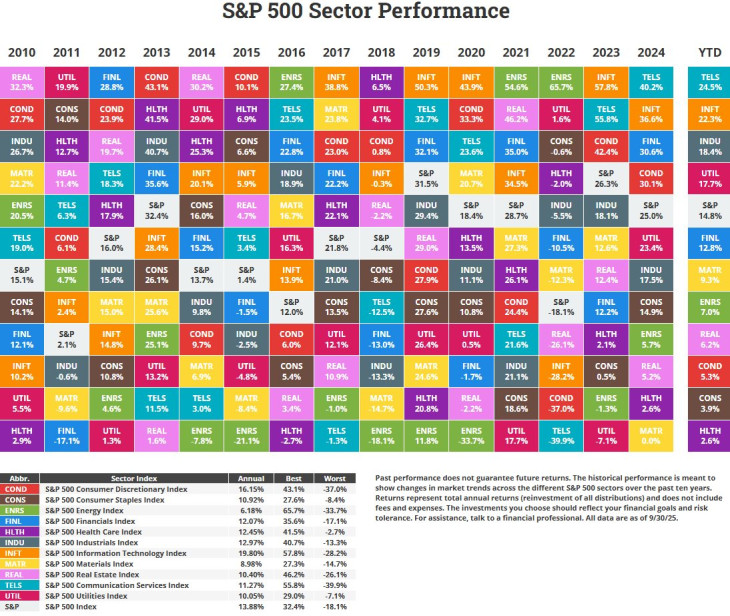

Az amerikai részvénypiac különböző ágazatainál is megfigyelhető, hogy azon területek, amelyek néhány évig rosszul teljesítenek, hajlamosak utána egy-két jó évet is produkálni. Például 2017-ben, 2018-ban, 2019-ben és 2020-ban is az utolsó vagy az utolsó előtti helyen volt az amerikai energiaszektor, majd 2021-ben és 2022-ben a legjobb hozamot érte el, 55, illetve 66 százalékos emelkedéssel. Azután 2023-ban, 2024-ben és 2025-ben ismét eléggé szerény volt a teljesítménye. Nincs kizárva, hogy 2026-ban – esetleg 2027-ben vagy 2028-ban? – ismét egy jobb év következik.

Hasonló ciklikusságot lehet megfigyelni számos más szektornál is, amit jól mutatnak az olyan ábrák, mint a Novel Investor fenti táblázata. Idén eddig a legrosszabbul a gyógyszerszektor teljesített (relatíve, a többi amerikai szektorhoz képest), valószínűleg főleg Donald Trump elnök gyógyszerár-letörési törekvései hatására. Valamint hátul kullognak a különböző fogyasztási javak szektorai is (luxusjavak és hétköznapi javak egyaránt). Nem volt túl fényes az ingatlanpiac teljesítménye sem. Az élen van viszont a telekommunikáció, az információtechnológia és az iparvállalatok is.

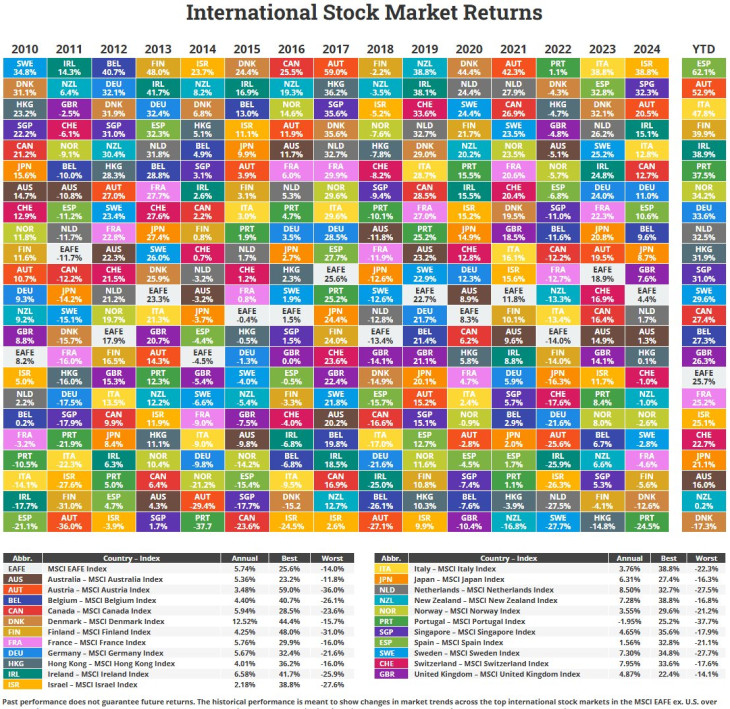

4. Egyes országok részvénypiacai

Egyes országok részvénypiacai is képesek egyes években nagyon jól, más években nagyon rosszul teljesíteni. Tipikus példa erre éppen Dánia, amely utolsó volt a Novel Investor másik listáján, bár ennek főleg egyetlen nagy gyógyszergyár az oka, a Novo Nordisk. Ennek hatalmas a súlya az indexben és a dán gazdaságban is, ráadásul leginkább egy, a fogyást elősegítő készítménye húzta fel az árfolyamát a korábbi években. (Amellyel kapcsolatban nemrég szkeptikussá váltak a befektetők, mert túl erős a konkurencia.)

A sor végén van még Új-Zéland és Ausztrália, Japán, Svájc és Izrael, valószínűleg teljesen különböző okok miatt. Így minden ország esetében külön kell mérlegelni, mi vezetett az alulteljesítéshez, és vajon az okok 2026-ban is fenn fognak-e állni.

5. Fontos agrártermékek

A többi árupiaci termék is hajlamos időnként felül-, máskor alulteljesíteni a piacokat – derül ki erről a listáról. Az energiapiacon kívül idén még alulteljesítők voltak a gabonafélék, mint a rizs, a búza, valamint a narancslé, a kávé, a kakaó vagy a cukor is. Az agrártermékek árát gyakran befolyásolja az időjárás, egyszer felfelé, egyszer lefelé. Vagy egyes nagy termelők politikai, gazdasági eseményei.

Ha egy árupiaci termék ára esik, az persze jó a fogyasztóknak, csak nem kedvez a – long, azaz vételi – pozícióban ülő befektetőknek vagy a termelő cégek részvényeseinek.

6. A dollár (és az euró) forintban

Tavasszal Donald Trump vámháborúja és annak lehetséges következményei miatt nagyot esett a dollár, és lényegében azóta is ott maradt. A forint viszont még maga is erősödött, így a dollár forintban mért árfolyama erősen beszakadt, az euró is olcsóbb lett. Az MNB az idén megváltoztatta a kamatpolitikáját, mások a jövő tavaszi választásoktól várnak pozitív változásokat. Ez még sokáig erősödő pályán tarthatja a forintot, bár ingadozásokra is lehet számítani a választási őrületben. A forintról bővebben:

Ami a dollárt illeti, nem sokan várnak tőle csodát, mivel az amerikai államadósság csak nő és nő, miközben – részben az elnök nyomására – újabb kamatcsökkentések várhatók 2026-ban. Ez tovább erodálhatja a dollár árfolyamát. Rövidebb távon azonban simán lehet az is, hogy ez már beépült az árfolyamokba, és korrekció következik be, azaz legalább átmenetileg erősödik a dollár.

Az euró mintegy hét, a dollár 18 százalékkal ér kevesebbet forintban, mint 2025 elején – így devizában takarékoskodni az idén nem volt túl jó ötlet.

7. A japán állampapírok

A japán állampapírok árfolyama a hozamok emelkedése miatt csökkent, amelyet a jegybank kamatemelései váltottak ki elsősorban. Ez is jelzi, hogy a fix kamatozású, többéves állampapírokkal nem árt vigyázni, kivéve, ha az állam vállalja azok fix áras visszaváltását, mint például Magyarországon a lakossági kötvényeknél.

A japán kötvények, kamatok talán nem érdeklik az olvasók többségét, de aki komolyabban befektet, azoknak nem árt rájuk figyelni. Globálisan sok befektető adósodott el ugyanis korábban jenben, hogy aztán más devizában vegyen jól kamatozó eszközöket, mint például forintban is. (Ez a carry trade.) Ahogy már 2024 augusztusában is volt egy ezzel kapcsolatos pánik, a jenhitelek a későbbiekben is okozhatnak felfordulást a tőkepiacokon.

+1: A részvény- és árupiaci shortok többsége

A profi befektetők közül sokan nem csak emelkedésre, hanem esésre is szoktak fogadni, az utóbbit hívják shortolásnak. Idén eléggé rosszul jártak azok, akik ezt megpróbálták azoknál a befektetéseknél, amelyek emelkedtek. Így nagyon rosszul lehetett járni a vezető részvényindexek és sokféle részvény, vagy például a nemesfémek és egyes ipari fémek shortolásával.

Ez is egy újabb ok arra, hogy figyeljünk a vesztesekre. Ha ugyanis valamelyik befektetési terméknél arra a meggyőződésre jutnánk, hogy a további esése elkerülhetetlen, akkor ezt is megjátszhatjuk valamiféle shortolás segítségével. Erre számos eszköz létezik, a kisbefektetők gyakran certifikátokat vagy úgynevezett inverz ETF-eket vásárolnak, amelyek az adott termék áreséséből tudnak profitálni. A profik gyakran határidős ügyleteket kötnek, vagy opciókat alkalmaznak erre a célra.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Túszejtés vagy pénzmosás?

Túszejtés vagy pénzmosás?