Ismét izgalmas év előtt állunk a tőkepiacokon, amely hasonlóan kihívásokal teli lehet, mint az előző volt – mondta Szécsényi Bálint, az Equilor Befektetési Zrt. vezérigazgatója egy sajtóbeszélgetésen. A magas inflációs és kamatkörnyezetben nehéz lesz a megtakarítások értékét megőrizni.

Sokakat megrémít és elbizonytalanít ez a helyzet, nem véletlenül, hiszen sok múlhat azon, milyen értékpapírokba fektetik a pénzüket.

Érdemben hiányoztak a befektetési palettáról a kötvények az elmúlt években az alacsony kamatkörnyezetben, most ez megváltozott. Ezek segítségével is jelentős hozamot lehet elérni.

Megmentett minket a meleg

Óriási korrekció volt a gázpiacon Török Lajos vezető elemző szerint az mostanában, ami jórészt a meleg időnek köszönhető. Megmentett bennünket a tél, minden szempontból, a tárolók megfelelő kapacitáson vannak.

A szokásosnál enyhébb tél az egész európai, így a magyar gazdaságnak is megnyugvást hozott, azonban ez nem jelenti a gazdasági válság végét. Az energiaárak alakulása továbbra is kulcskérdés az infláció szempontjából, és meghatározó lesz arra nézve, hogy mely gazdaságok süllyednek recesszióba, majd milyen gyors lesz a kilábalás.

Jöhetnek még kellemetlen meglepetések

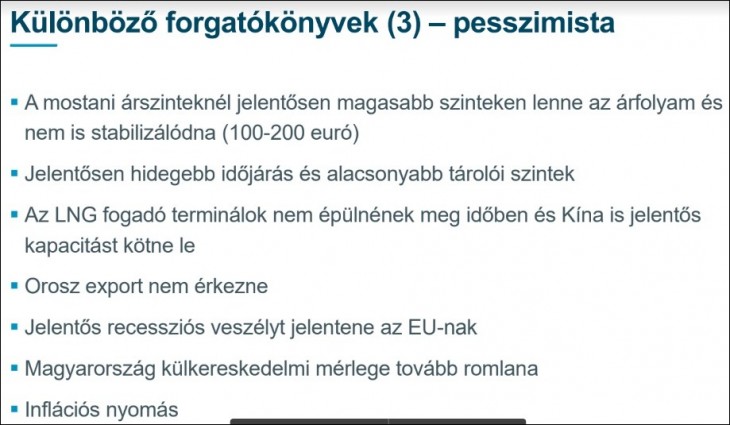

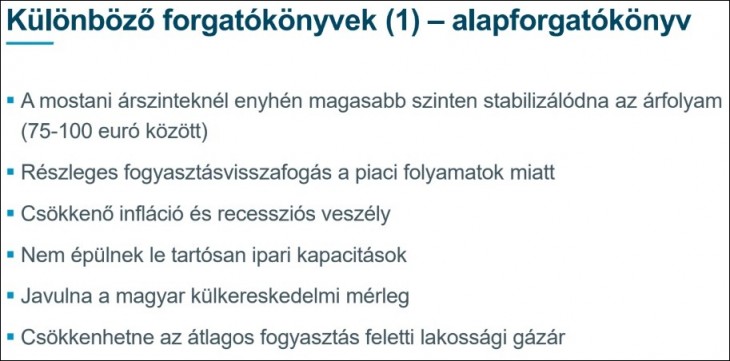

A 2023/2024-es tél gázellátása azonban még nem biztosított, sok függ a tárolók töltöttségétől a mostani szezon végén. Nagy kérdés, sikerül-e az erre az évre becsült hiányzó, 27 milliárd köbméternyi földgázt beszereznie az EU-nak. Van rá esély, hogy a következő telet is megússzuk, bár még itt van a január második fele, és a február, esetleg a március is tartogathat időjárási meglepetéseket.

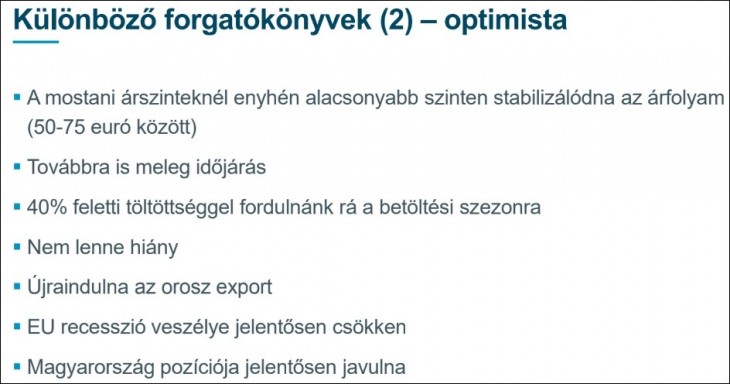

Alapesetben a gázár a mostaninál enyhén magasabb szinteken, 75 és 100 euró között stabilizálódhat, de a tavalyi pánikot talán magunk mögött tudhatjuk. (Augusztusban 345 euró is volt az ár – a szerk.) Kína gázfogyasztása mostanában alacsony volt a Covid-problémák miatt, de ha nagy kereslet jelentkezik onnét, akkor az felviheti az árakat. Az oroszok viszont újra szállítanának földgázt az optimista forgatókönyvek szerint.

Erős ellenszélben a magyar gazdaság

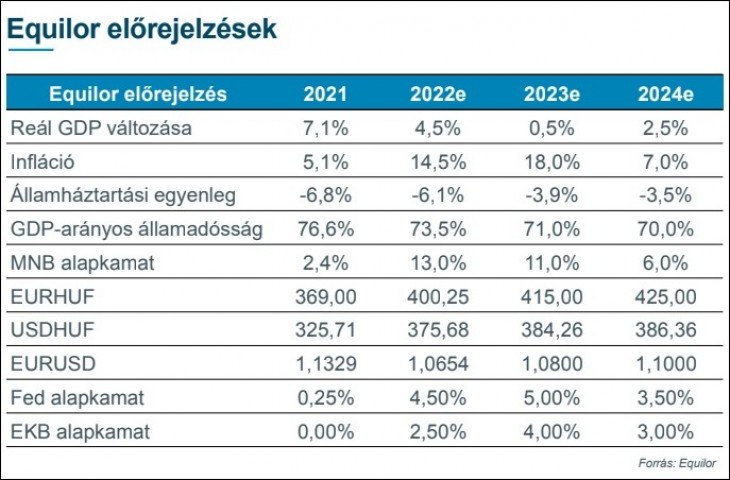

Magyarországon lassú GDP-növekedés várható, minimális, 0,5 százalékos bővülést vár az Equilor. A belső fogyasztás visszaesett, a finanszírozási költségek nagyon megemelkedtek a vállalati és az állami szektorban is. Szűk a hazai munkaerőpiac, és az EU-s forrásokat övező bizonytalanság nem szűnt meg. Ez a téma most háttérbe szorult, de tavasszal újra napirenden lesz majd.

Az éves átlagos infláció 18 százalék lehet idén az ár-bér spirál és az importált infláció miatt. A infláció elhúzódására kell számítani, miközben alacsony maradhat a munkanélküliségi ráta. A forint árfolyama az elmúlt hetek erősödése, stabilitása után ismét enyhén gyengülő pályára állhat és az euró árfolyama visszatérhet 415 forint közelébe.

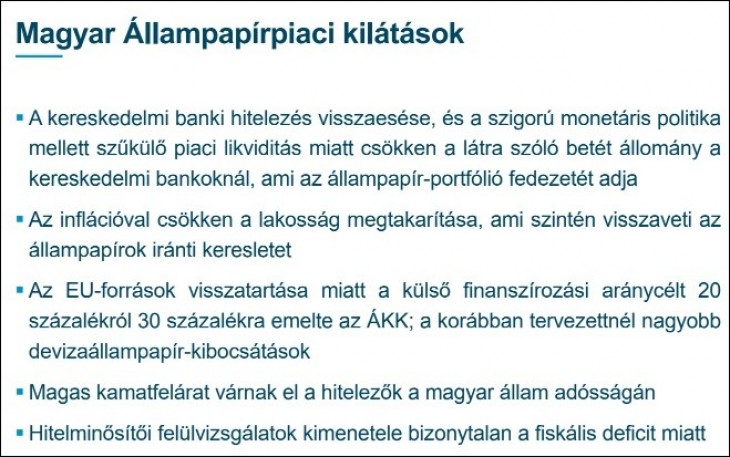

Nehezebb finanszírozni az államadósságot

Az állampapírok eladása nehezebbé vált. Az infláció miatt csökkent a lakosság megtakarításainak értéke, és a bankok látra szóló betétállománya is. Így az adósság kezelői növelték a devizaadósság tervezett arányát az eddigi 20-ról 30 százalékra.

A magyar állampapír-piaci hozamgörbe anomáliákat mutat, a hosszú futamidők és a rövidek hozama között hatalmas a szakadék. A külföldiek egy része azonban jó befektetésnek tartja a hosszú magyar kötvényeket.

Az MNB-től kamatvágás a második negyedévben várható, amihez hat fontos feltételt határoztak meg. A Fitch és a Moody’s nemsokára negatív kilátásokkal láthatja el a magyar államadósságot.

Infláció vagy recesszió?

Európa az enyhe télnek köszönhetően elkerülheti a recessziót 2023-ban. Az EKB késve kezdte meg a kamatemelés ciklust, de később is állhat le vele. Az USA-ban az infláció vagy recesszió, hard landing vagy soft landing dilemma folytatódik, a Fed már lassított a kamatemeléseken. A Fed és a piac között jelentős véleménykülönbség van, a piac kisebb kamatemeléseket vár, mint a Fed. A munkaerőpiac megtörése nélkül valószínűleg nem lehet négy százalék alá lehozni az inflációt – mondta Török.

Lehet, hogy megvolt a kamatcsűcs az USA_ban, és lehet, hogy a tavalyi tető csak a kezdet volt. Az USA finanszírozási igénye ugyanis minden korábbinál nagyobb. 2020 eleje óta a GDP 105 százalákáról a 135 százalékára nőtt az államadósság.

Az óvatos portfóliótól…

Örülünk, hogy végre értelmezhető hozammal lehet állampapírokat vásárolni. De ajánljuk devizákkal, például a most kijött magyar dollárkötvénnyel színesíteni a portfóliót – hangzott el. A 2025-ös évben az Equilor számításai szerint 480 forintos euróra lenne szükség ahhoz, hogy a PEMÁP – az inflációkövető eurós magyar államkötvény – vásárlása jobban megérje, mint a PMÁP-é. (Az utóbbi az inflációkövető forint államkötvény, a kisbefektetők jelenlegi kedvence.) Lásd még:

A hosszú távon gondolkodó, kockázatkedvelő befektetőknek az értékalapú, magas osztalékfizető képességű részvényeket ajánlják. Három amerikai részvényt emeltek ki, amelyek alacsony kockázattal rendelkező “osztalékbajnokok”.

- Stanley Black & Decker

- First Long Island Corporation

- VF Corporation

…az egzotikusabb tőzsdékig

A kockázatkedvelő, portfóliójukat aktívan kezelő befektetőknek azt üzenik, hogy az év első és második fele különböző lehet a részvénypiacokon, az év első felében tovább eshetnek a technológiai részvények, a második felében javulhatnak. Érdemes lehet figyelni Vietnam, India, Kína részvénypiacaira.

India például pozitív meglepetést okozhat, a világ legnépesebb országa lesz, jó nyugati kapcsolatokkal rendelkezik. “Demográfiai osztalékkal” rendelkezik, a lakosság növekedése gazdasági növekedést okoz.

Igen nehéz most az OTP-t értékelni

A BÉT-en a három blue chip egyszerre fog gyorsjelentést közzétenni. Jelentős problémát jelent az OTP értékelésében a szabályozói kockázat, az adózással és az orosz-ukrán háborúval kapcsolatos kérdések.

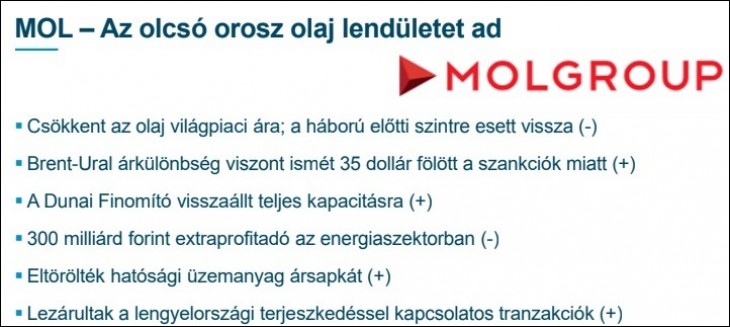

A Mol-nak ekkora extraprofit-adó mellett nehéz növekednie, pedig az olaj ára már a háború előtti szinten van. A Brent-Ural olajfajták közötti árkülönbség ismét magas a szankciók miatt. Kérdés a finomítói marzs is, de az Equilor optimista ezzel kapcsolatban.

A Richternél jó hírek érkeztek a Vraylar készítményről, de bejött a karácsonyi ajándék különadó.

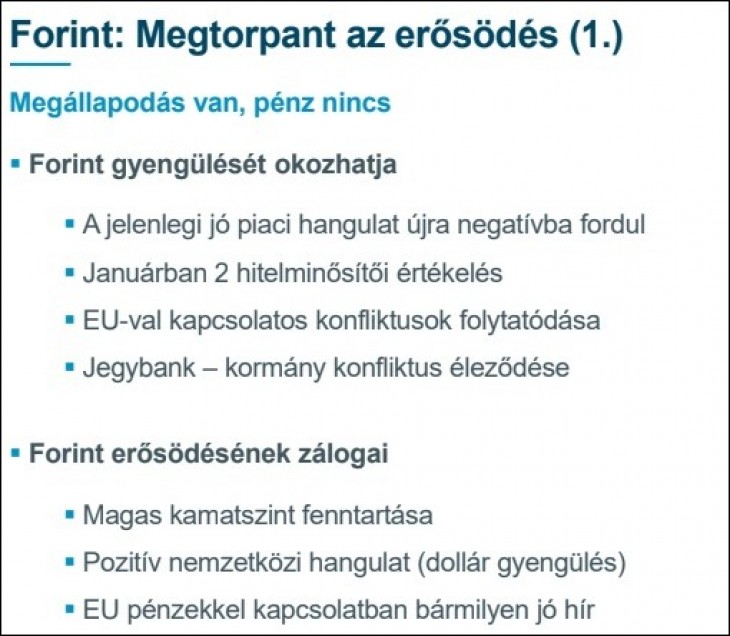

Átmenetileg erősödhet a forint

Buró Szilárd pénzügyi innovációs vezető szerint a forintra jó és rossz hírek is hathatnak, gyengítő és erősítő tényezők is vannak. Elsősorban a magas kamat tudja a forint lendületét biztosítani, az évtizedes szempontból is masszív forintgyengülés, amit tavaly láttunk, várhatóan nem fog visszatérni.

A kamatcsökkentés megszüntetné a forintot támogató legfontosabb tényezőt. Átmenetileg erősödhet ugyan a forint, de hosszabb távon fennmaradhat a forintgyengülés.

A forint tendenciájában nem számítok trendfordulóra – mondta Buró.

A dollárbika kimúlt

Az euró/dollárnál egyértelmű trendfordulóról lehet beszélni, a dollárbika kimúlt, most már erős az euró lendülete. Még jöhetnek izgalmak, de a hátralevő kamatemelések is az eurót támogathatják. Így az euró erősödésére számítanak az első félévben. Egyes prognózisok már 1,20-as euró/dollárral kalkulálnak.

Izgalmas a svájci frank, mint menekülőeszköz, látványos volt a korábbi erősödő trendje, viszont most nincs ok a menekülésre. Így a frank lendülete megtört, kifejezett gyengülés indult. Pedig hét év óta először ismét pozitív kamat van Svájcban.

Nem kell a menekülőeszköz, még kamattal sem – hangzott el.

Újra száz dollár lesz az olaj?

A fekete aranyra egyre több elemzés ad meg 100 dolláros célárfolyamot, amiben elsősorban a kínai helyzet, az ottan gazdasági élénkülés játszhat szerepet. Az USA olajtartalékai pedig 1984-es szintre estek vissza, el is fogadtak egy tervet a készletek növelésére. Az OPEC pedig nem örül a 80 dollár alatti áraknak, ilyen szinteken vélhetően közbelépne.

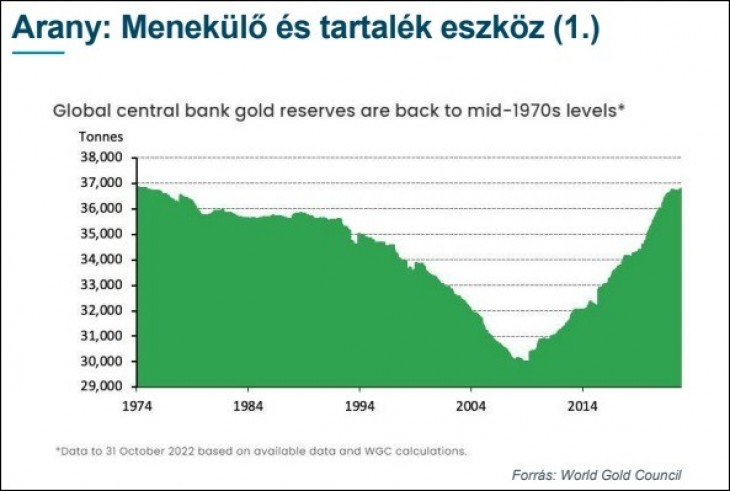

Az aranyból számos jegybank erősen bevásárolt tavaly, mint Törökország, Oroszország és Kína. Kína különösen izgalmas, ott a devizatartalékokban még mindig csak négy százalék az arany aránya, ami rendkívül alacsonynak számít.

Arany, ezüst, melyik lesz jobb?

Ha valóban “dedollarizációra” törekszenek majd az ázsiai nagyhatalom vezetői, akkor Kína folyamatos keresletet jelenthet az aranypiacon. A világ jegybanki aranytartalékai eközben ismét több évtizede nem látott szinten vannak.

Az arany-ETF-ekben levő tőke mennyisége ugyanakkor még mindig csökken, pedig tavaly az arany éve nullás volt, nem esett, miközben a részvények, kötvények zuhantak. Tehát nem volt nagy csalódás az arany tavalyi éve. Ez is az arany malmára hajthatja a vizet – mondta Buró Szilárd.

Az ezüst keresletében is a kínai gazdaságnak lehet kulcsszerepe. Izgalmas az arannyal szembeni jegyzés is, egy sáv tetejéhez közelít az árfolyam, innét lefordulhat, és így az ezüst nagyobb mértékben emelkedhet, mint az arany.

Jól kezdte az évet a réz

A réz kezdte a legjobban ezt az évet a főbb árupiaci termékek közül, szintén a kínai gazdasági élénkülés miatt. Nemsokára komoly kereslet alakulhat, ki, amely meghaladja a kínálatot. A kínálati oldalon is vannak problémák, a chilei kitermelésben volt egy nagy csökkenés, ami azután emelkedésre váltott. De a második legnagyobb kitermelőnél, Peruban nagyon komoly politikai feszültségek vannak.

Nem lepődnék meg, ha a korábib rekordokat is megközelítené az év folyamán a réz árfolyama – mondta Buró Szilárd.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.