Az olaj múlt heti, e hét eleji áresésének inkább katalizátora lehetett a magas amerikai olajkészletekről szóló hír, mint oka, az esés már régebb óta érett. Az árfolyam ugyanis mintegy három hónapon keresztül szűk sávban ingadozott (a WTI nagyjából 51 és 54, a Brent 54 és 57 dollár között). Ez pedig az olaj emelkedésére játszó spekulánsoknak, a „longosoknak” nagyon nem volt jó, mert folyamatosan magas, kamatszerű veszteséget szenvedtek el. (Itt írtunk erről: Megvan, miért esett nagyot az olaj – apránként sütögették a spekulánsokat.)

Az idő az emelkedés ellen dolgozott, sokan bedobták a törölközőt. Emögött, röviden összefoglalva, a contango jelensége áll: az olaj határidős ára az utóbbi pár évben jóval magasabb volt, mint az azonnali (prompt), a távolabbi határidők egyre magasabb áron forogtak. Ez a vevők számára azt jelentette, hogy újra és újra egyre magasabb árakon tudták csak meghosszabbítani vételi pozícióikat. Így stagnáló árak mellett is folyamatos veszteségek keletkeztek.

Ki lesz a nyertes?

Csakhogy, ki az, aki elnyeri ilyenkor tőlük a pénzt? Nem lehetne a nyertes oldalra állni? Természetesen az üzletek másik oldalán álló eladók nyernek ilyenkor a contango jelenségén. Ők lehetnek más befektetők, spekulánsok, de olajkitermelők vagy kereskedők is, akik a jövőbeli profitjukat, eladási áraikat akarják így bebiztosítani.

A múltkori példánál maradva, tegyük fel, hogy az azonnali olajár (amelyre nem lehet üzletet kötni, de elszámolási alap) 50 dollár, és 51 dolláron kötünk egy egy hónapos határidős eladási üzletet. Ha nem változnak az árak, egy hónap múlva az 51 dolláros eladás 50 dolláron kifut, így az eladó nyert, a vevő veszített rajta egy dollárt. A határidőt megint 51 dolláron lehet újrakötni (meghosszabbítani, továbbgörgetni).

ETF-ek vannak rájuk

Ha például három hónapig hosszabbítgatják e a pozícióikat, a vevő már hat százalékot vesztett, az eladó ugyanennyit nyert. (A valóságban a különböző költségek és a marzs (árjegyzési árrés) ezeket az eredményeket még tovább csökkentik.)

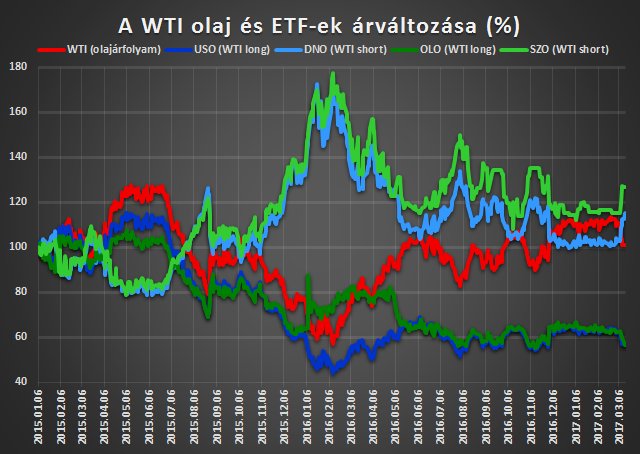

De nézzünk pár konkrét példát. Március 14-én este az amerikai WTI olaj 47,60 dollár körül állt. Egy olyan nap, amikor majdnem ugyanott, 47,70 dolláron zárt az árfolyam, 2016. május 16-án volt. Kerestünk olyan befektetéseket, amelyek az olaj emelkedésére és csökkenésére szólnak, tehát long és short irányúak is léteznek. Ilyenek az ETF-ek (tőzsdén jegyzett alapok), például a PowerShares DB Crude ETN-család tagjai, ahol az OLO jelzésű a long és a SZO a short.

Tíz hónap alatt is jókora veszteség

Tehát tíz hónap alatt az olaj (közeli határidejének) ára lényegében nem változott, eközben azonban a long befektetési jegy árfolyama 4,93 dollárról 4,13 dollárra esett, ami kemény, 16,2 százalékos veszteség. A mai viszonyok között jó néhány éves éves kamatnak felel meg. A short befektetés eközben 82,0 dollárról 87,61 dollárra drágult, ez 6,8 százalék plusz. Igen szemebötlő a különbség.

Grafikonunkon egy másik olyan napot kerestünk, amelyen a WTI árfolyama, sok év után először, szintén 47,70 dollár körül volt, ez 2015 január 6-a. Ehhez a naphoz képest az olaj ára március 14-ig kevesebb, mint egy százalékkal emelkedett, a long OLO mégis 44 (!) százalékkal esett. A short SZO viszont 27 százalékkal emelkedett, ami kicsivel több mint két év alatt szép eredmény, évi 11,7 százalékos hozam.

Az idő kinek dolgozik?

A grafikonon szereplő másik ETF-pár, az USO (long) és a DNO (short) is hasonló eredményt ért el. Az USO ugyanúgy 44 százalékkal esett, a DNO 15 százalékkal emelkedett 2015 eleje óta.

Ami az igazán hosszú távú képet illeti, még meglepőbb az eredmény. A OLO és SZO short és long ETF-eket 2008. június 16-án együtt indították, 25-25 dolláros áron, akkor az olaj 133,9 dollár volt. Az olajárfolyam azóta 64,5 százalékkal, tehát 35,5 százalékára esett, a long OLO ára viszont az akkorinak csak 16,5 százaléka.

Boldogan shortoltak, amíg megnem?

Eközben a DNO a 2008-as árának 350 százalékára shortolgatta fel az árfolyamát, azaz értéke három és félszeresére nőtt (ez évi mintegy 15,4 százalék). Van egyébként a családban még egy harmadik ETN, a DTO is, szintén 25 dolláros indulóárral, amely duplán (200 százalékos tőkeáttétellel) shortol. Ez 132 dollárra, 530 százalékra hízott az évek során, ami 20,9 százalékos emelkedés.

|

Szép dolog-e shortolni? A nagy pénzügyi válságok idején sok hozzá nem értő politikus és mások hajlamosak a shortosokat, tehát az áresésre üzleteket kötő befektetőket kárhoztatni az esésért. (Például gazdaságpolitikai hibák helyett.) Ilyenkor sokszor be is tiltják ezt a műveletet, mint 2008-ban a bankrészvényeknél, köztük az OTP-nél is. Ez ugyan tévút, mert minden üzletnek két része van, amit most shortolnak, azt később majd visszaveszik és ezzel felverik az árát. Ráadásul azt szokás shortolni, ami már amúgy is lefelé tart, erősen meggyengült. De az árupiacon azután végképp nem lehet a shortolókat kárhoztatni. Ha rossz az, hogy az OTP árát „az áresésre játszó spekulánsok lenyomják”, akkor kifejezetten pozitív lehet a szerepük, ha olajat, földgázt, kukoricát vagy búzát adnak el. Hiszen ha lenyomják ezen termékek árát, akkor olcsóbb lesz az üzemanyag, a fűtőanyag, az élelmiszer vagy a takarmány, ami pedig jó a népnek, nem igaz? |

Akkor nincs is más dolgunk a gazdagodáshoz, csak leülni, és shortolgatni az olajat? Szó sincs róla. Ehhez folyamatosan kéne a magas contango és a kedvező árfolyam (eső, stagnáló vagy legalább csak szerényen emelkedő olajár). A nyereséget nyilván elviszi, ha az olaj ára jelentősebben emelkedik. Sok szakértő szkeptikus ugyan az olaj árfolyamával kapcsolatban rövidebb, esetleg néhány hónapos távon, de sokan várnak utána emelkedést, sőt egy hatalmas ugrást is néhány éven belül.

Olajhiány? Mikor?

Ennek oka, hogy az olaj iránti kereslet várhatóan dinamikusan nőni fog (főleg mivel a feltörekvő országok növekednek, gyarapodnak), az utóbbi két és fél év alacsonyabb olajárai miatt viszont elmaradtak a beruházások. Könnyen lehet, hogy ez majd megbosszulja magát, eljön az olajhiány korszaka, és az olaj ára többszörösére is emelkedhet. Akkor viszont nagyon rossz befektetésnek bizonyul shortolni, a teljes tőke is elúszhat rajta, a shortoló ETF-ek, certifikátok akár meg is szűnhetnek.

Az utóbbi pár hétben ráadásul erősen csökkent a contango, most nem érdemes abban bízni, hogy ennek alapján egy ETF vagy ETN majd ebből sok pluszbevételhez jut. (Az aktuális állapot itt látható.) Ha pedig jelentős backwardation alakul ki (a contango fordítottja, ahol a távolabbi árak olcsóbbak), az a vevőknek kedvez majd. Ekkor lehet, hogy a longosok, az emelkedésre játszó vevők járnak majd jobban egy ideig.

Kockázatokról és mellékhatásokról

Sok más dologra is kell figyelni az ETF-ek világában. Az egyik, hogy az ETF-ek és az ETN-ek nem egyformák, az előzőek inkább befektetésialap-szerűek, amelyek elkülönített vagyonból megveszik a mögöttes terméket. Az utóbbiak némileg hasonlítanak a certifikátokhoz, a kibocsátó garantálja a megfelelő áralakulást, amit származékos üzletekkel is előállíthat, ám ezért biztosítékokat helyez letétbe. Az ETN-ek konstrukciója nyilván némi plusz kockázatot jelent.

Egy másik a költségek és marzsok kérdése, egyes ETF-ek csak 1-2 ezreléknyi kezelési költséget számítanak fel, másoké az egy százalékot is elérheti. A tőzsdén a vételi és eladási árak különbsége, a marzs is kiadás a kisbefektetőknek. A nagy forgalmú, nagyon elterjedt ETF-ek marzsa kicsi, egy ezrelék alatt is lehet, mint az USO és a DNO esetében (plusz a brókerjutalék). Az OLO és a SZO ajánlati könyvében viszont jóval nagyobb, 3-4 százalékos marzsot láttunk.

Szerbia kiváló viszonyt ápol Magyarországgal – hangsúlyozta Aleksandar Vucic szerb köztársasági elnök

Szerbia kiváló viszonyt ápol Magyarországgal – hangsúlyozta Aleksandar Vucic szerb köztársasági elnök