A német tőzsdeindex 0,6, a francia 0,5, a brit 0,1 százalékkal emelkedik hétfőn, ledolgozva ezzel a múlt heti veszteségek egy kisebb részét. Az amerikai tőzsdeindexek határidős értékei nem mutatnak irányt, alig változnak. Szép emelkedés volt pénteken az USA-ban, ha nem is akkora, mint az azt megelőző napok esése. Fontos esemény lesz a héten a pénteki amerikai inflációs adat és az Európai Központi Bank csütörtöki kamatdöntése, és megindul az új gyorsjelentési szezon is.

A BUX index 0,7 százalékos emelkedését főleg az OTP egy és a Mol 0,6 százalékos erősödése okozza. A Telekom is felmegy két százalékkal, a Richter viszont két ezrelékkel esik. Hét százalékkal ugrik a Duna House.

Euró: 390 körül tétovázik a forint

A forint kissé gyengült hétfőn, 390,30 az euró, mintegy 60 fillérrel van a péntek esti szintje felett. Mozgást a csütörtöki magyar inflációs adat és az említett nagy nemzetközi események is hozhatnak. Pénteken még 390 forint alatt volt a közös európai valuta ára.

A hazai fizetőeszköz múlt heti erősödése némileg meglepő annak fényében, hogy az erős amerikai munkapiaci adatokból, amelyek jelentősen csökkentették a júniusi Fed-kamatvágás esélyét, inkább a forint gyengülése következne – írta az Erste Befektetési Zrt.

Valószínűleg a hét korábbi részében publikált, igen pozitív külkereskedelmimérleg-adatok támogatták leginkább a hazai devizát.

Mások szerint a dollár gyengülése is segíthette a forintot az utóbbi napokban.

Csúcson az arany

Az arany új történelmi rekordja 2372 dollár, jelenleg 2355-ön forog, de ez is 0,4 százalékos emelkedés. Pénteken megmozdultak az aranybánya-részvények is, a VanEck Gold Miners ETF (GDX) például három százalékkal ugrott fel.

Az arany további drágulásához vélhetően arra lenne szükség, hogy az amerikai jegybank szerepét betöltő Fed valóban elkezdje a monetáris lazítást júniusban, amivel kapcsolatban egyre erősebbek a kételyek. A Bloomberg szerint ugyanakkor a mostani emelkedésben szerepe lehetett annak, hogy azok a befektetők, akik eddig csak a partvonalról nézték az áremelkedést, megijedhettek és elkezdhettek bevásárolni az aranyból – írta az Equilor Befektetési Zrt.

Megtorpant az olaj

Az európai földgáz 0,4 százalékkal olcsóbb lett. A Brent típusú olaj 90-92 dollár között ingadozik, a hétvégén esett, vélhetően az izraeli csapatok egy része kivonása hírére (a Gázai-övezet déli részéből). Jelenleg 90,60, ami 60 centes süllyedés. Az olajár-emelkedés megtorpanása a részvénypiacokon is jó hírnek számít, hiszen a dráguló olaj az inflációt is növeli és a vállalatok egy részének kiadásait is megdobja.

Mások arra figyelmeztetnek, hogy a közel-keleti feszültség ettől még nem oldódott meg, a palesztin-izraeli háborúnak nincs vége és Irán is válaszcsapásra készül.

Az inflációs félelem igazgatja a tőzsdéket

Szerdán újabb fontos adat érkezik az USA-ból. A fő inflációs mutató várhatóan 3,4 százalékra emelkedik a februári 3,2-ről, a maginflációban további csökkenést várnak, 3,8-ról 3,7 százalékra – írta az Erste Befektetési Zrt. Ebben jelentős szerepe lesz az újra emelkedő pályára álló üzemanyagáraknak, de “nem feltétlenül fog a piac vagy a Fed megijedni a magasabb inflációtól”.

De ha a maginfláció csökkenése nem folytatódik, akkor azért lehet egy kis riadalom.

Csütörtökön a munkaerőpiaci adat előtt inkább attól féltek, hogy az erős adat fékezni fogja a kamatcsökkentéseket, és később ennek kihatása lesz a foglalkoztatottsági számokra. Ám pénteken már azok kerekedtek felül, akik inkább a gyors, inflációmentes gazdasági növekedés megvalósulásában hisznek.

Itthon csütörtök reggel jön az inflációs adat, a piaci várakozások szerint az éves mutató 3,5 százalékra eshetett márciusban.

Ismét beindulnak a gyorsjelentések

A héten kezdetét veszi az idei második gyorsjelentési szezon – írja a K&H Értékpapír. A cégek első negyedéves számai

fontos hatással lehetnek a részvénypiacokra, ahol az utóbbi hetekben inkább a bizonytalanság volt az uralkodó.

Szerdán, a piacnyitás előtt teszi közzé eredményeit a Delta AirLines, míg pénteken a nagyobb bankok, többek közt a Citigroup, a JPMorgan és a Wells Fargo jelent.

Új részvényalapra ébredt a BÉT

Kelet-közép-európai indexkövető részvényalapot hozott létre az OTP-csoport, amely hétfőtől érhető el a Budapesti Értéktőzsdén (BÉT) – jelentették be. A tőzsdén kereskedett befektetési alap (Exchange Traded Fund, ETF) régiónk hét országának legnagyobb forgalmú és kapitalizációjú részvényeit fogja össze. Ezzel a hazai magán- és intézményi, valamint nyugat-európai, tengerentúli és távol-keleti befektetők is hozzáférhetnek a térség főbb részvényeihez.

Az CETOP NTR indexet követő OTP CETOP ETF-ben a három vezető hazai részvény mellett (Mol, OTP, Richter) a cseh, horvát, lengyel, román, szlovák és szlovén tőzsdén jegyzett blue chip-ek kaptak helyet. Kelet-Közép-Európa ma a világ egyik legdinamikusabban fejlődő régiója – mondta Fazekas Gábor, az OTP Global Markets igazgatója. A tíz euró névértékű befektetési jegyekkel anélkül lehet egyszerűen befektetni a térségünkben, hogy a befektetőnek el kellene igazodnia a helyi piaci sajátosságok között.

A BÉT-en eddig egy hazai ETF volt, a BUX indexet követő OTP BUX ETF (lásd az első grafikont).

Ismét 71 ezer dollár a bitcoin

Pár hetes sínylődés után ismét erőre látszik kapni a bitcoin, amelynek árfolyama a múlt héten jellemző 65-69 ezer dollárról hétfő reggel hirtelen 71 ezer fölé ugrott. Ez plusz két és fél százalék egy nap alatt. (A márciusi történelmi csúcs 73 738 dollár volt.)

Az ether még jobban, öt százalékkal, 3670 dollárra lőtt ki.

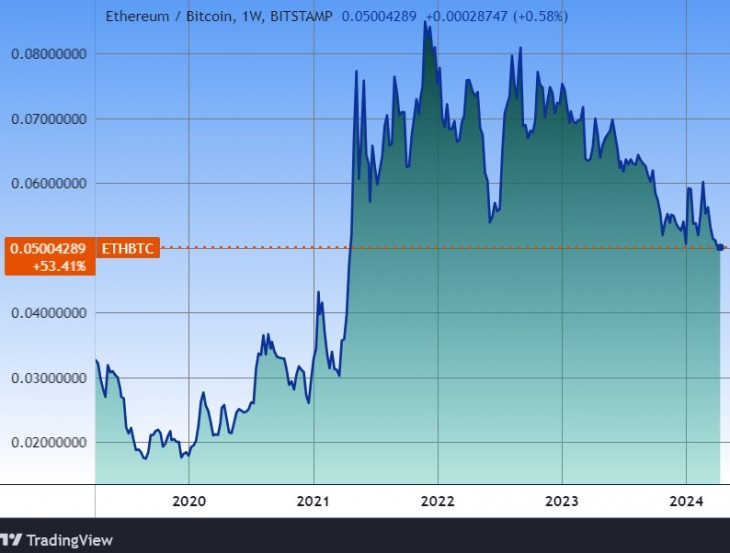

Gödörben az ether – a bitcoinhoz képest

Az ether bitcoinban mért árfolyama, az ETH/BTC majdnem három éve nem látott mélypontra ért. Azaz 2021 áprilisa óta nem látott mértékben olcsó a második számú ether az első számú bitcoinhoz képest. A mai ether-ugrás éppen annak lehet köszönhető, hogy a hétvégén annak olcsóságát taglaló cikkek jelentek meg a sajtóban.

A lemaradás egyik oka lehet, hogy a bitcoin spot ETF januárban – és már előtte is – nagy lökést adott a bitcoinnak, hasonló termék azonban az ether esetében még várat magára. Viszont az ethert egyre több új blokklánc és protokoll (kriptovaluta-alapú szolgáltatás, vállalkozás) használja.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Megemelik a Roma Nemzetiségi Tanulmányi Ösztöndíj összegét 10 ezer forinttal.

Megemelik a Roma Nemzetiségi Tanulmányi Ösztöndíj összegét 10 ezer forinttal.