E sorok írásakor majdnem pontosan 389 forint volt egy euró árfolyama, ami másfél hónapja nem látott “erős” forintot jelent. Ám a hosszú távú trend persze változatlan, a forint sok év tapasztalatai alapján gyengülni szokott a nyugat-európai valutákhoz képest. Így van ez már évtizedek óta – vagy talán helyesebb úgy fogalmazni, hogy amióta forint a forint.

Így aztán mindig vannak, akik azon gondolkodnak, hogy nem kellene-e forint helyett inkább devizában takarékoskodniuk. Vagy éppen devizájuk van, és rájöttek, hogy nem érdemes ezt forintra váltani, mert az oda-vissza váltás nagyon sok pénzbe kerül. A bankok, pénzváltók és az állam ilyenkor másfél-két százalékot is levesznek, csak az egyik irányba, majd ugyanennyit visszaváltásnál is, ha újra euróra lenne szükségünk.

Fotó: Tradingview.com.

Így könnyen lehet, hogy jobb devizában maradni, ha már eleve abban volt valaki, még inkább, ha tudja, hogy valamikor lesz szüksége devizára.

Ilyen a magyar eurós államkötvény

Többféle oka lehet tehát arra valakinek, hogy devizamegtakarításokat tartson. Tapasztalataink szerint mégis kevesen ismerik az eurós magyar lakossági államkötvényt, amely jelenleg EMÁP (Euró Magyar Állampapír) névre hallgat. Ezek az értékpapírok pedig eléggé egyszerűek, leginkább a forintos Bónusz Magyar Állampapírhoz hasonlóak.

Fotó: Tradingview.com

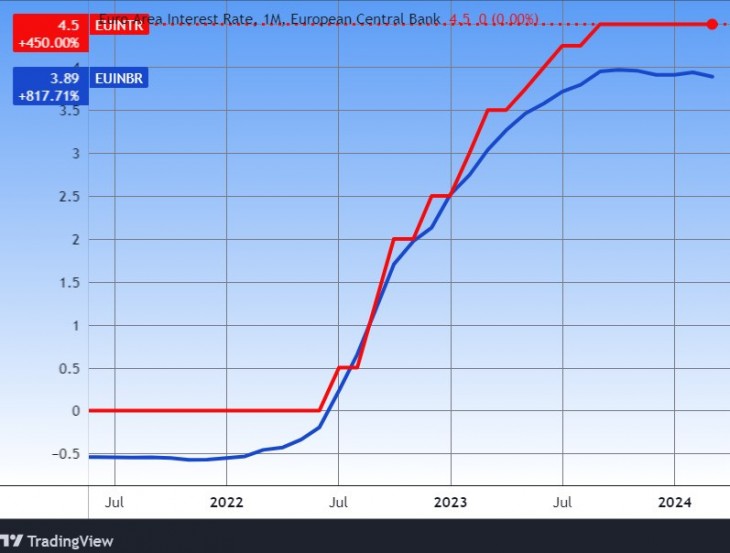

Az egyik lényeges különbség, hogy itt nem a három hónapos forintos magyar állampapírok (diszkont kincstárjegyek) hozamához, hanem egy három hónapos bankközi eurókamatlábhoz (Euribor) van igazítva a kötvények kamata. Egy másik fontos eltérés pedig, hogy a Bónuszoknál van kamatprémium (az első három évben másfél százalékpont az említett kincstárjegyhozam felett), az eurós magyar állampapírnak viszont nincsen ilyenje. Vagyis csak magát a bankközi eurókamatot adja vissza, semmi többet.

Négy százaléknál többet ne várjunk

Ez rosszul hangzik, hiszen a papír így kisebb eséllyel ad majd a jövőben reálkamatot (ami egyébként sem garantált, hiszen nem is inflációkövető). De mit is várhatunk ennek a kötvénynek a kamatozásától? Az Euribor a nyugat-európai bankok egymás közötti eurókihelyezéseinek kamatlábát ábrázolja, nagyon hasonlóan a magyarországi Bubor kamatláb-indexhez. Eme Euribor legutóbbi értéke éves szinten 3,89 százalék volt.

A jelenleg kapható EMÁP kamata ehhez nagyon hasonló, az első három hónapban 3,94 százalék. Vagyis a március eleji kamatmegállapítási naphoz képest máris csökkent valamelyest ez a bizonyos bankközi kamatláb, és sajnos a további, jelentősebb mérséklődése is várható.

Az eurókamat csökkenése valósznű

Az Európai Központi Bank ugyanis jó néhány hónapja történelmileg magas szinten tartja a kamatlábakat. Az irányadónak tekintett (úgynevezett refinanszírozási) kamatláb 22 éves csúcson, 4,5 százalékon áll, a betéti kamatláb pedig a “példátlanul magasnak” nevezett négy százalékon. A piacok azonban hamarosan, a következő hónapok valamelyikében kamatcsökkentést várnak, amelyet azután újak követhetnek.

Fotó: Tradingview.com

Ez annál is valószínűbb, mert az EKB legutóbbi előrejelzése szerint az infláció 2024-ben átlagosan 2,3 százalék lesz, 2025-ben pedig 2,0 százalék. Eközben a gazdasági növekedés gyenge, 0,6 százalék lehet, ami igencsak visszafogott gazdasági aktivitást jelent. A gazdaságot pedig például alacsonyabb kamatokkal lehet élénkíteni.

A fenyegető recesszióval kapcsolatos aggodalmak és a tartósan magas inflációs nyomás között egyensúlyoznak – írja a sajtó.

Mégis érdemes lehet megvenni

Akkor talán nem érdemes ezt az eurós állampapírt vásárolni? De, sok esetben valószínűleg igen. Már csak azért is, mert egyszerűen nincs ennél jobb lehetősége a magyar kisbefektetőknek. A bankoknál az euróra végképp nem fizetnek semmiféle értelmezhető kamatot (sokszor még a forintra sem). A fontosabb nyugat-európai országok államkötvényeivel pedig jellemzően évi kettő és négy százalék közötti fix hozamokat lehet elérni (egy évtől 5-10 évig terjedő futamidőkre).

Nagyon rövid futamidejű külföldi állampapírokat valószínűleg nem érdemes vásárolni a költségek miatt, és nem is biztos, hogy egykönnyen hozzáférhetők. Kedvenc bankunkban általában hiába keresnénk nyugat-európai állampapírokat, brókercégek vagy bankok privátbanki üzletágai esetleg nagyobb tételnél, több tízmillió forintnál állnak szóba velünk, ha ilyet szeretnénk vásárolni. Lehet külföldi inflációkövető kötvényekkel próbálkozni – de praktikusabbnak tűnik inkább befektetési jegyeket venni.

A devizakötvény-alap is egy opció

A kisbefektetőkre leginkább a devizakötvény-alapokat szabták, ezek sokféle külföldi államkötvényt, vállalati kötvényt vásárolhatnak, amelyeket a kisbefektetők nem, vagy csak bajosan. Az alapoknál viszont az évi 1-3 százalékra becsülhető költségek nyirbálják meg az elérhető hozamot.

Az pedig szintén nem opció, hogy az euró-befektetéseinket kamatozás nélkül hagyjuk. Ekkor szinte biztosan rosszabbul járunk, mintha forintba fektettünk volna, hiszen Nyugat-Európában is várható pár százalék infláció a következő 1-2 évben, vagyis a pénz veszíteni fog az értékéből.

Forint, vagy deviza? Az örök dilemma

Az eurós magyar államkötvények legfontosabb alternatíváját valójában a forintos államkötvények jelentik. Amint azt több cikkünkben is kiszámoltuk, komoly esély van rá, hogy a következő pár évben ezek kamata többet ad, mint a devizakamat plusz forintleértékelődés. A dilemma azonban súlyos, mert nem tudjuk, hogy mennyi lesz hónapok vagy pár év múlva az euró-forint árfolyam.

Van rá esély, hogy a Magyar Nemzeti Bank a közeljövőben jobban törődik majd az árfolyamstabilitással, mint korábban, hogy az inflációt megfékezze, illetve kordában tartsa. Viszont a történelem ismeretében arra is van esély, hogy valamilyen válság nyomán, globális vagy helyi bizonytalanságok közepette ismét elszáll az euró-forint, ahogy ez korábban is történt.

Erre billen a mérleg nyelve

Hosszabb távon az euró forint általában évente átlagosan 2-3, esetleg négy százalékkal drágult attól függően, hogy milyen időtávot vizsgálunk. Jelenleg az eurós magyar államkötvények 3,9 százalékát a forintos inflációkövető állampapírok (PMÁP) 7,9 százalékával tudjuk összehasonlítani, ami négy százalékpontnyi különbség. Ez inkább a forint felé billenti a mérleget.

Egyáltalán nem biztos tehát, hogy az euróbefektetésekkel túlszárnyaljuk majd a forintos lakossági államkötvények hozamát – de talán valamivel jobban alszunk, úgy érezhetjük, hogy felkészültünk a következő válságra.

További kapcsolódó cikkek:

Fogós kérdések az állampapírokról, amelyeket sohasem mert feltenni

Hatvanszázalékos bukó állampapíron? Önnek is sikerülhet!

Ezekben a devizákban lehet inflációkövetõ kötvényt kapni (2. Rész)

A kamatcsökkenés üteme is fontos

További érv a forintkötvények, a PMÁP mellett, hogy az eurós állampapírok kamata nagyon hamar, már júniusban nagy valószínűséggel csökkenni fog. Míg a forintosaké majd csak jövőre, tehát 2025 elején. Így ha valakinek forintja van, szinte biztosan a forint felé billen a mérleg.

Fotó: Tradingview.com

De az euróról forintra váltás magas költségei miatt sokkal inkább az eurós kötvényekre szavaznánk, ha sok eurónk lenne.

Oszd meg a kockázatot

Melegen ajánlott befektetési stratégia a tankönyvek szerint, hogy megosztjuk a kockázatot, és jelen esetben tőkénk egyik részén forintos, másik részén devizás állampapírokat veszünk. Plusz még a fix és változó kamatozásúak között is megosztjuk a pénzünket a forintnál. Szakszóval állampapír-portfóliót építünk.

Ugyanis korábban eléggé egyértelmű volt, hogy szinte minden szituációban érdemesebb a Prémium állampapírt vásárolni, eme inflációkövetők magas, 14-15 százalékos kamata miatt. De ma ez már egyáltalán nem ennyire biztos. Ha az idén sokat esik az infláció, akkor elképzelhető, hogy egy most hét százalékos kamatozású, három éves (vagy egy hosszabb) fix állampapír jobb választásnak bizonyul, mint a változó kamatozású. Sok a bizonytalanság.

De amiatt is érdemes többféle állampapírt kipróbálni, hogy ezzel újabb és újabb értékpapírokat ismerjünk meg. Ezzel kötvénypiaci ismeretekre teszünk szert, ami a következő évtizedekben még jól jöhet.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.