Az utóbbi években nagyon elterjedtek az állampapírok, de sokan még mindig kétségek között őrlődnek, vegyenek-e vagy sem. Másoknak az újrabefektetéssel vannak problémáik, vagy azzal, nem kellene-e inkább devizába fektetniük. Összegyűjtöttük a leggyakoribb dilemmákat.

Mibe fektessek?

Erre a kérdése azért nem találunk sehol egyszerű, egyértelmű választ, mert a válasz mindig attól függ, hogy ki kérdezi, milyen céllal szeretne befektetni, mennyi időre, sőt attól is, hogy kit kérdeznek. Teljesen más választ adnak annak,

- aki idős,

- aki fiatal,

- aki gazdag,

- aki szegény,

- aki rövid távon,

- aki hosszú távon szeretne befektetni,

- aki jelentős kockázatot is hajlandó vállalni,

- aki nagyon fél a kockázatoktól, és nem akar rizikót vállalni.

A magyar lakosság nagy többsége azonban a tapasztalatok szerint kockázatkerülő, vagyis csak minimális kockázatú, vagy kockázatmentesnek tartott befektetési termékeket hajlandó vásárolni. Ez a cikk az állampapírokról szól, ezeknél maradunk, mert ezek azok, amelyek talán a legtöbb polgárnak megfelelnek.

Hogyan védekezhetek az infláció ellen?

A pénzromlás ellen nagyon nehéz védekezni, mert nincsenek olyan termékek, amelyek pontosan követik azt és így megőrzik a pénz értékét. A legközelebb ehhez az inflációkövető államkötvények állnak, amelyek bár jelentős – sok hónapos, néha több mint egy éves – késéssel ugyan, de követik, kifizetik az inflációt. Ezért ezek most a legelterjedtebb, legkedveltebb állampapírok a magyar kisbefektetők körében. A jelük PMÁP, ezekből adtak el a legtöbbet az utóbbi években.

Az infláció az utóbbi pár évben különösen nagy probléma volt, így nem árt tudni, hogy az ellene való védekezésnek számos más módja is létezik. Sok befektető szokott ingatlanokat, részvényeket, nemesfémeket, esetleg gyűjteményi tárgyakat, műkincseket vásárolni. Ezek többsége azonban a kisbefektetők számára vagy túl nagy összegbe kerülne, vagy túl kockázatos, vagy túl bonyolult és speciális szakértelmet igényel.

Miért pont állampapírt kellene vennem?

Tehát a kisbefektetők nagy többsége erősen kockázatkerülő, ezért nekik az állampapírok pont megfelelnek, mivel a visszafizetést az állam garantálja, a legerősebb gazdasági szereplő. Ehhez hasonlóan alacsony kockázatú termékek még a bankbetétek, egyes kötvényalapok, esetleg néhány biztosítás vagy nyugdíjpénztár.

De ezeknek különböző hátrányai vannak jelenleg az állampapírokhoz képest. Van, amelyiket pénzé tenni nehezebb (pénztárak, biztosítások), van, amelyiknek a hozama vagy kamata alacsonyabb (bankbetétek), a kötvényalapoknál a kockázat magasabb. (Vagy az akciós kamatokat feltételekhez kötik és rövid időre szólnak.) Az adómentesség is az állampapíroknak kedvez.

Vagyis kizárásos alapon is azt mondhatjuk, hogy a legjobb kockázatmentes megoldás jelenleg az állampapír.

Miért pont magyar állampapírt vegyek?

Főleg forintgyengülés idején sokakban felmerül a kérdés, hogy nem kellene-e devizát vásárolni, és ha már állampapír, nem kellene-e inkább külföldi állampapírt venni. Ha azonban végignézünk az európai állampapírok piacán, akkor azt látjuk, hogy mindenütt jóval alacsonyabbak a hozamok és kamatok, mint nálunk.

Hogy a forint várható gyengülése kompenzálja-e ezt a kamatkülönbözetet vagy sem, azt nem tudjuk. Elképzelhető, de nem biztos. A forintnak voltak erősebben és kevésbé gyengülő korszakai a múltban.

Másrészt a külföldi állampapírok Magyarországon nem szerezhetők be olyan könnyen. Vagy csak nagyobb tételben árulják azokat például brókercégek, vagy egyáltalán nem. Inkább befektetési alapokon keresztül érhetők el. A forintos állampapírokhoz képest a külföldi állampapírok mindenképpen valamiféle kockázatot vagy bonyolítást jelentenek. A forint erősödhet is, és akkor a pénzünk vásárlóereje külföldi állampapírokban csökken.

Megéri még állampapírt venni? Nem romlott túl sokat a kamat?

Kétségtelen, hogy a magyar állampapírok kamata nagyot esett mostanában. Például a már említett Prémium állampapíroké durván évi 15-16 százalékról 7,9 százalékra, felére. Ám ne felejtsük el, hogy az infláció is alaposan lejött a korábbi csúcsokról, és legutóbb, februárban már csak 3,7 százalék volt.

Következésképpen lehet, hogy a most vásárolt állampapírok is szép reálhozamot, azaz infláció feletti hozamot biztosítanak majd tulajdonosaiknak, ha az infláció továbbra is ilyen szerény, az egy számjegyű számok alsó tartományában helyezkedik majd el. Mármint a következő pár évben, hiszen nem szabad a múltat a jövőhöz hasonlítani: a jelenlegi kamatokat az egy év múlva és később közzétett, azaz jövőbeli inflációhoz kell mérni.

Állampapír? De mégis melyik?

A kisbefektetők kétségtelenül a bőség zavarával találhatják magukat szemben mostanában az állampapírpiacon.

- Van a Prémium Magyar Állampapír (PMÁP), amely 7,9 százalékos kezdőkamattal kapható, majd durván egy év múlva az idei inflációhoz igazodik.

- Van az új Fix Magyar Állampapír (FixMÁP) hét százalékos kamatozással, három évre.

- Van a Bónusz Magyar Állampapír három és öt évre, 8,37 és 8,01 százalékos kezdő kamattal. Ennek a a kamata azonban válhatóan esni fog, ahogy a Magyar Nemzeti Bank is tovább csökkenti majd a kamatokat.

- Van Egyéves Magyar Állampapír, jelenleg 6,5 százalékos kamattal.

- Vannak a diszkont kincstárjegyek, amelyeket eredetileg intézményi befektetők számára bocsátottak ki, de a lakosság is megveheti. Ezek elérhető hozama jelenleg éven belüli 6,2-6,3 százalékos, pár hónaptól egy évig terjedő futamidő mellett.

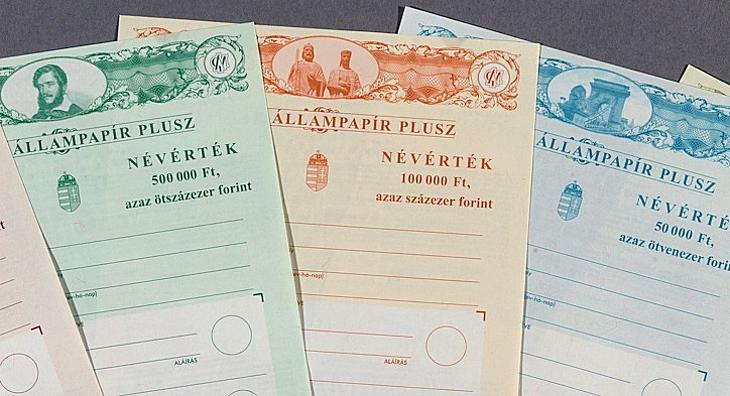

- Sőt van a régen nagyon kedvelt Magyar Állampapír Plusz, amelynek a hozama ugyan most nem versenyképes, de lehet, hogy majd még valamikor az lesz. Folyószámla helyett esetleg most is használható, bár talán nem a legjobb megoldás.

Hogy mikor melyiket érdemes ezek közül megvásárolni, az egyéni preferencia kérdése is, függ attól a szituációtól, amelyben vagyunk, azoktól a céloktól, amelyekre takarékoskodni szeretnénk. Érdemes tanulmányozni mindegyiknek a főbb feltételeit és azután dönteni. Érdemes rászállni azt az egy-két órát.

Hiszen máskor hosszasan túrjuk végig a különböző üzleteket egy-egy olcsóbb ruhadarab vagy egy olcsóbb mobiltelefon után, hogy pár ezer forintot spóroljunk. Itt pedig lehet, hogy tízezrekről van szó a kamatban. (Persze lehet, hogy ruhát vagy telefont válogatni szórakoztatóbb, mint állampapírt.)

Mennyi lehet idén a várható infláció? Lehet, hogy érdemesebb egy éves állampapírt venni?

Amint említettük, az állampapírok közötti választás számos egyéni paraméter kérdése, nem lehet senki helyett eldönteni. Az infláció pedig a prognózisok szerint idén 4-6 százalék lehet. Legutóbb, februárban 3,7 százalék volt (egy évre visszamenőleg), de nem biztos, hogy az év hátra levő részében is ennyi marad.

Aki bizonytalan, az bizony vásároljon inkább egy rövidebb futamidejű állampapírt. De ha hosszabb futamidejűt vásárol, az sem biztos, hogy nagy tragédia, ugyanis azt is visszaválthatja lejárat előtt, viszonylag kedvező feltételekkel, nem túl nagy levonásokkal.

Hogyan foghatok hozzá az egész állampapírosdihoz?

Az állampapír-vásárlás két legfontosabb helyszíne a Magyar Államkincstár fiókhálózata és a bankok. A bankoknál néha egy kicsit drágább lehet, vagy többet kérnek a számlavezetésért, vagy nagyobb a levonás visszaváltásnál. De kényelmesebb, ha amúgy is van ott számlánk, más befektetésünk.

Mindenképpen érdemes internetes hozzáférést kérni, hogy később a kamatok újrabefektetését, a tőkefelvételt, új állampapírok vásárlását vagy más műveleteket otthonról, karosszékből kényelmesen elintézhessük. Az állami hivatalos kérdezz/felelek (GYIK) egyébként hasonló technikai kérdésekkel foglalkozik. Bár száraz és nehezen emészthető, talán érdemes belenézni.

Nem fogja elvenni az állam a pénzem, ha csődbe megy?

Minek tenné, ha nyomtathat belőle eleget – hangzik a józan paraszti ésszel megfogalmazott válasz. Ha az állam pénzszűkébe kerül, akkor általában vagy az adókat emeli, vagy a kiadásokat csökkenti, vagy friss pénzt nyomtat, amivel persze inflációt szokott generálni.

A kisbefektetők forintját elvenni, még háború esetén is nehezen képzelhető el, mert akkor soha, vagy legalábbis évtizedekig senki nem merne újra az államhoz pénzt elhelyezni, de talán még a bankokba sem. Gyakorlatilag teljesen szétrombolnák az ország gazdaságát egy ilyen lépéssel (amely súlyosan törvénytelen is lenne.)

Egy külföldi állam pénzéből viszont nem tudnak tetszés szerinti mennyiségét előteremteni, ott valamivel nagyobb a veszélye, hogy nagyon extrém esetben például hatalmi szóval helyi valutára váltásukat írják elő. Ez megtörtént már egyes latin amerikai országokban, vagy például Jugoszláviában a 90-es években.

Nem jobb, ha simán veszek eurót és elrakom a matrac alá/a széfembe/a fehérneműs fiókba/a diófa alá a ládába?

A készpénz megsérülhet, eléghet, elveszhet, ellophatják, ráadásul inflálódik. Egyáltalán nem tűnik jó ötletnek a mai világban. Ugyanakkor a bankszámlákon vagy értékpapírszámlákon elhelyezett pénz felvételét meg megadóztatják. Így sem nehéz eldönteni, melyik a jobb, a kamatok és a biztonság miatt a számlapénz jobban megéri. Készpénzt inkább csak akkor érdemes tartani, ha külföldre készülünk, akkor sem mindig, a kártyahasználat jobb lehet.

Eurónkat elhelyezhetjük például eurós befektetési alapokban, eurós kötvényekben. Magyar államkötvény is van euróban, az EMÁP. A készpénz nem kamatozik, de a kötvények vagy befektetési jegyek igen, és bizony az eurónak meg a dollárnak is van inflációja. Legalább évi 2-3 százalék pénzromlással ezeknél is számolnunk kell. (Másrészt amint fentebb említettük, nem biztos, hogy a forint leértékelődése kompenzálni fogja azt a kamatot, amit a forintunkkal elérhetnénk.)

Ha inkább valutát vennék, melyiket? Eurót, dollárt, svájci frankot?

A magyar gazdaság ezer szálon kapcsolódik az Európai Unióhoz és az Eurózónához. Ha külföldre megyünk, akkor nagy valószínűséggel elfogadják majd az eurónkat. Dollárt vagy svájci frankot inkább csak speciális esetekben érdemes vásárolni, leginkább akkor, ha Svájcba, vagy valamilyen dollár alapú elszámolással rendelkező országba készülünk.

Azt meg, hogy az euró-dollár vagy frank-euró keresztárfolyam merre megy, befektetők, spekulánsok, bankárok és brókerek egész hada próbálja nap mint nap kitalálni. De mindig csak az 50 százalékuknak sikerül (fele veszít, fele nyer). Hogy a dollár, a svájci frank vagy az euró lesz-e a nyerő a következő években, az egy csomó, ma még ismeretlen tényező függvénye, tehát lutri. Így a legtöbb magyar számára a legkézenfekvőbb megoldás az euró vásárlása, ha már devizát szeretne.

Hogyan érdemesebb nagyobb összegben, kisebb lehúzással készpénz valutát váltani?

Valutaváltónál, Revoluton, vagy vegyem ki egy eurós automatából?

A rövid válaszunk: igen. Érdemes mindegyik variációt megfontolni és meghozni a saját döntésünket. A revolutos váltás például ingyen megúszható kártyás készpénzfelvétellel kombinálva is. (Budapesten talán tucatnyi olyan automata van, amelyből lehet eurót is kivenni.) Ám ez korlátozott egy kisebb havi összegben. Így lehet, hogy érdemesebb vállalni néhány ezrelékes költséget azért, hogy egyszerre nagyobb összeget tudjunk váltani és felvenni.

Pont eurót akartam venni, erre felment. Most mit csináljak?

Ennek a kérdésnek a megválaszolásához az euróforint árfolyamot kellene pontosan előrelátnunk, ami szintén nehézségekbe ütközik.

- Nem tudjuk pontosan, mi mindent fog lépni a jövőben a Magyar Nemzeti Bank, hová teszi a kamatokat és ezzel az árfolyamot.

- Nem tudjuk, milyen lesz a nemzetközi befektetői hangulat.

- Nem tudjuk, mennyi lesz a hazai infláció.

- Nem tudhatjuk, hogy lesz-e esetleg valamilyen belföldi vagy külföldi válság, sokk, amely eltéríti az euró-forint árfolyamot.

Ráadásul a kormány és a Nemzeti Bank részéről jelenleg ellentétes jelzések érkeznek. A kormány inkább alacsony kamatot és gyengébb forintot szeretne a jelek szerint, az MNB viszont inkább az infláció megelőzésére koncentrálna, ami valamivel magasabb kamatot és erősebb forintot jelentene.

Nem tudjuk megmondani, milyen árfolyamon érdemes eurót venni, ezt is mindenkinek magának kell tudnia, mennyit ér meg neki, hogy jobban – vagy épphogy rosszabbul – alszik.

Lehet, hogy egyáltalán nem érdemes eurót venni, mert a viszonylag magas forintkamatok a lakosság felé ezentúl is meg fognak maradni. Így érdemesebb, legalábbis a kivételezett helyzetű magánszemélyeknek forintban takarékoskodni, mint euróban. De az is lehet, hogy pár hét múlva valamiért ismét bőven 400 forint fölé lendül az euró.

Vagy inkább aranyat vegyek?

Március elején új történelmi csúcsra ért az arany, ha csak kicsit is, de fölé ment a decemberben elért előző rekordnak. Összességében nincsen olyan kirobbanó formában, inkább csak óvatosan araszolgat felfelé. Ami valószínűleg elsősorban az amerikai kamatvárakozások és inflációs várakozások következménye.

Az arany azonban eléggé hektikus múltra tekinthet vissza, volt, amikor évekig nem volt érdemes tartani, azután hirtelen nagyon-nagyon jó lett, majd esetleg újabb több éves, akár évtizedes rossz periódus következett. Kicsit hasonlít a részvényekhez, megvannak a bikapiaci és medvepiaci fázisai, jobb és rosszabb szakaszai. Érdemes ezt figyelembe venni, ha valaki aranyat akar vásárolni. Ha értékálló is, ez legfeljebb évtizedekre mutatható ki.

Másrészt választhatunk, hogy vagy fizikai aranyat veszünk, aminek a tárolása költséges vagy veszélyes, vagy úgynevezett papír aranyat. Tehát befektetési alapon, részvényen más értékpapíron keresztül szerzünk úgynevezett aranykitettséget, aminek szintén megvannak a maga kockázatai, és nem azonos magával az arannyal.

Lejárt az állampapírom vagy kamatot fizetett, hogyan kéne újra befeketni?

A pénznek nincs szaga, tartja a mondás, ami arra utal, hogy sokszor mindegy, honnét jött. Akár kamatfizetésből, kötvény lejáratából, tőke visszafizetésből, megtakarításból, öröklésből, ingatlan eladásból – ugyanaz a dilemmánk. Vagyis hogyan fektessük be a pénzünket. Így a kamat újra befektetésére is ugyanaz a válasz, mint az összes többire, meg kell fontolni egyéni szempontjainkat.

Jelentős államkötvény-kamatkifizetések voltak az elmúlt hetekben, több sorozat (mint a 2027/K, 2029/I, 2030/I) is jelentős összegeket fialt.

Annyi könnyebbségünk van, hogy ha már amúgy is egy bizonyos értékpapírszámlára érkezett ez a kamat, akkor kényelmesebb, gyorsabb, olcsóbb ugyanott elkölteni.

Ne maradj kamat nélkül!

Ha az Államkincstárnál vagy egy banknál van az állampapírunk, akkor spórolhatunk az átutalási és egyéb költségeken, ha helyben hagyjuk. Egy biztos, továbbra is van infláció, nem árt, hogyha gyorsan cselekszünk, nem maradjon kamatozás nélkül a pénzünk.

Nem biztos, hogy csak egy állampapírban érdemes gondolkodni, a többféle időtávon kitűzött célunkat más-más termékkel tudjuk a legjobban teljesíteni. Éppen ezért a lakossági befektetőknek is érdemes portfólióban gondolkodni, többféle állampapírt vásárolni, amelyekből befektetési palettát lehet összeállítani. (Az állam hírleveléből.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Március elején nekivágtak volna.

Március elején nekivágtak volna.