Jelentős mínuszban vannak kedden a nyugat-európai részvényindexek, Frankfurtban 1,2, Párizsban 0,9, Londonban 0,7 százalékos az esés. Az amerikai határidős indexek is 0,3-0,6 százalékkal lejjebb szánkáztak. A héten fontos amerikai foglalkoztatási adatok jönnek, folytatódik a polémia a mém-részvények, főleg a GameStop körül.

Hétfőn az amerikai gyári termelés vártnál gyorsabb ütemű zsugorodását mutató adatok nyomán a tíz éves amerikai hozamok 11 bázisponttal 4,39 százalékra süllyedtek. A gyenge adatok arra engedtek következtetni, hogy a Fed-nek lesz mozgástere idén kamatcsökkentésre. Másrészt kétségek merültek fel az EKB kamatcsökkentéseivel kapcsolatban, amelyre pedig csütörtökön kerülhet sor – írta a Bloomberg.

A BUX index is korrigálja a hétfői szép emelkedést, pluszból indult ugyan, de 0,7 százalékos esésnél tart. Az OTP 1,4, a Richter 0,8, a Telekom 0,6 százalékkal kerül kevesebbe. A Mol átmeneti esés után szerény pluszba tudott kapaszkodni. Ma ismét forintgyengülést látunk, a reggeli 390,0-ről 391,40-re ment fel az euró árfolyama.

Visszaerősödik a forint?

Miután hétfőn a 392-es szintet is megközelítette az euró-forint árfolyam, a délutáni amerikai adat hatására némileg visszaerősödött a fizetőeszközünk, 390-nél stabilizálódott. Az Erste Befektetési Zrt. szerint

az elmúlt napokban tapasztalható gyengélkedés mögött vélhetően a jelentős osztalékkifizetések húzódhatnak meg.

A ma reggel közzétett GDP adat alapján az idei első negyedévben főként a nettó export és a fogyasztás segítette a gazdasági növekedést, míg a beruházások jelentősen visszafogták azt.

Emiatt ugrott meg a gázár

Nagyobb esést szenvedett el hétfőn az olaj, a Brent több mint két százalékot esett, így február óta először 80 dollár alá ért hordónként. A hétvégi OPEC+ döntés sem tudta megakasztani a hetek óta tartó olajárcsökkenést – írta a K&H Értékpapír. A jelenlegi tervek szerint az OPEC+ 2025 szeptemberig fokozatosan kivezetné az önkéntesen vállalt 2,2 millió hordós kitermelési korlátozást, de ezen felül még a “szervezet szintű 3,66 millió hordós korlát 2025 végéig biztosan velünk marad”.

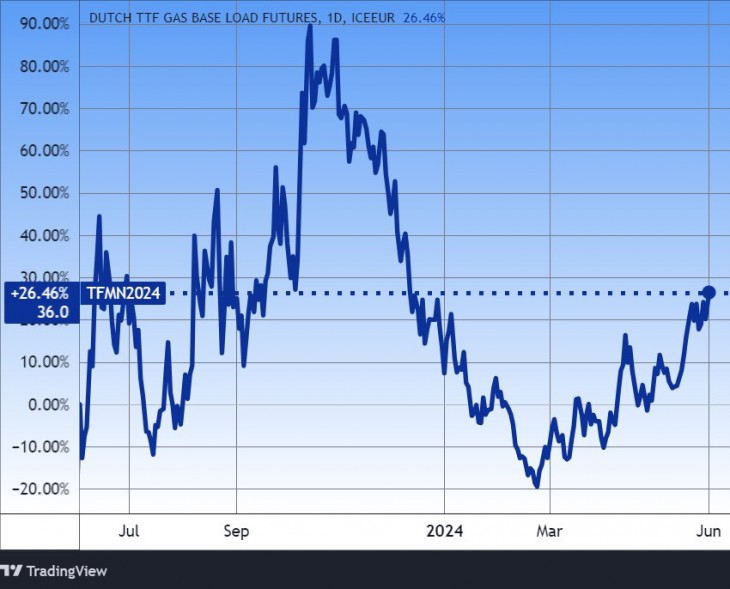

A gázárakban éppen ellentétes irányú mozgások voltak megfigyelhetők, a TTF tőzsdén jegyzett földgáz kontraktus árfolyama 38 euró/MWh fölött is járt, ami idei rekord. A gázárak azután kezdtek nagyobb emelkedésbe, miután egy norvégiai gázfeldolgozó üzem meghibásodása rávilágított az európai gázellátás törékenységére.

Az orosz gázszállítmányok kiesésével az európai gázimport 30 százalékát Norvégia fedezi egyedül, így az országot érintő kapacitás-kiesések jelentősen visszavethetik Európa ellátottságát.

Mitől száguldott a Richter?

Remek formában volt hétfőn a Richter, több, mint 6,5 százalékot tudott erősödni, ezzel 9700 forinton zárt. A háttérben az is meghúzódik, hogy a magyar piacon általánosan is kiváló volt a hangulat, továbbá a nemzetközi környezet is támogató volt – írta a K&H Értékpapír elemzése.

A Richternek az is segíthetett, hogy az utóbbi napokban többször kapta fel a pénzügyi média témaként a 2029 szeptemberében lejáró Vraylar-szabadalom esetleges fél évvel történő meghosszabbítását. Ez további extra hónapokra jelenthetne “látható profittermelést”.

Szerdán egyébként már osztalékszelvény nélkül forog majd a Richter, amely 432 forintot fizet részvényenként. A kifizetés első napja pedig június 13-án lesz.

Rossz a hangulat a német autóiparban

A német autóipari menedzserek körében májusban romlott a hangulat, a mutató mínusz 8,6 pontra csökkent az áprilisi mínusz 2,4 pont után – derül ki az IFO Intézet felméréséből. (Igaz, korábban két egymást követő hónapban emelkedett az index.) Az elektromos autók miatt Kína, valamint az USA és Európa között kialakult kereskedelmi konfliktus súlyosan érintheti a német autógyártók üzletmenetét – magyarázta az IFO illetékese.

Az aktuális üzleti helyzet mutatója 2022 októbere óta először csúszott vissza a negatív tartományba. A gyártók és beszállítóik – amelyek egy része Magyarországon is fontos munkaadó – továbbra is pesszimista a következő hónapokat illetően. A cégek a költségek csökkentése érdekében kevesebb dolgozót terveznek alkalmazni.

Még több megbízás a Rheinmetallnak

A német hadsereg, a Bundeswehr és a védelmi minisztérium a korábban tervezettnél jóval több tüzérségi lőszert vásárolna. A Rheinmetall céggel mintegy 880 millió euró értékben már megkötött keretmegállapodást legalább 200 ezer darab 155 milliméteres kaliberű gránáttal kívánják növelni. Ezeket a lövedékeket elsősorban önjáró lövegekben használják.

A tőzsdén jegyzett vállalatnak adott megrendelés célja a Bundeswehr nagyrészt üres raktárainak feltöltése. A minisztérium azt is biztosítani akarja, hogy a Rheinmetall új gyártósort állítson fel az alsó-szászországi Unterlüßben a világszerte hiánycikknek számító lőszerek gyártására. Ezzel Németország függetlenedne a globális ellátási láncoktól.

Óriási összeget költöttek a jen védelmére

Több mint 62 milliárd dollárt költöttek Japánban májusban devizapiaci intervencióra a japán pénzügyminisztérium hivatalos jelentése szerint – írta az Equilor Befektetési Zrt. Ez a teljes devizatartalék öt százaléka.

A pénzügyminiszter ezt úgy kommentálta ma, hogy a beavatkozásnak volt némi hatása, és a túlzott árfolyammozgások ellen léptek fel. A beavatkozások a 155-160-as dollár-jen tartományban történtek, majd ismét gyengülni kezdett a japán deviza, jelenleg kicsivel 156 felett jár a jegyzés.

Elszállt a török infláció, jól áll a svájci

Májusban 75,45 százalékra emelkedett Törökországban az infláció, meghaladva a 74,8 százalékos várakozást és a múlt havi 69,8 százalékos értéket is. Az elemzések szerint ezzel tetőzhetett az infláció, és a következő hónapokban már csökkenés várható. A pénzügyminiszter szerint a harmadik negyedév végére már 50 százalék alá csökkenhet az infláció – írta az Erste Befektetési Zrt. A török líra árfolyama a hírre nem változott jelentős mértékben.

Svájcban a várt 1,5 helyett csak 1,4 százalékkal emelkedtek az árak éves szinten májusban. Ennek okául azt jelölték meg, hogy az ország energiafüggősége csekély.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Több ezer magyar vár a hazatérésre.

Több ezer magyar vár a hazatérésre.