Jól kezdte az évet a kriptodeviza-szektor, a legnagyobb érmék közül a bitcoin az idén 37, az ether 31 százalékkal ment fel szerdáig. Persze továbbra is nyomasztóan hatnak a tavalyi csődhullám utórezgései, az inflációs, recessziós és kamatemelési félelmek és a szabályozással kapcsolatos kétségek is. De sokan hisznek abban, hogy előbb-utóbb jön egy új feltámadás ebben az iparágban.

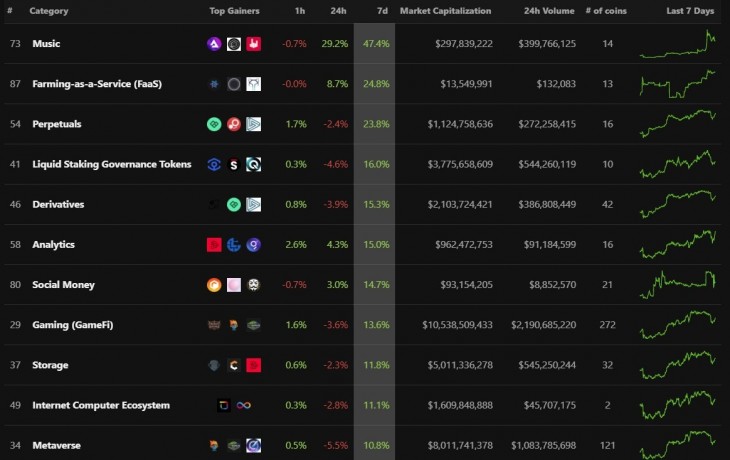

Így ismét vannak felkapott “szektorok”, olyan kriptodeviza-csoportok, amelyek valamely téma vagy probléma megoldása köré épülnek, valamely divatos narratívát szolgálják. Ezek közül választottunk ki hármat, amelyek az idén különösen jól teljesítettek. Nem feltétlenül a legnagyobb hozamúakat, mert ezek közül egyik-másik ma még jelentéktelen. (Nem is feltétlenül a legnagyobbakat, és olyanok is vannak, ahol a szektor definíciójával, a kriptodevizák besorolásával vannak gondok.)

A három kiválasztott szektornál az emelkedés is szép, a piac mérete (kapitalizációja) is jelentős, és a sztori sem rossz. Mindegyik olyan terület, amelyen a jövőben a kriptodevizáknak tényleg komoly gyakorlati felhasználása lehet.

1. A hazardőrök szektora

“Perpetuals” és a “derivatives” szektorok opciós, határidős üzleteket, illetve tőkeáttételes certifikátokhoz (warrantokhoz) hasonló termékeket forgalmazó kereskedési rendszereket rejtenek. Illetve ezek “tokenjeit”. (Coin, azaz érme a saját blokklánccal rendelkező kriptodeviza. Token – érme, zseton – a más blokkláncon létrehozott kriptoeszközöket jelenti.)

A “perpetuals” szektorban 23,8, a “derivatives” kategóriában 15,3 százalékkal emelkedett az érmék értéke egyetlen hét alatt, miközben a bitcoin csak hét százalékkal ment fel, az ether pedig stagnált. Ez a két, közeli rokon szektor már önmagában abból is sokat profitál, hogy a kriptodevizák piaca idén fellendült, a forgalom, a befektetési kedv megélénkült.

Ahogy más piacokon is, árfolyamemelkedés esetén megjönnek a hullámlovasok, megnő a befektetési, spekulációs kedv. Tulajdonképpen kisebb-nagyobb decentralizált származékos tőzsdék ezek, amelyek bevételeit a nagyobb forgalom növeli.

Különösen kockázatos fejőstehenek

Mindkét kategóriában az első pár helyen van a GMX (GMX), a dYdX (DYDX) és a Gains Network (GNS), amelyek épp ilyen származékos kereskedési platformok. A GMX és a GNS esetében nemcsak az adott platform érméjének megvásárlásán lehet pénzt nyerni, hanem azon is, ha “likviditást biztosítunk” (tőkét adunk kölcsön) az ott tőzsdézőknek. Ezért forgalomtól függő jutalékot kapnak a befektetők, hasonlóan ahhoz, mintha egy brókercég csendestársai lennének a hagyományos pénzügyi világban.

A kriptodevizákkal kereskedni önmagában is igen kockázatos dolognak számít, hát még tőkeáttétellel. Nagyobb beomlásokat vagy megugrásokat a kriptók árfolyamában gyakran követnek olyan hírek, hogy több száz millió vagy pár milliárd dollárnyi származékos üzletet kellett likvidálni (kényszerértékesíteni, kényszerzárni). Ezek értéke ilyenkor nulla közelébe esik, hatalmas veszteségeket okozva a tulajdonosaiknak.

Persze ezt a másik oldalon valaki megnyeri (bár lehet, hogy legközelebb meg ő veszít). Ki is áll a másik oldalon? A hagyományos tőkepiacon általában árjegyző bankok, brókercégek, hedge fund-ok és más nagybefektetők.

Számos tanulmány született már arról, hogy a szakemberek hosszú távon jobb eredményt érnek el a kisbefektetőknél – írtuk nemrég a Holdblog nyomán.

A kriptodeviza-világban azonban más kisebb-nagyobb befektetők is állhatnak a másik oldalon. Például az említett GMX platform speciális, GLP tokenjén keresztül.

2. Játék (és metaverzum) az egész világ

A gaming (játékszektor) és a metaverzum is két külön kategóriának számít, de szorosan kapcsolódnak egymáshoz. Így aztán sok az átfedés, a két lista elején jelentős részben ugyanazok a kriptóérmék állnak. A legambiciózusabb játékok a metaverzumba készülnek, vagy eleve úgy fejlesztik azokat. A metaverzumokat pedig, legalábbis kezdetben, várhatóan nem vállalati értekezletek vagy virtuális osztálytalálkozók, hanem főleg online játékosok tömege lakhatja be.

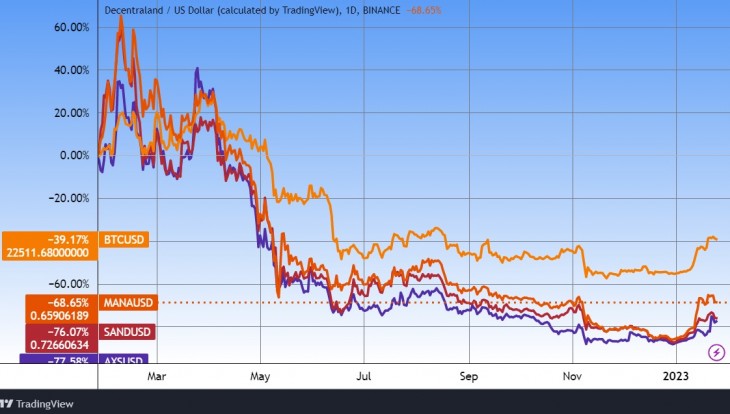

Decentraland (MANA), The Sandbox (SAND) és Axie Infinity (AXS) – e három érme utalja a metaverzum-kategóriát, a játékok csoportjában pedig az utóbbi kettő szintén dobogós.

Száz százalék feletti emelkedés az idén

A MANA az idén már 118 százalékkal ment fel, úgy, hogy járt közben még feljebb is. A metaverzum-narratíva ismét megerősödött, sokkal többen látnak benne fantáziát, mint pár hónappal korábban. De azért ha a következő, hosszabb futamidejű ábrára ránézünk (kicsit lejjebb), látjuk, hogy a 2021 végi-2022 eleji magasságoktól nagyon messze vannak ezek a kriptodevizák.

Bejelentések húzták feljebb az árfolyamokat

A metaverzum-érmék felfutása bejelentéseknek, fejlesztéseknek is köszönhető a CNBC szerint. Az Apple január 9-én jelentette be, hogy 2023 első felében fogja piacra dobni a várva várt “kevert valóság” (mixed reality) headsetjét. A lépés az Apple betörését hozhatja a metaverzumba, és ez elősegítheti a technológia és a kapcsolódó platformok elfogadását a mindennapokban (a “mainstreamben”).

A Decentralandot a legutóbbi platformfrissítések, néhány új szolgáltatás is fellendíthette, január 12-én ugyanis számos új funkciót vezetett be. (Kiemelt avatárok, új felhasználói profilok, a profilhoz linkek csatolása stb.) Néhány nappal később pedig újfajta pókerversenyt rendeztek Sit-N-Go néven, ami elég nagy sikert aratott. A The Sandboxban is megnövekedhet a hálózati aktivitás a kínai holdújév alkalmából, ugyanis erre rendeznek fesztivált január 18. és február 28. között. Lehetővé teszik a felhasználók számára, hogy egy sor játékban versenyezzenek, és izgalmas nyereményeket kapjanak.

Mások szerint azonban fundamentálisan nem túl megalapozott a jelenlegi metaverzum-rali, még nagyon sokáig tarthat, amíg a metaverzumok tényleg elterjednek.

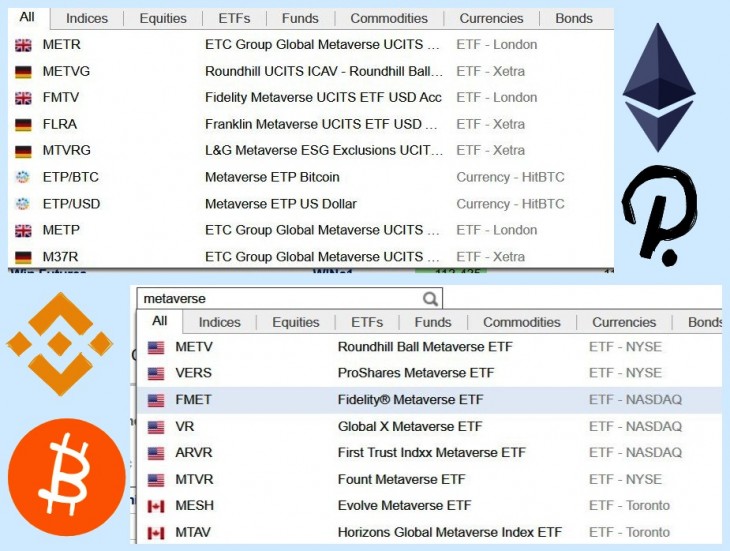

Metaverzum a hagyományos tőzsdéken

A metaverzum-koncepcióra egyébként – amelyet a Facebook-ból lett Meta Platforms erősített meg 2021 őszén – a hagyományos tőkepiacon is számos tőzsdei termék alapoz ma már. Egy részük főleg részvényeket vásárol olyan vállalatokban, amelyek ezen a téren nyomulnak. Más részük viszont kriptoedvizákat tart. Sok amerikai ETF-el ellentétben vannak közöttük olyanok is, amelyek Európában is kaphatók. Lásd:

3. Forradalom előtt áll a fájltárolás a felhőben?

A tárolás (Storage) szintén az év nyertesei közé tartozik. Az internetes, felhőben történő fájltárolás megvalósítása a blokklánc segítségével sok éves ötlet, de valahogy lassan halad. Több év programozás után sem látszanak befutni igazán széles körben használható, hétköznapi szolgáltatásokkal.

Tulajdonképpen nem a fájlok vagy az adatmennyiség tárolása történik a blokkláncon, a blokklánc és a kriptodeviza inkább csak vezérlik azt. Ezek segítségével a kapacitásokat osztják el, a fájlokat titkosítják és adminisztrálják az elérésüket, és a vevők valamint a szolgáltatók közötti fizetési forgalmat bonyolítják le.

Demokratizálnák a felhőt

Ezek a szolgáltatások tulajdonképpen demokratizálják a fájl tárolást, néhány központosított óriásvállalat helyett sok kisebb-nagyobb vállalkozó van a szolgáltatói oldalon. Az árakat pedig a marketing szakemberek fejéből kipattanó, mindig 99-re végződő lehúzós árszabás helyett a piaci kereslet és kínálat szabja meg a tárolásért fizetendő filecoin vagy másik kriptodevizák kifizetésén, szabadpiacán keresztül.

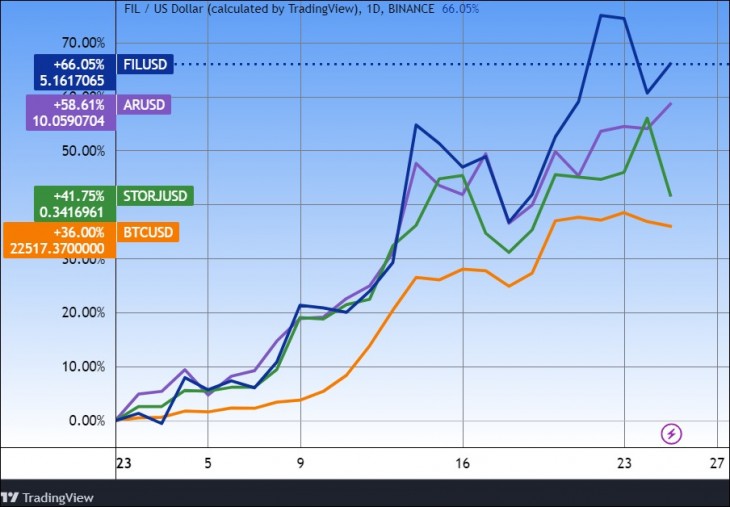

A piacvezető filecoin idén 66 százalékkal ugrott meg, amihez egy bejelentés is hozzájárulhatott. Eszerint a Lockheed Martin amerikai iparvállalattal szövetkezve a hónap közepén sikeresen kipróbáltak egy új rendszert a világűrben való adattovábbításra, az úgynevezett interplanetáris fájlrendszert (IPFS). A grafikonokon második helyezett Arweave pedig arról nevezetes, hogy hosszú évtizedekre, évszázadokra biztosítja fontos adataink, dokumentumaink tárolását, persze elég sok pénzért.

Leépültek a short pozíciók?

Az adattárolási szektor idei jó teljesítményéhez azonban az is hozzájárulhatott, hogy a tavalyi rossz volt. Egy híradás szerint ugyanis decemberben jelentős shortaktivitás volt ezen a piacon. Vagyis a további esésre számítva spekulációs eladásokkal nyomták le még inkább az árfolyamokat. Idén ennek korrekcióját is láthattuk.

Az biztos, hogy a felhőben történő adattárolás egy óriási üzlet már ma is, dollármilliárdos nagyságrendű éves forgalommal. Ha ebből sikerül egy szeletet kihasítaniuk, akkor hosszú távon ezek a blokkláncvállalkozások nagyon is sikeresek lehetnek.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Közel állnak a megállapodáshoz.

Közel állnak a megállapodáshoz.