Európában ma enyhe mínuszban vannak a tőzsdeindexek, Németországban, Franciaországban és Nagy-Britanniában csak egy-két ezrelék a süllyedés, Dél-Európában valamivel nagyobb. Az amerikai határidős indexek viszont minimális pluszban vannak. Az európai helyzetet kivárásnak is nevezhetjük, miután az Európai Unió vezetői online konferenciára fognak összegyűlni a koronavírus-helyzet megvitatása céljából.

Itthon a BUX index csekélyke pluszban van, a Mol egy százalékkal emelkedik, az OTP és a Richter 0,2 százalékkal esik. Fél százalékkal süllyed a Magyar Telekom és 0,7 százalékkal az Opus. Az euró alig változik, 364,70 az ára, 20 fillérrel van csak a tegnap esti szint felett. Ma sincs jó napjuk a fémeknek, különösen a rézzel bántak el. Több mint két százalékos süllyedés után négy dollár alá érkezett az árfolyama.

Miért állt meg a forintgyengülés?

Míg a régiós devizák többsége csak stagnált tegnap, addig a forint mintegy 0,5 százalékot erősödött az euróval szemben – írta az Erste Befektetési Zrt.

Az EUR/HUF árfolyam 364,7-ig csökkent ma reggelre. A forintot támogatta, hogy tegnap az MNB FX swap tendert tartott, ahol a teljes 765 millió eurós mennyiséget elfogadta. A szokásos negyedév végi alkalmazkodás megkönnyítése érdekében további FX swap tenderekre kerül sor március 30-án és 31-én is. Tovább erősödött a dollár, ami a talpra állás körüli divergenciával magyarázható, az elhúzódó európai járványügyi korlátozásokkal és a lényegesen lassabb európai oltási programmal.

Járványcsúcsok Európában, szigorítások Kelet-Ausztriában

Az európai járványadatok ugyanis nem jók, Magyarországon ismét új napi halálozási rekordot jelentettek. Németországban is egekben a fertőzésszám, Angela Merkel mégis visszakozott és enyhít a húsvéti lezárásokon. Erről ma a német parlament (Bundestag) ülésén beszélt. Kelet-Ausztriában új lezárások következnek az ORF szerint.

A kelet-ausztriai kórházak intenzív osztályainak túlterheltsége miatt új intézkedésekre volt szükség. Rudolf Anschober egészségügyi miniszter, valamint Bécs, Alsó-Ausztria és Burgenland tartományi vezetői megállapodtak, hogy 24 órás kijárási korlátozások lesznek húsvétkor, hetente kétszeri tesztelést írnak elő az ingázóknak. A testközeli szolgáltatásokat nyújtóknak ismét be kell zárniuk. Nagycsütörtöktől a húsvét utáni keddig csak olyan boltok maradhatnak nyitva, amelyek létfontosságúak.

Jó az AstraZeneca, de miért dekkol 29 millió dózis Olaszországban?

Ma alig változik az AstraZeneca-részvény Londonban, a cég oltásáról pedig két hír is érkezett. Az egyik szerint a vakcina 76 százalékos hatékonysággal véd a Covid-19 ellen, sőt a 65 év feletti embereknél ez az érték 85 százalék. Ezt közölte a cég csütörtök reggel egy úgynevezett III. fázisú vizsgálat friss adataira hivatkozva, amely mintegy 32 500 tesztalanyt érintett. (Ez azt jelenti, hogy az oltott csoport idősebb alanyai között 85 százalékkal kevesebb fertőződés fordult elő, mint a kontrollcsoportban.)

A súlyos betegségekkel összefüggő hatékonyság azonban minden korcsoportban 100 százalék – írta a Finanzen.net. (Vagyis egyik fertőzött sem lett súlyos koronavírus-beteg az oltás beadása után.) A Bloomberg viszont úgy értelmezi, hogy az AstraZeneca csökkentette oltásának hatékonysági mutatóját, mivel egy korábbi adat 79 százalékról szólt.

A másik hír szerint a gyár 29 millió adag koronavakcinát tárol Olaszországban, annak ellenére, hogy jelentősen elmaradt szerződéses szállítási kötelezettségeivel az Európai Unióban. A “La Stampa” olasz újság értesülését szerdán állítólag több forrás is megerősítette, de egyelőre nem adtak hivatalos magyarázatot, hogy mi áll a nagy raktárkészlet mögött, kinek szánják az oltóanyagokat. Február 1. óta exportellenőrzés van érvényben az EU-ban, így exportálni vélhetően nem fogják – írja a német sajtó.

Mol-bevásárlás, Richter-célár, GameStop-zuhanás

Sok vállalati hír is érkezik, a KBC Equitas és az Equilor Befektetési Zrt. szerint:

- A Concorde 7600 forintról 10 010 forintra emelte a Richterre vonatkozó célárát, vételi ajánlás mellett.

- A Mol bejelentette, hogy szlovák leányvállalata, a Slovnaft megvásárolta a Normbenz Slovakia 100 százalékát, ezzel 16, Lukoil márkanév alatt működő töltőállomást. Itt is bevezetik a fresh corner koncepciót.

- A Gamestop árfolyama tegnap 34 százalékot esett, miután kedd éjjel kiadták a negyedéves gyorsjelentésüket.

- Vizsgálódik az SEC amerikai felügyelet a SPAC-kibocsátások, az “üres cégek” körül.

- A Tencent részvénye tegnap 27,1 százalékot esett, miután a hatóságok a vállalat fintech szegmensét kezdték el vizsgálni.

- Jelentett az Adobe, a Photoshop gyártója, 3,14 dolláros EPS-sel zárta a negyedévet, ezzel 35 centtel felülteljesítette a Wall Street várakozásait.

A világ legnagyobb dugója hajtotta fel az olajat

A sajtóban a világ legnagyobb dugójának nevezték el a Szuezi-csatornában megfeneklett 400 méretes teherhajó miatt kialakult helyzetet. Ez lezárja az Ázsia és Európa közötti, rendkívül fontos vízi kereskedelmi útvonalat. Ez vitte fel az olaj árát tegnap, de ma ismét szerény csökkenés látható. A tegnapi amerikai készletadat is magasabb lett a vártnál. De az is negatívan hatott az olajra, hogy Európában hosszabbítják, szigorítják a lezárásokat.

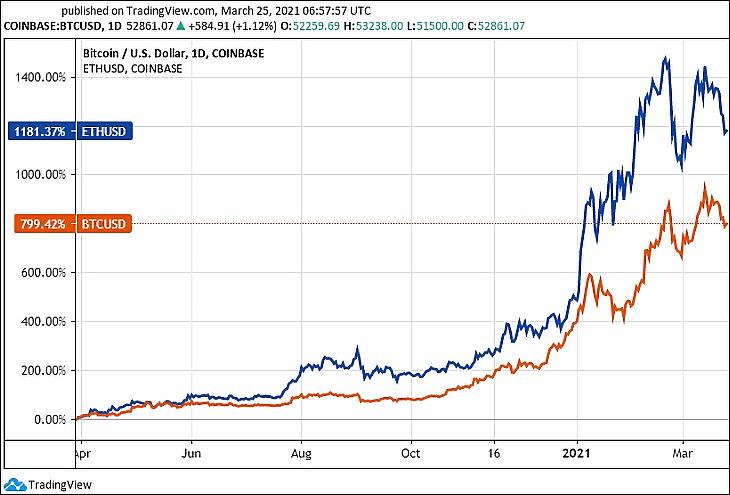

Miért esett vissza a bitcoin?

A bitcoin az utóbbi tíz napban mintegy 15 százalékkal esett vissza 61 742 dolláros történelmi csúcsáról. Tegnap Elon Musk tegnapi bejelentése arról, hogy a Tesla bitcoint is elfogad autóiért, csak ideiglenesen fordította meg az esést, ma reggel az 52 ezer dollárt is megközelítette az ár.

A mai újabb esést azzal hozzák összefüggésbe, hogy egy híres hedge fund-menedzser, Ray Dalio kijelentette, nagy a valószínűsége, hogy a bitcoint törvényen kívül helyezik. Hasonlóan ahhoz, amikor az arany birtoklását tiltották meg a magánszemélyeknek az USA-ban.

Az 1934. évi törvény megtiltotta az egyének számára az arany birtoklását, mert a vezetők nem akarták, hogy versenyezzen a dollárral. Valami hasonló történhet a bitcoinnal, amely a magas adósságszint, az alacsony kamatlábak, a sok likviditás-ösztönzés közepette emelkedett, a kötvények és devizák alternatíváit kereső befektetők hajtották fel. Nem akarják, hogy más pénzek versenyezzenek a dollárral, mert a dolgok kikerülhetnek az ellenőrzés alól – mondta Dalio a Yahoo Finance-nak.

Kötvényt ne vegyenek?

A világ egyik legsikeresebb hege fund-menedzserének számító Ray Dalio egy új blogbejegyzésében alaposan leszedte a keresztvizet a kötvényekről is. Azt írta, hogy a jelenlegi, nevetségesen alacsony hozamszint mellett értelmetlen kötvényeket vásárolni. Az infláció miatt csak veszít majd a kötvénypiacokon befektetett pénz az értékéből – ismertette a Finanzen.net. Egyes kötvények árának megtérülése a jelenlegi hozamok mellett pedig 450-500 év is lenne.

Rotáció – váltottak a stimulus-csekket befektető amerikaiak?

A Bloomberg viszont a “kisbefektetői mánia visszaszorulásáról” beszél. Úgy véli, hogy a bitcoin esése inkább annak tulajdonítható be, amiért általában a tech-szektor is gyengélkedik. Az oltások előrehaladtával, a várható nyitás, gazdasági fellendülés miatt a befektetők inkább a reálgazdaságban, a hagyományos iparágakban tevékeny cégek részvényeit részesítik előnyben. (A növekedési, “growth” részvények helyett a “value”, értékalapú papírokat veszik.)

A portál szerint erre költik el a lakosságnak adott amerikai “stimulus-csekkek” nagy részét is. Ennek a jele a portál szerint az is, hogy esnek olyan korábban felkapott befektetések, mint a GameStop részvény vagy az ARK Innovation ETF.

Időzített bomba a lakossági spekulatív részvénybefektetés

A Hold Alapkezelő bloggere, Vakmajom írt az említett ARK ETF-ek és menedzserük, Cathie Wood, 2020 sztárbefektetője kapcsán. Wood ugyanis a napokban 3000 (vagy amint írtuk, 1500 vagy 4000) dolláros célárat mondott be a Teslára, ami most 630 dollár. Minden más elemzőnél jóval magasabbat.

Nem érdek nélkül tette, mert igen nagy mennyiségű Teslát birtokol, és még számos más mánia-részvényt, amelyek járványállóak voltak, de most, a lezárások végén rotál ki belőlük a tőke olyan részvényekbe, amelyek profitálhatnak a nyitásból. Szaladt a szekér 2020-ban, 20 milliárd dollár áramlott hozzá, és ettől még jobban felmentek a részvényárak. Ha egyszer megfordul a széljárás, és elkezdik kivenni a pénzt, akkor visszafelé ugyanaz a folyamat alakulhat ki, el kell adni a részvényt, és leverik az árat. A történelmi analógiák alapján a kérdés csak a mikor, a tömeges lakossági részvétel spekulatív részvényekben egy időzített bomba, ami ketyeg.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.