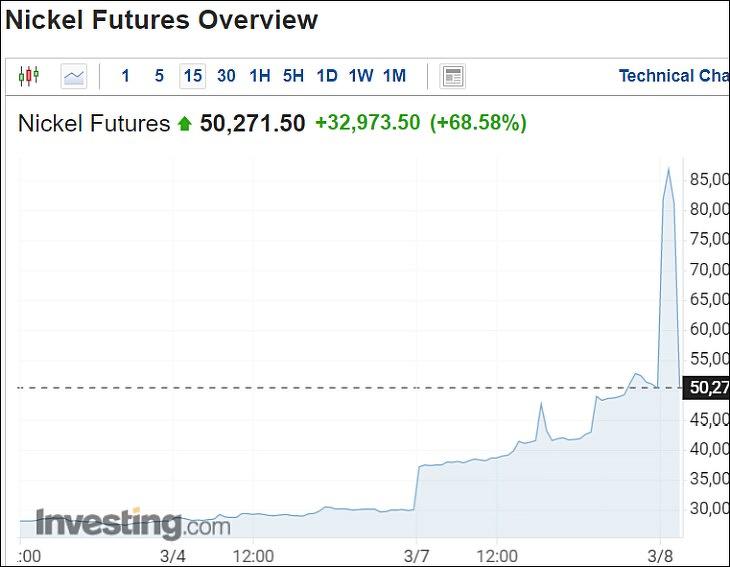

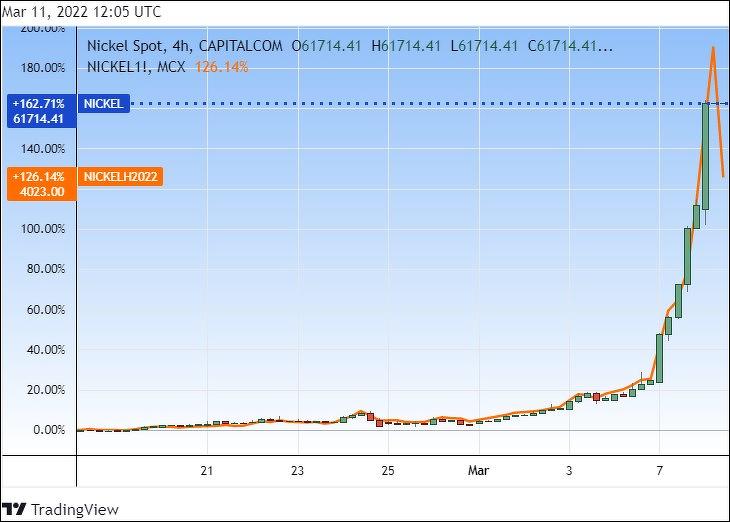

Órák alatt 130 százalékkal ugró, vagyis több mint duplázó árutőzsdei árfolyam, a kereskedés felfüggesztése napokra, már létrejött tőzsdei kötések törlése, a fizikai kiszállítás korlátozása – ezek történtek a héten a nikkel piacán Londonban. Az ilyen események az árutőzsdék életében igencsak rendkívüliek, hasonlóan, mint a negatív olajár volt 2020-ban. Ám ez kevesebb nyilvánosságot kapott.

Mire kell a nikkel?

A nikkel szerepe életünkben nem annyira látványos, mint az olaj, mégis mindenki háztartásában ott van. Egy bányászati szaklap szerint a nikkel 80-90 százaléka fémötvözetekbe kerül, és a hétköznapi használati tárgyaink közül is sok tartalmazza ezeket. Számos rozsdamentes acéltermék tartozik ide, mosogatóktól konyhai edényekig, gépektől és készülékektől elektromos eszközökig, köztük a mobiltelefonokkal és számítógépekkel.

Más elemekkel ötvözve a nikkel jelentős szívósságot, szilárdságot, korrózióállóságot és különféle elektromos, mágneses és hőálló tulajdonságokat kölcsönöz azoknak. A rozsdamentes acélt széles körben használják a vegyiparban és az építőiparban, járművekben és fogyasztói termékekben, például mosogatókban, főzőedényekben, evőeszközökben és háztartási cikkekben.

A nikkel létfontosságú eleme számos újratölthető akkumulátornak is. A réz-nikkel ötvözeteket pedig szívesen használják pénzverésre. Még a magyar érmékben is van, lásd:

Nem is olyan nagy az orosz nikkeltermelés

De miért is szállt el a nikkel ára? Az az igazság, hogy az ezüstös fém – számos más nyersanyaggal együtt – már korábban is emelkedő pályán mozgott. Szeptemberben már azt írtuk, hogy hét éves csúcsra drágult. Ezt a trendet az orosz-ukrán háború azután nagyban erősítette, súlyosbította, mivel az egyik legfőbb termelő Oroszország, azon belül is a Norilsk Nickel nevű nagyvállalat.

Ám Oroszország nikkeltermelése csak a harmadik (más források szerint a negyedik) Indonézia és a Fülöp-szigetek (esetleg még a kicsiny Új-Kaledónia) után. Így látszólag meg lehet lenni orosz nikkel nélkül is. Az orosz termelés ugyanis csak a világtermelés durván tizedét adta az elmúlt években. A ki nem termelt tartalékokat pedig globálisan 94 millió tonnára teszik, amiből Oroszországra csak 6,9 millió jut. (Brazília és Ausztrália is igen nagy tartalékokkal rendelkeznek.)

Amikor grillezik a nikkel-shortosokat

Akkor miért ugrott ekkorát a nikkel? Az történhetett, hogy korábban sok spekuláns már shortolta a fémet, vagyis a sok áremelkedés után fordulatra számítva az esésére fogadott. Ennek pedig éppen az ellenkezője történt, amikor az orosz invázió miatt meredeken tovább kezdett emelkedni az árutőzsdei árfolyam.

Mit tesz ilyenkor a shortos? Sokuk előbb-utóbb zárja pozícióját, vagyis a korábban eladott (shortolt) nikkelt visszaveszi. Ez azonban még tovább hajtja fel az árat, mire még több shortos dobje be a törölközőt, mire még tovább megy fel az ár. Öngerjesztő spirál alakul ki.

Csakhogy az árutőzsdén a fizikai leszállítás is dívik, azaz a megvásárolt terméket el is lehet vinni, kivenni a raktárból vagy széfből, és felhasználni. Az viszont kellemetlen, ha nincs annyi raktáron, mint amennyit a vevők megvettek és igényelnek. Részben ez okozhatta a kereskedés felfüggesztését.

Beütött a hatalmas margin call

Részben pedig az, hogy a váratlan áremelkedés miatt egészen nagy intézmények is kifogytak a biztonsági tartalékokból, nem tudták fizetni a “pótbefizetési kötelezettséget” (margin call) a shortos oldalon.

Mindez odáig fajult, hogy az LME (a Londoni Fémtőzsde) kedd délelőtt úgy döntött, felfüggeszti a nikkel kereskedelmét, és törölte az összes aznapi tranzakciót. A piaci szereplőket arra próbálta rávenni, hogy a tőzsdén kívüli kereskedésben egyeztessenek és zárják egymás között az üzleteiket.

Egy ember verte szét a nikkelpiacot?

A rekordmagasságra emelkedő árak mellett néhány iparági szereplő egyszerűen távozott a piacról, a Bloomberg becslése szerint 3,9 milliárd dollárnyi tőke hagyhatja ott a londoni fémtőzsdét.

A helyzetet súlyosbította, hogy a hírek szerint egy nagybefektető, akit a Bloomberg iparmágnásnak nevez, közel 150 ezer tonnás short pozíciót épített ki. Ő Xiang Guangda, a Tsingshan Holding csoport tulajdonosa.

Ezzel hozzájárult a történelem egyik legdrámaibb áremelkedéséhez. Mégsem kívánja csökkenteni pozícióját. Így a nikkelpiac újranyitása után hétfőn újabb tűzijátékra is sor kerülhet – írta a Bloomberg.

(Érdemes megjegyezni, hogy Xiang Guangda az internetes források szerint leginkább rozsdamentes acélt gyárt. Így lehet, hogy nem is spekulációs célzattal, hanem meglevő készletei értékének fedezésére, bebiztosítására shortolta ezt a fémet.)

Rímel a Gamestop-botrányra

Az eset hasonlóan emlékezetes maradhat, mint a negatív olajár volt 2020 áprilisában. Amikor az amerikai tárolási kapacitások megteltek, és senki sem akart olajat, mert nem volt hol tárolni.

Hasonló történt egyébként a Gamestop, az AMC és más amerikai cégek részvényeivel is bő egy évvel ezelőtt, amikor a kisbefektetők egy csoportja rájött, hogy ezeknél túl magas a short állomány. (A kisbefektetők egyébként állítólag az ezüstpiacon is próbálkoztak, de az végül túl nagy falatnak bizonyult nekik.) De sok évvel ezelőtt ilyesmi folyt le a Volkswagen részvényeinél is, ahol szintén többszörözött az árfolyam, és sok shortos alaposan megégette magát.

Anno, mikor a Hunt fivérek ráfaragtak

De más, régebbi esetek is voltak a történelemben, amelyek az árupiacot fenekestül felforgatták. Például az 1980-as “Ezüst Csütörtök”, amikor az árfolyam úgy elszállt, hogy azóta sem sikerült azt a szintet elérni. (Az ezüst 49 dollár fölé ment, ami inflációval korrigálva ma 163 dollár lenne unciánként. Most csak 26 körül van az árfolyam.)

Az Ezüst Csütörtökön az amerikai olajmágnás-családból származó Hunt testvérek próbálták az ezüst árfolyamát mesterségesen felhajtani, manipulálni, miután a piac nagy részét ellenőrzésük alá vonták. Ám végül egymilliárd dollárt veszítettek.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.