A kriptodevizák adózásának reformja is benne van a múlt héten közzétett adótörvény-módosító csomagban. Ezt Varga Mihány pénzügyminiszter korábban úgy interpretálta, hogy a kriptodevizák adója 30-ról 15 százalékra csökken. Ennél azonban jóval többről van szó, nagyon lényeges változások lesznek a nyereség és a veszteség összevezetése terén, és lényeges az is, mit tekintenek egyáltalán kriptodeviza– (“kriptodeszköz–”) nyereségnek.

A törvény ugyan elvileg jövő évtől lép hatályba, de tartalmaz olyan kitételt is, hogy a 2021-es adóévre már alkalmazható.

A nyilvános kriptodeviza a nyerő

Ami először feltűnhet, hogy a “kriptoeszközök” adózása a személyi jövedelemadóról szóló törvény 67. paragrafusába került, ami azért biztató, mert annak címe: “Ellenőrzött tőkepiaci ügyletből származó jövedelem”. Ami a hagyományos befektetések világában kedvezőbb elbírálás alá esik.

Ettől még aligha számít majd ellenőrzött tőkepiaci ügyletnek a kriptoeszköz-tranzakció, valószínűleg ezért is definiálják külön:

…kriptoeszközzel végrehajtott ügyletnek minősül az az ügylet, amelyben a magánszemély bárki számára megköthető, elérhető ügyletben kriptoeszkök átruházása, átengedése révén (ideértve a kriptoeszköz biztosította jog gyakorlását is) nem kriptoeszköz formájában vagyoni értéket szerez.

A “bárki számára elérhető” ügylet jelentése hasonló, mint a nyilvános értékpapírok, tőkepiaci befektetések definíciója. Ez azt jelenti – vagy azt kéne jelentenie –, hogy nem adózhat bárki valamilyen saját, zárt körű kriptodeviza létrehozásával, annak árát manipulálva. Manapság ugyanis bárki létrehozhat saját kriptodevizát, ezért is van belőlük sok ezer.

Belevették az NFT-ket?

Nagy kérdés ennek alapján, hogy az NFT-k (egyedi, nem sorozatban kibocsátott kriptodevizák) milyen elbírálás alá esnek. Úgy tűnik, ezekre is kiterjesztik az új adózási formát, ugyanis a törvény szerint:

Kriptoeszköznek minősül az érték vagy jogok digitális megjelenítője, amely megosztott főkönyvi technológia vagy hasonló technológia alkalmazásával elektronikusan átruházható és tárolható.

Ez megfelel az NFT-k definíciójának is. Amelyeket egyébként rendszerint nyilvános aukciókon értékesítenek, és valamely nyilvános blokkláncon tartanak nyilván.

(Kriptodeviza-alapfogalmakról lásd: Bitcoin-árfolyam a mennyben és a pokolban, kisszótár, mítoszirtás és szájbarágó.)

Bitcoinomat tetherre válthatom

A “nem kriptoeszköz formájában vagyoni értéket szerez” kitétel pedig értelmezésünk szerint azt jelenti, hogy adót fizetni akkor kell, ha a kriptodevizát valaki hagyományos pénzre váltja. Vagy vásárol vele valamit.

Az egyik kriptodeviza átváltása egy másikra tehát nem tartozik ide, így az sem, ha például stabilizált, mondjuk dollárhoz kötött kriptodevizákért (stable coin) értékesítjük befektetésünket. Ez sok mindent leegyszerűsít sok, rendszeresen kereskedő befektető számára.

A kriptodevizák forgalmát amúgy is bajos lenne ellenőrizni, sok tőzsdén ma is egy egyszerű e-mail mögé bújva lehet kriptót kriptóra váltani. Ügyfél-azonosítás akkor van, ha dollárra vagy euróra váltaná valaki a befektetését.

A minimálbér alatti bitcoin-nyereséget nem adóztatják

Fellélegezhet a sok kisbefektető, aki pár ezer vagy pár tízezer forintot tett fel valamelyik kriptodevizára például a Revolut vagy más hasonló mobilalkalmazás segítségével. Ugyanis:

…bevételt nem kell megállapítani, ha az ügyletből származó bevétel a minimálbér 10 százalékát nem haladja meg, feltéve, hogy a bevétel megszerzésének napjára más, azonos tárgyú ügyletből a magánszemély nem szerez bevételt, továbbá az adóévben e bevételek összege a minimálbért nem haladja meg.

A minimálbér jelenleg bruttó 167 400 forint, jövőre pedig, mikorra a törvény életbe lép, vélhetően emelkedik is még. Így a kisbefektetők könnyebb szívvel tudnak ezen a piacon kisebb összegekkel kísérletezni, tanulni.

Bányászok és validátorok

A törvény egyértelművé teszi, hogy a nyereség számításánál le lehet vonni a bekerülési árat, ez evidensnek tűnhet. De nevesítik a bányászati tevékenységet és a validálást is, és az ennek végzésénél felmerült költségeket is le lehet vonni. A bevételt pedig akkor adóztatják meg, amikor a bányász vagy a validátor a kapott érméket eladja, nem akkor, amikor megszerezte.

A bányászok a bitcoin, az ethereum és más PoW-rendszerű blokkláncoknál, a validátorok a PoS típusú kriptodevizáknál töltenek be kulcsfontosságú szerepet a működtetés során. A bányászok és a validátorok tevékenységükért új érméket kapnak. (Lásd még: Miért esik a bitcoin árfolyama? Elon Musknak milyen adui lehetnek még?)

Mi van, ha bitcoinért adsz el valamit?

A törvény arra is kitér, mi van, ha kriptodevizáért ad el valamilyen terméket vagy szolgáltatást. Ekkor a digitális érmék bekerülési ára (a “kiadása”) az eladott “vagyoni érték” megszerzésére fordított igazolt kiadás lesz, de legfeljebb annak szokásos piaci értéke.

Ha pedig “tevékenység, szolgáltatás-nyújtás ellenértékeként” jött a kriptoeszköz, akkor az adott kriptó megszerzéskori piaci értéke a kiadás. (Sejtésünk szerint ez azonban nem zárja ki azt, hogy a szolgáltatás-nyújtás során ettől függetlenül is adóköteles jövedelem keletkezzen.)

Érdemes lesz bevallani a veszteséget is

Az értékpapír-befektetésekhez hasonlóan lehetővé teszik azt is, hogy a veszteségeket és a nyereségeket össze lehessen vezetni. Ennek fontossága is felmérhetetlen annak, aki már legalább egy nyereséges és egy veszteséges befektetést maga mögött tudhat.

Ha a magánszemély az adóévben, az adóévet megelőző évben, vagy az adóévet megelőző két évben kriptoeszközzel végrehajtott ügyletből származó veszteséget ért el és azt a veszteség keletkezésének évéről szóló adóbevallásában feltünteti, adókiegyenlítésre jogosult, amelyet az adóbevallásában megfizetett adóként érvényesíthet.

Adóbevallást készíteni ezek szerint érdemes lesz, akkor is, ha csak veszteségünk keletkezett. Valamint aligha tudjuk majd az adóhivatalra bízni, nagy valószínűséggel minimum ki kell majd egészíteni az általuk készített verziót.

Hogyan adózik most a bitcoin?

Mit is jelent mindez számpéldákon bemutatva? Az eddigi, ebben az évben is érvényes állapot szerint, sajtóhírek alapján a kriptodevizák eladásából származó bevétel egyéb jövedelemnek számít a magánszemélyek életében. Ezt terheli az szja (15 százalék) és a szociális hozzájárulási adó (15,5 százalék), ez összesen 30,5 százalék.

De az adóalapból előtte levonható egy 13 százalékos költségátalány. Így száz forintra vetítve, számításunk szerint 100*0,87*0,305=26,535 százalék lehet a tényleges adókulcs.

Lesznek-e bitcoinadó-emigránsok?

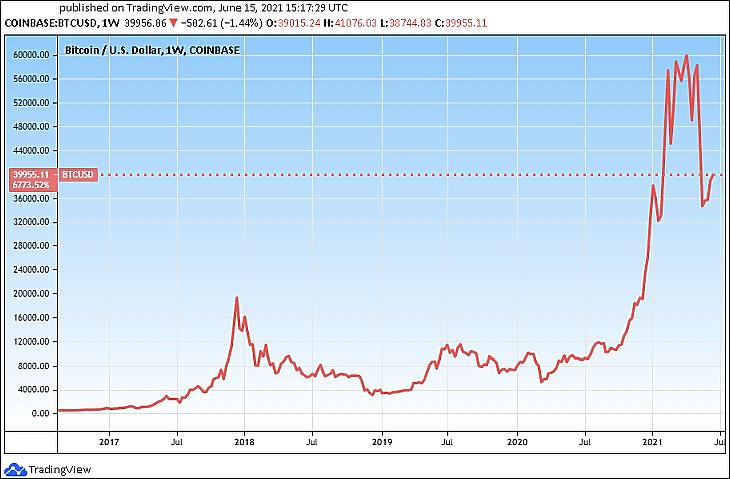

A csúcson, májusban egy bitcoin mintegy 64 500 forint volt, ez (az akkori gyengébb forint mellett) 19,35 millió forint volt. Ennek adója több mint 5,1 millió forint lenne, ami már egyes szerencsésebb befektetőket elgondolkodtatott, nem kellene-e Bécsbe vagy Münchenbe költözniük (ahol egy év tartás után a kriptodevizák adókulcsa nulla).

Még nagyobb baj, hogy ha egy befektető például egyik évben veszít egymillió forintot kriptodevizákon, a másik évben nyer – így eredménye valójában nulla –, még ki is kéne fizetnie 265 350 forintot adóban. A nyereség és a vesztespég nem állítható szemben egymással.

Mennyit kell fizetni tehát jövőre?

Jövőre, a fenti példáknál maradva, egy 19,35 millió forintos bitcoin– vagy más kriptodeviza-eladás után 5,1 helyett csak 2,9 millió forint adót kell kifizetni. Az a példabeli befektető pedig, aki először veszít, majd nyer egymilliót, nem fizet adót.

Érdemes még tudni, hogy a mostani módosító törvény 7. paragrafusába egyfajta amnesztia-szerűséget is beépítettek. A korábban be nem vallott kriptodeviza-jövedelem jövőre utólag bevallhatóvá válik az új, kedvezőbb szabályok alapján, mint 2022-es jövedelem.

"Ha a magánszemély a 2021. adóévet megelőzően kriptoeszköz átruházására, átengedésére tekintettel jövedelmet nem állapított meg,"

választhatja a szóban forgó törvénymódosítás által immár bevezetett új szabályok alkalmazását is.

Hoz valami változást a salvadori példa?

Lesz-e következménye annak, hogy a múlt héten Salvador a bitcoint törvényes fizetőeszköznek nyilvánította? Nem tudni, de lehetséges. Ha devizának tekintenének rá adózási szempontból, akkor teljesen adómentessé válhatna az esetek többségében. Az szja-törvény szerint ugyanis adómentes:

A valuta, a deviza forintra, a forint devizára, valutára, valamint a devizának, a valutának más devizára, valutára való átváltásakor keletkezett árfolyamnyereség, feltéve, hogy az átváltás nem üzletszerű tevékenység keretében történik.

Ha pedig a bitcoin adómentes, akkor de facto a többi is azzá válhat. A fentebb elmondottak szerint ugyanis a kriptodevizák egymás közötti átváltását nem adóztatják, és nehezen ellenőrizhető, ha egyáltalán. Így ha valaki más kriptodevizában nyer, könnyen átválthatná bitcoinra, mielőtt leadózná. (Hacsak nem változnak újra a jogszabályok.)

(Lásd még: 11 következménye lehet, ha a bitcoint hivatalossá nyilvánítják)

(Az eredeti törvényszöveg a Magyar Közlönyben a 106-os számban jelent meg.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.