Annak ellenére, hogy az inflációs félelmek nem enyhülnek, és a Fed is lépni készül, a részvénypiacok megnyugodtak. Az európai vezető indexek 0,6-0,8 százalékkal emelkednek, az amerikai határidős indexek még jobban, 0,8-0,9 százalékkal mennek fel.

Budapesten a BUX index is jól kezdett, majd kissé lejjebb ereszkedett, de így is 0,4 százalékos pluszban van. Az OTP újabb történelmi rekordot állított be reggel 19 250 forinton, de most csak 19 130, 0,3 százalékkal a tegnapi zárás felett. A Mol 1,2 százalékkal emelkedik, a 4iG egy százalékkal, a Richter viszont fél százalékkal süllyed.

A forint is érezhetően erősödött az utóbbi napokhoz képest, 359,20 körül jár az euró. A dollár némileg gyengül, az árupiaci termékek szinte kivétel nélkül drágulnak (különösen nagy mértékben az ipari fémek).

Az AutoWallis október 25-én elindíthatja nyilvános részvénykibocsátását, a részvény 1,6 százalékkal esik. Lásd:

Mitől nyugodtak meg a piacok?

Közzétették a Fed jegyzőkönyvét tegnap este, és talán ettől, talán mástól, de megnyugodtak a piacok. Annak ellenére, hogy a dokumentum szerint az eszközvásárlási program szűkítésének megindítása november közepén várható. A jó gyorsjelentések viszont egyértelműen javították a hangulatot. Ma a munkanélküli-kérelmek számáról jön fontos adat az USA-ban.

Az inflációs sztori azonban tovább nyomaszthatja a kedélyeket. Tegnap a vártnál magasabb amerikai pénzromlás-adat érkezett (5,4 százalék a várt 5,3-al szemben), majd pedig Kínából érkezett rossz hír.

Féljünk-e a kínai inflációtól?

Aggasztó mértékben nőttek a termelői árak szeptemberben Kínában. Az éves alapon 10,7 százalékos emelkedés magasabb, mint az elemzők által előzetesen becsült 10,5 százalék -írta a KBC Equitas.

A rekordmagas emelkedésben közrejátszhattak a magas szénárak, illetve az ebből adódó szénhiány is. A szeptemberi inflációs adat azonban pozitív meglepetést okozott, a 0,7 százalékos éves alapú fogyasztói árindex alacsonyabb, mint az elemzők által várt 0,9 százalékos adat.

Most már biztosan 100 dollár lesz az olaj

Az olaj ma is emelkedik, a Brent ismét 84 dollár felett jár. Két hír is előidézhette ezt:

- Az OPEC 2022-re növekvő kereslettel számol, ami így elérheti a járványhelyzet előtti szinteket.

- Vlagyimir Putyin orosz elnök szerint az olaj hordónkénti ára elérheti a 100 dollárt is. Bár az is hozzátette, hogy nem érdekük az elszálló ár.

A gyorsjelentési szezonban bíznak

A TSMC tajvani félvezető-gyártó remek eredményekről számolt be, ez is javíthatja a részvénypiaci hangulatot. Ennek nyomán az európai chipgyártók (ASML, AMS, BE Semiconductor) és más tech-cégek is szárnyalnak.

Tegnap megkezdődött a várva várt gyorsjelentési szezon az USA-ban, a JPMorgan a várakozásoknál is jobb számokat hozott ki. Az amerikai bank árbevétele 30,44 milliárd dollárra bővült a három hónap során, ami 640 millió dollárral haladja meg az elemzői becsléseket.

Az egy részvényre jutó profit 3,74 dollárra ugrott, ami sokkal jobb a Wall Street által várt 3,0 dolláros EPS-nél. Az árfolyam 2,6 százalékkal esett vissza tegnap – írta az Equilor Befektetési Zrt.

A Delta Airlines légitársaság és a Blackrock vagyonkezelő csoport is felülmúlta a szakemberek várakozásait.

Erdogan-dúlás a török eszközöknél

Új történelmi mélypontra süllyedt a török líra, miután Erdogan három jegybankárt is kirúgott. Az USD/TRY 9,15 körül van, az EUR/TRY 10,63. A török részvények is több mint egy százalékkal süllyednek euróban, az iShares MSCI Turkey alap sokéves mélypontok közelében tartózkodik (lásd a grafikont).

A lépés amellett, hogy erősen sérti a jegybank függetlenségét, egyértelművé teszi, hogy továbbra sem várható ésszerű és szigorú török monetáris politika, helyette újabb kamatvágás jöhet – írta az Erste Befektetési Zrt.

A brókercég szerint a lépés negatív lehet a török kitettséggel rendelkező európai bankok számára is, mint a Banco Bilbao vagy az UniCredit.

Késik a fellendülés Németországban

Egy négy német gazdaságkutató intézet által közösen készített prognózis szerint csúszni fog a gazdasági fellendülés Németországban. Az idei előrejelzésüket a korábbi, még tavasszal kiszámolt 3,7 százalékról 2,4 százalékra csökkentették. Ennek főleg két oka van, az elhúzódó koronavírus-járvány és a szállításoknál, feldolgozóipari alapanyagoknál tapasztalható szűk keresztmetszetek.

Öröm lehet az ürömben, hogy a következő évre a 3,9 százalékos becslést felemelték 4,8 százalékra.

A Fidelity szerint 100 ezer dollár lehet a bitcoin

Most, hogy a bitcoin árfolyama az utóbbi időben nagyon közelít a mindenkori csúcshoz – ma hajnalban már 58 400 dollár is volt –, felerősödtek az optimista hangok. Az átlagos kriptodeviza-rajongóktól ez érthető, de most a Fidelity International vezető makrogazdasági stratégája, Jurrien Timmer is azt mondta, hogy az első számú kriptodeviza elérheti a százezer dollárt 2023-ra. Véleményét a kereslettel és kínálattal kapcsolatos prognózisaira alapozza a SeekingAlpha szerint.

A különböző, szabályozással, tiltásokkal kapcsolatos veszélyek ellenére is emelkedni tudott a bitcoin az utóbbi hónapokban, ez jó jel – írja ugyanott egy másik elemzés. A bitcoinnál a fundamentális és technikai tényezők egyaránt felfelé mutatnak. Pénzügyi intézmények támogatását is élvezi, a kisbefektetők tömegei is vásárolják, és az inflációval kapcsolatos problémák is kedveznek neki, védelmet ígér a pénzromlás ellen. Amelyben szintén a százezer dolláros határ eléréséről beszélnek, bár onnét a szerző szerint nagyobb visszaesésre van kilátás.

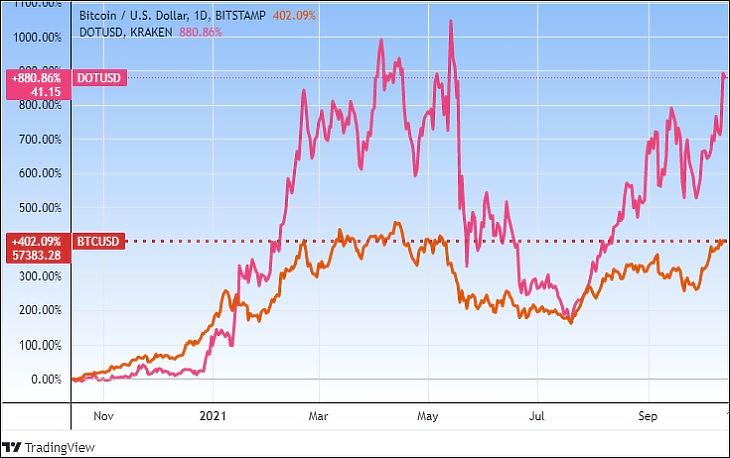

Miért ugrott ekkorát a Polkadot?

Több mint húsz százalékot ugrott a Polkadot árfolyama egy nap alatt, miután elfogadták a Motion 118 nevű előterjesztést. Ennek alapján elindulhatnak a “parachain” nevű al-blokkláncok, ehhez november 11-én tarthatják az első aukciót. A Polkadot az Ethereum egyik vetélytársa, jelenleg a nyolcadik legnagyobb kapitalizációjú blokklánc, 40,4 milliárd dolláros elméleti értékkel.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.