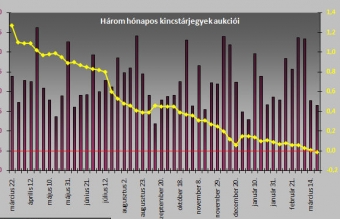

Miközben a jegybanki alapkamat 0,9 százalék, a 3 hónapos diszkontkincstárjegy hozamát sikerült lenyomni 0-ra, sőt az alá. Hogy lehetséges ez? A válasz egyszerű: a jegybank korlátozta a nála 3 hónapra elhelyezhető pénz mennyiségét, így a kereskedelmi bankok kénytelenek voltak máshol helyet keresni a szabad pénzeiknek. Kölcsönadhatják más banknak, vagy az államnak, de ha semmi megoldás nincs, odaadhatják a jegybanknak egynapos betétként – csakhogy annak kamata már mínusz 0,05 százalék jó ideje.

Nem örömében teszi

Elsőként tehát a bankok más banknak próbálnak kölcsönadni,, és ha ez elfogadható kamat mellett történik, nincs is semmi gond. Ugyanakkor ezt az egész korlátozást pont azért találta ki a jegybank, hogy a bankok közötti hitelek kamatait lenyomja, jóval mélyebbre, mint az alapkamat. Ha ott már egy adott bank nem tudja értékelhető kamat mellett kölcsönadni a pénzt, akkor megpróbálkozhat diszkontkincstárjegy vétellel. Ezt egyébként amúgy is megteszik a bankok, mert egy bizonyos mértékig még kötelező is nekik.

Itt kapunk magyarázatot arra a kérdésre, hogy miért ad valaki úgy kölcsön pénzt, hogy kevesebbet kap vissza, ahelyett, hogy kamatot kapna rá? Nos azért, mert muszáj neki, jószántából senki nem tenne ilyet. Mindazonáltal csak egyetlen század százalékkal volt 0 alatt a hozam, és kevés diszkontkincstárjegy fogyott ilyen hozam mellett, így inkább arról lehet szó, hogy az íze kedvéért vett valaki ennyiért, hogy el lehessen mondani, nosza, nálunk is van ilyen. Eleve a meghirdetett kincstárjegy mennyiségnek kevesebb, mint a felét vitték el, tehát 0 körüli szinten már tényleg csak az vesz, aki rá van kényszerülve.

A cél

Kérdés, hogy mire jó ez az egész? Mint említettük, a jegybank célja az volt, hogy a bankközi piacon szoruljanak le a kamatok, mégpedig minél közelebb a nullához. Értelemszerűen a nullához közeledve az a piac is kiszárad, tehát van egy ésszerű alsó határ, ahol a dolog még működik. A diszkontkincstárjegyek piacán pedig csak akkor működik ez, ha az államnak nem fontos eladni a papírokat. Nos, ebben az esetben nem fontos, hisz fellép egy erős piaci torzítás: a lakossági ügyfelek 2-3 százalék kamatot is kaphatnak fél-, vagy egyéves állampapírokra, miközben az intézmények ehhez nem férnek hozzá, a bankoknak pedig egyenesen kötelező elhelyezni likviditásuk egy részét, bármilyenek a feltételek.

Így az államot a lakosság boldogan finanszírozza, hisz jóval a piaci fölötti kamatot kap, máshol maximális biztonsággal nem tud ilyen hozamot elérni. A kincstár így nincs rászorulva, hogy a tényleges piacon sok pénzt gyűjtsön be, így mehet a 0 kamat és a kis mennyiségű eladás. Kétségtelen, hogy a bankközi kamatot (BUBOR) így sikerült leszorítani, ezáltal sok, ehhez kötött hitel kamata is csökken, így megvalósul a monetáris lazítás.

Utolsóként?

Végül egy kérdés merül csak fel: nem késő-e mindez. Az infláció kezd felpörögni, nem csak nálunk, hanem az eurózónában, Nagy-Britanniában és Amerikában is. Ha ez a folyamat tartós lesz, nem lehet sokáig fenntartani a kamatmentes világot (Amerika ezt már be is látta, és megkezdte a kamatemelési ciklust).

Így kénytelen lesz az EKB abbahagyni a fedezetlen kötvényvásárlást (ami ugyancsak negatív hozamokhoz vezetett), és a kamatemelést is meg kell kezdenie. Ekkor a többi európai jegybank is követni fogja, a negatív hozamok pillanatok alatt eltűnnek, és újra megjelennek az értelmezhető kamatszintek. Akkor nálunk is lezajlik ez a folyamat, a kérdés csak az, hogy mindez mikor következik be.

A Budapesti Értéktőzsde részvényindexe, a BUX 2913,21 pontos, 2,33 százalékos emelkedéssel, 127 820,56 ponton zárt szerdán.

A Budapesti Értéktőzsde részvényindexe, a BUX 2913,21 pontos, 2,33 százalékos emelkedéssel, 127 820,56 ponton zárt szerdán.