A Magyar Nemzeti Bank (MNB) a mai napon publikálta stabilitási jelentését. A dokumentum megállapítja, hogy a hazai bankrendszer likviditása és tőkehelyzete erős. A pénzügyi rendszer jövedelmezőségi kilátásai a romló portfólióminőség és magas adóterhelés miatt kedvezőtlenek, így a szektor nem támogatja hitelezéssel a gazdaság növekedését. A hazai bankrendszer jövedelemtermelő-képességének helyreállítása nagyban segítené, hogy a hitelezés és a gazdasági növekedés egymást erősítő folyamattá váljon. Ehhez bankrendszer és az állam közötti szorosabb együttműködésre van szükség - állapítja meg az MNB.

Viszik ki a pénzt, a likviditási helyzet mégis javult

A hazai bankrendszer likviditása és tőkeereje nagy mértékben javult az áprilisi Stabilitási Jelentés publikálása óta. A külföldi források kiáramlása továbbra is dinamikus, de a forint árfolyamának erősödése, a CDS-felárak csökkenése, a swapállomány mérséklődése és a mérlegösszehúzódás ezzel ellentétes hatást fejt ki, így a rendszer likviditása összességében javult. A 2012 folyamán bevezetett rövid és hosszú távú likviditási szabályok ugyancsak a bankrendszer mérlegének finanszírozási szerkezetét javítják. Az anyabankok eddigi tőkeinjekciója ellensúlyozta a veszteségeket, sőt, az elmúlt időszakban végrehajtott tőkeemelések eredményeképpen a hazai bankrendszer tőkemegfelelése javulni tudott. A bankrendszer jövedelmezősége ugyanakkor alacsony, több bank évek óta veszteséges, a szektor belső tőkeakkumulációja gyenge.

Hitel nélkül: tovább mélyül a recesszió

| A szűkülő hitelezés miatt felértékelődött a kockázati tőke szerepe, de nem ez az egyetlen módja annak, hogy forrást szerezzenek a hazai cégek. Hát akkor mi? Eláruljuk >>> |

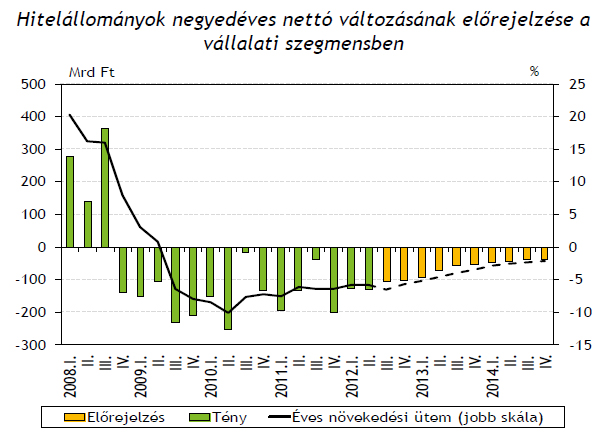

A pénzügyi rendszer megfelelő működésének azonban a bankok likviditása és tőkéjének sokkellenálló-képessége csak egyik előfeltétele. A gazdaság fejlődéséhez arra is szükség van, hogy a bankrendszer hitelezéssel támogassa azt. A pénzügyi rendszer az alacsony jövedelmezőségi kilátások és a jövőbeli kockázatok miatt jelenleg csak nagyon korlátozottan tölti be hitelezési funkcióját. Bár a bankok hitelezési képességét mérő mutatók nem jeleznek problémát, az alacsony hitelezési hajlandóság következtében a vállalati hitelállomány visszaesése tovább mélyíti a recessziót.

Nemcsak a különadó miatt szenvednek

A hitelezési hajlandóság javulását több tényező akadályozza. A bankrendszer számára jelentős problémát jelent az eurozóna adósságválságának elhúzódása és a hazai gazdasági kilátások romlása. A konjunkturális bizonytalanság csökkenti a vállalatok hitelvisszafizetési képességét, melyre a bankok óvatos hitelezési politikával reagálnak. Ezen túl a bankrendszer az újonnan képződő nemteljesítő hitelek miatt növekvő hitelezési veszteséget kénytelen elszámolni. A gyors portfólióromlás és a lassú portfóliótisztítás miatt emelkedő nemteljesítő hitel arány egyúttal növeli az elvárható értékvesztéssel való fedezettségi arányt is, ugyanis a mögöttes fedezetek tömeges értékesítése egyre jelentősebb piaci áresést indukálhat. Emiatt a szektor a jövőben nemcsak az újonnan nemteljesítővé váló, hanem a már meglévő hitelek mögé is növekvő értékvesztés-képzésre kényszerülhet. Végül, de nem utolsósorban a bankadó és a tranzakciós illeték is jelentős terheket jelent a szektor számára, ami ugyancsak rontja a jövedelemkilátásokat.

Ha a bankoknak jobbam menne, nekünk is?

Az alacsony jövedelmezőség és a jövőbeli kockázatok erősítik a bankrendszer prociklikus viselkedését, ami az új kihelyezéseket és a fennálló állományt egyaránt érintik. Az új hitelezésben a jegybank elemzői nem várnak fordulatot a következő két évben, ami a hitelállomány további tartós csökkenését jelenti. A hazai bankrendszer főként a kamatmarzs, és kisebb mértékben a díjak emelésével részben képes ellensúlyozni a növekvő veszteségeket. A növekvő kamatmarzs viszont magasabb adósságterhet jelent a most még teljesítő ügyfeleknek, ami visszahatva a portfólióminőségére rontja azt, valamint kisebb fogyasztást és gazdasági növekedést eredményez.

Mindezek miatt a gazdasági növekedés szempontjából kulcsfontosságú a hazai bankrendszer jövedelemtermelő-képességének helyreállítása és a hitelezés beindítása. Ehhez szükség van a bankrendszer és az állam közötti szorosabb együttműködésre. A jogszabályalkotók, a felügyeleti hatóságok és a pénzügyi szektor szereplőinek bevonásával szükséges lenne áttekinteni a hatékony portfóliókezelést akadályozó jogszabályi és technikai tényezőket, különös tekintettel a felszámolási szabályokra.

A bankoknak törekedniük kell a nemteljesítő hitelek mérlegből való minél gyorsabb kitisztítására, az adósok problémájának hatékony kezelésére és a szigorú hitelkínálati korlátok lebontására a vállalati szegmensben. Az állam a bankrendszer adóterheinek csökkentésével és a szabályozói környezet kiszámíthatóságának javításával támogathatja a hitelezés fellendülését.

Egy, az EU/IMF megállapodáshoz kapcsolódó anyabanki kötelezettségvállalás a forráskivonás lassítása iránt ugyancsak kedvezően hatna a hazai hitelezési folyamatokra.

Mínuszban nyitottak az amerikai értékpapírpiacok hétfőn.

Mínuszban nyitottak az amerikai értékpapírpiacok hétfőn.