Ez a két jellemzője azonban részben magyarázattal is szolgál a tartósságára. A bikapiac csak akkor fullad ki, amikor az utolsó vevő is eltűnt a színről, de még mindig rengeteg szabad készpénz vár elköltésre. Most nem tapasztaljuk a korábbi piaci tetőpontokra jellemző „részvénykultuszt” vagy FOMO- (Fear Of Missing Out) effektust, amikor a befektetők attól félnek, hogy kimaradnak valamiből. A piaci fejleményeket a jövedelmek növekedése magyarázza – írja elemzésében a Fidelity.

A bikapiac még működik, de kissé feszült

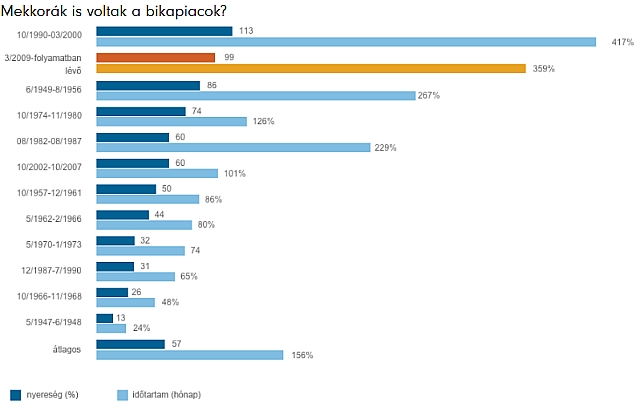

A bikapiac egyelőre zavartalanul működik, de a befektetőket már kezdi izgatni, hogy mikor és hogyan lesz majd vége. A félelmek jogosak, hiszen a jelenlegi ciklus már nagyon régóta tart. 2009 márciusa óta 99 hónap telt el, így ez a háború óta már így is a második leghosszabb bikapiac.

A részvények árfolyamát visszatartó nehézségek közül jó néhányat sikerült elhárítani, és a piacok is jelentős mértékben korrigáltak is. Bár még nem értük el a ciklus csúcsát, a befektetőknek el kell kezdeniük felkészülni arra, hogy a következő 12-18 hónapban erre is sor kerülhet.

Mekkorák is voltak a bikapiacok?

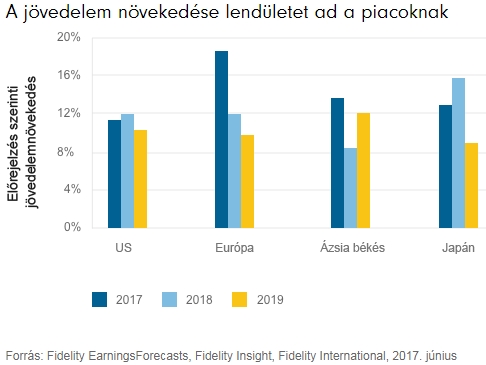

A jövedelem növekedése lendületet ad a részvénypiacoknak. A Fidelity úgy látja, hogy az értékeltségek nem szakadnak el olyan problémás mértékben a jövedelmektől, mint amennyire a korábbi piaci csúcspontok, például a 2001-es dotcom-buborék idején tették.

Most, hogy a politikai aggodalmak enyhültek kissé, mind a gazdasági, mind a jövedelemnövekedés szempontjából jön jól a catch-up- (felzárkózási) effektus, főleg Európának. Itt egyértelműen pozitívan alakulnak a jövedelemkorrekciók, olyannyira, hogy öt éve nem voltak ennyire pozitívak – a jövedelemre és a jövedelem növekedésére vonatkozó becslések megelőzik az USA-val kapcsolatos előrejelzéseket is.

Kína és az infláció – ezt a két tényezőt kell leginkább figyelemmel kísérni

Az USA inflációja három egymást követő hónapban szokatlanul alacsony volt, de ez nem akadályozta meg a Fedet abban, hogy a júniusi ülésén feljebb srófolja az alapkamatot. Yellen elnökasszony szerint az inflációs gyengeség átmeneti jellegű lesz csupán. Ha tartós lenne, az már az USA gazdasági stabilitásával kapcsolatos kérdéseket is felvetne, ezért az ország gazdaságának állapotát és az inflációs adatokat szoros figyelemmel fogjuk kísérni.

Mindeközben Kína egyes gazdasági ágak lehűtésével és a pénzügyi élet átláthatóbbá tételével van elfoglalva. Látjuk, hogy szigorodnak a jogszabályok és a banki szféra pénzügyi feltételei, emellett lelassult a hitelállomány emelkedése. A GDP-növekedés kb. 6,5 százalékra mérséklődött, de a befektetőknek kézzel fogható bizonyíték kell majd arról, hogy valóban sikerült elkerülni a kemény landolást.

Részvények

Továbbra is a részvények számítanak a legvonzóbb eszköztípusnak, ebből adódóan most már a ciklusnak abban a szakaszában járunk, amikor az dönt, hogy ki mer később fékezni. Az üzleti körülmények változatlanul kedvezőek, ami lehetővé teszi a vállalatok számára a jövedelmük növelését.

A magasabb jövedelem akár 7-9 százalékos teljes hozamot is elérhetővé tehet, de az is elvárás, hogy a volatilitás alacsony maradjon. Ha nőni kezd, akkor ezek a hozamok nem ellensúlyozzák a kockázatot. Ezzel együtt nem sok minden van, ami megállíthatná a jelenlegi bikapiaci trendet.

Ami a globális részvényszektorokat illeti, továbbra is az innovatív területeket, például a technológiai, (USA-beli és japán) távközlési részvényeket, valamint az egészségügyet részesítjük előnyben. Negatívan ítéljük meg az ingatlanokat, a közműszolgáltatókat és a nem alapvető fogyasztási cikkeket.

Kötvényjellegű befektetések

A Trump által kiváltott reflációs hatásokhoz kapcsolódó várakozások teljesen elültek. Most, hogy a gyenge infláció hatására alapkamat-emelést hajtott végre, aFed jelenleg egyértelműen a görbe előtt jár. A kötvénypiacok fő mozgatórugói a jegybanki politika, a kínai fejlemények és az infláció alakulása lesznek. Európa kontinentális részénenyhül a politikai bizonytalanság, és kezd ismét az Egyesült Királysághoz kapcsolódóan előtérbe kerülni. A hivatalos Brexit-tárgyalások várhatóan rányomják majd a bélyegüket aszigetország államkötvényeinek piacára.

Alternatívák

Az árupiacokkal kapcsolatban kevésbé vagyunk derűlátóak, mivel globális növekedési mutatónk szerint gyengébb teljesítményt nyújtanak - írja a Fidelity. Fémek helyett inkább az energiahordozókban vállalnak kitettséget. A fizikai ingatlanok továbbra is vonzó befektetésnek számítanak, mivel a jövedelemtermelés mellett az inflációval szemben is nyújtanak bizonyos mértékű védelmet.

Az infrastrukturális papírok értékeltségei kissé túlzóak, de ennek ellenére hasznosnak számítanak, mivel diverzifikált, egymástól független hozamforrásokat kínálnak. Lebegő árfolyamuk miatt a hiteleknek minden esélyük megvan arra, hogy a magas hozamú kötvényeknél jobb teljesítményt nyújtsanak, és azoknál jobb védekezési lehetőséget is kínálnak, mivel a tőkeszerkezeten belül magasabb pozíciót foglalnak el.