Amikor egy Hong Kong-i bíróság a napokban elrendelte a hatalmas kínai ingatlanfejlesztő, az Evergrande likvidálását, felújultak a viták a kínai gazdaság állapotáról és esetleges zavarainak tovaterjedő hatásairól.

A konkrét ügy mindenképpen izgalmas, hiszen a világ legnagyobb vállalati adósáról van szó: a mintegy 300 milliárd amerikai dollárnyi összeg egy nagy országnak is sok lenne. Az ilyen összevetés persze félrevezető, hiszen magánszektorbeli adósságról van szó, amellyel szemben elvben piacképes aktívák állnak – majd kiderül, azok mit is érnek. Nagy kérdés, hogy a lakásukra váró ügyfelek, akik előlegekkel hozzájárultak a monstrum cég finanszírozásához, mennyit és mikor látnak vissza a pénzükből, vagy valamilyen új konstrukcióban miként jutnak lakáshoz. Százezrek haragja politikai súlyt is képvisel, még ha a kínai rezsim kemény kontroll alatt is tartja az emberek életét, véleménynyilvánítási lehetőségeit.

De mások is a pénzükre várnak. A cég – és ez a pénzügyi elemzők megfigyelése szerint elég általános a kínai gazdaságban – nagy tőkeáttétellel működött, holott az Evergrande nem pénzintézet, amely elvileg szoros állami, jegybanki felügyelet alatt állna. Így viszont a rengeteg idegen tőke bevonása szokatlan és kockázatos gyakorlat. Üzleti modellje csak a lakásárak folyamatos és gyors növekedése mellett működőképes, és akkor is időszakos likviditási gondokkal. Az ingatlanboom megtorpanásakor aztán az ilyen cég inszolvenssé válhat – ez majd ebben az esetben hamar kiderül.

Erről könnyen eszünkbe jut, hogy mi történt az amerikai jelzálogpiacon 2007-2008-ban, ahol szintén az ingatlanbuborék fűtötte a konjunktúrát, majd a kipukkanása súlyos válságot idézett elő. De közelebbről: az ír, spanyol gazdaságban is nagy pénzügyi aránytalanságok fejlődtek ki abban az időben, és vezettek 2008 után gazdasági és pénzügyi válsághoz. Még közelebb jőve: a devizahitelezéssel megtámogatott magyar gazdaságot is túlfűtötte az ingatlanfejlesztés, lakásépítkezés, hogy aztán az Amerikából kiinduló korrekció mély válságot idézzen elő 2008 őszétől.

A kínai fejlődési pályáról tudható, hogy régóta igen nagy felhalmozási ráta mellett működik, így a beruházási javak szektora, az építőipar, az ingatlanszektor nemzetgazdasági súlya nagy. Az ügyletek mögött intenzív banki és bankon kívüli hitelezés áll. A kínai államadósság nemzetközi összevetésben nem óriási, de a nem-állami szektoroké igencsak: arányában jóval meghaladja az amerikai magánszektor eladósodási rátáját a GDP százalékában.

Ezért is különösen izgalmas, hogy az Evergrande kínai és külföldi hitelezőinek, a kötvény-tulajdonosoknak vajon mennyi jut a felszámolási folyamat végén. Eleve érdekes, hogy a felszámolási eljárást a még mindig sok fontos szempontból külön világnak számító volt brit gyarmaton indították el, és nem valahol máshol a Kínai Népköztársaságban: a sok évtizede tartó kommunista uralom nem túl jó előélet a professzionális üzleti konfliktusfeloldó intézmények kialakulásához és hatékony működtetéséhez.

Amíg tart a növekedés, mégpedig a fejlett világban megszokott dinamika háromszorosával, a csőd- és felszámolási intézményrendszer hatásfoka nem annyira lényeges, mint az érettebb szakaszban. Mint jelenleg.

A külföldi kötvénytulajdonosok most nyilván izgatottan várják, hogy mi lesz a követelésük sorsa. Sajnálni őket nincs okunk, nagy vagyonvesztés esetén sem, hiszen az adott cég és az egész kínai ingatlanágazat kockázatossága ismeretes volt korábban is. A cég már 2021-ben bajba jutott, de akkor valahogy sikerült továbblendülnie, a külföldi befektetési alapok és bankok pedig visszatértek a vonzó kamatmarzsokat látva.

Az viszont, hogy a nem-kínai szereplők milyen elbánásban részesülnek ilyen konfliktusos helyzetben, általánosabb érvényű kérdés. Most különösen, amikor a külföldi tőkeállomány nemcsak, hogy nem növekszik Kínában, hanem egyenesen csökken.

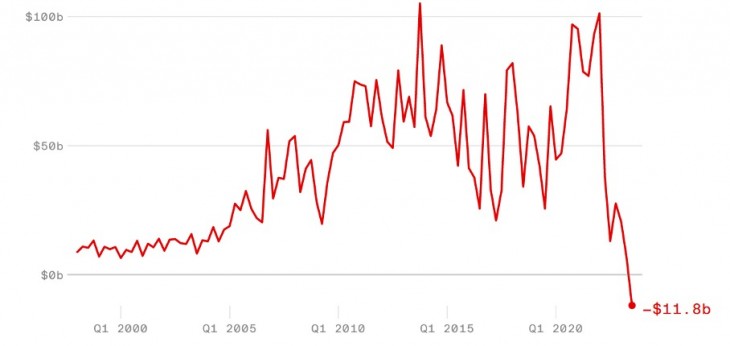

A külföldi működőtőke (FDI) állományának változása Kínában (milliárd dollárban)

Miként a tőkebeáramlásnak sok oka lehet, a tőkeállomány csökkenésének is, kezdve azzal, hogy a kínai növekedési ütem mérsékeltebb, mint korábban. Ez akkor is igaz, ha a fejlett országok adataihoz képest még mindig jól mutat.

Megnőtt azonban az országkockázat is. A Hszi Csin-ping vezette Kínában a külföldi befektetők által érzékelt klíma nagyon más, mint volt a korábbi időkben, amikor a Népköztársaság a globalizáció által nyújtott kereskedelmi, pénzügyi lehetőségek kihasználására törekedve igyekezett eleget tenni a nemzetközi játékszabályoknak. Ez azonban már a múlt. Sőt ahogy a kínai vezetés a Covid-ügyet kezelte, mind belső viszonyaiban, mind a külvilággal kapcsolatosan, növelte a befektetői aggályokat.

Nemcsak Kína-ügy ez; bizony a szabadkereskedelmi ideától egyre messzebb került az egész világ. Az Egyesült Államok kormányzata, különösen Trump elnöksége alatt, vámokkal és a befektetési eljárások szigorításával, valamint verbálisan egyre barátságtalanabb viszonyba került Kínával. Az új-protekcionizmus azonban Biden elnöksége alatt is folytatódott, legfeljebb visszafogottabb kommunikációs stílusban. Ebben az új világhangulatban nem meglepő, ha a hatalmas kínai piacot addig sóvár szemekkel néző nyugati nagybefektetők és óriásvállalatok most sokkal óvatosabbak a belépéssel és a bentmaradással.

De vajon nem fogja-e vissza a külfölditőkeállomány-csökkenés, cégek sorának máshova települése a kínai gazdaság növekedési ütemét? Inkább fordított az összefüggés: a mostanra elért fejlettségi (és bérköltségi!) szinten eleve lassabb a külföldi tőkebeáramlási ütem, mint tíz vagy húsz éve, hiszen ez a mostani piac nem kínál a korábbihoz mérhető lehetőségeket. Ehhez jön a Hszi Csing-pin nevéhez köthető politikai kurzus. Együttes hatásukra lényegében szükségszerűen mérséklődik a külfölditőke-tulajdonosok érdeklődése, és sok nyugati cég, de nem amerikai háttérrel, nem újítja meg termelő jelenlétét.

Itt azonban többről van szó, mint a kínai gazdaság körüli régebbi és legújabb gondok felszínre kerüléséről. Globális jelentőségre is szert tehet, hiszen eddig Kína növekedési lendülete sokat hozzáadott a világgazdaság egészének a dinamikájához. Növekvő árukivitele az előnyös árai mellett (sokak vádjai szerint: dömpingárak révén) mérsékelte a világinflációt a késztermékek piacán. Másfelől saját anyag- és energiaimportja felfele vitte a globális nyersanyagárakat. Ütemesés vagy különösen gazdasági visszaesés egy ekkora gazdasági szereplő esetében felkavarná az áruk világkereskedelmét, súlyosan érintené a globális konjunktúrát.

Érdekes ebben a vonatkozásban a legfrissebb, 2024. január végi IMF-jelentés a világgazdasági kilátásokról (World Economic Outlook Update ). Eszerint a kínai gazdaság viszonylag jól fog teljesíteni 2024-ben és a rákövetkező években – legalábbis most egy árnyalattal optimistább a Valutaalap prognózist készítő apparátusa, mint néhány hónapja.

Az általános kép nem sokat változott az IMF tavaly őszi előrejelzéséhez képest, holott a világban felléptek újabb zavaró és kockázati tényezők is, mint a Hamász támadása utáni veszélyes politikai helyzet, a kereskedelmi útvonalak megnövekvő kockázatai. Ez utóbbiak különösen kritikusan érintik a nagy exportőröket (mint Kína), és ugyanúgy az importőröket – Európa mindkét vonatkozásban ki van téve a megnőtt rizikóknak, többletköltségeknek.

Ezzel együtt a világ outputja az IMF elemzői szerint elfogadhatóan alakul – noha a megelőző két évtizedben regisztrált csaknem 4 százalékos ütem alatt. 2023 a fejlett világban az átmeneti inflációs hullámmal, Európában az orosz inváziót követő többletköltségekkel és bizonytalanságokkal együtt ütemeséssel járt, de a recessziót a legtöbb ország elkerülte. (Németország kivétel, és minden bizonnyal a Központi Statisztikai Hivatal is hamarosan negatív előjelű 2023-as magyar GDP-indexszel áll elő).

Kína esetében viszont a valutaalapi előrejelzők csak némi ütemcsökkenést valószínűsítenek 2024-re és 2025-re. Egyáltalán nem lettek pesszimistábbak az ősz óta. Ugyanakkor a szöveges elemzés utal arra, hogy a kínai pénzügyi rendszerben és az ingatlanszektorban felgyülemlett gondok megoldásra várnak; ha a hatóságok hatékony megoldásokat találnak, akkor ez a növekedési ütem tartható. Ha nem…

A kínai viszonyok közeli ismerete nélkül is valószínűsíthető, hogy az immár közepes átlagfejlettséget elérő fél-kontinensnyi ország további gazdasági dinamikája, modernizációja beleütközhet a kommunista ideológiájú egypártrendszerbe. Talán továbbra is jórészt érvényesül az elv, hogy a hatalmi struktúra mindaddig szavatolja az üzleti működés piaci elvének érvényesítését, amíg az nem érinti a kommunista párt egyeduralmát. Csakhogy a korábbi mandátum-limittől megszabaduló („örökös”?) Hszi elnök politikája egyre szorosabb állami kontrolt valósít meg, miközben a változó világhoz való üzleti alkalmazkodás nagyobb üzleti autonómiát igényelne.

Hogy ez az ellentmondás hogyan, miként és mikor oldódik fel, vagy milyen mozgásformát ölt, az a következő időszak egyik nagy talánya. Ebben az Evergrande ügyének további alakulása nyújthat némi kapaszkodót. Addig is a makrogazdasági elemzők a száraz tényadatok alapján elkészítik a maguk kivetítéseit, jól tudva természetesen, hogy az élet rendre képes új fordulatokat venni.

A Benchmark rovat cikkei itt olvashatók el.

Évi 70 és 80 millió dollár közötti pénzt keres.

Évi 70 és 80 millió dollár közötti pénzt keres.