Vannak szinte már örök dilemmák a befektetési világban. Az egyik ilyen, hogy forintban vagy devizában takarítsunk meg. Ennek eldöntéséhez szeretnénk segítséget nyújtani egy számítással. Ezzel azt kalkuláltuk ki, hogy a Prémium állampapír (PMÁP) és egy évi három százalékos kamatú euróbefektetés (például hasonló az EMÁP-hoz) hozama hogyan alakulna a következő három évben.

Óriási forintgyengülés kellene

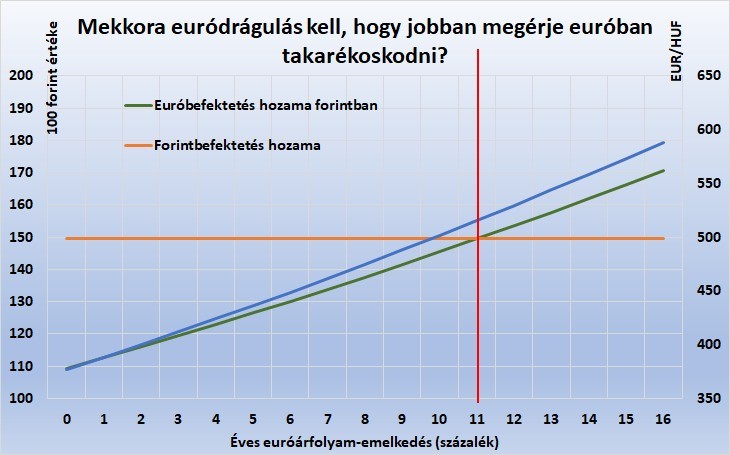

Kezdjük az eredménnyel. Eszerint mintegy 11,3 százalékos éves átlagos euródrágulás kellene ahhoz, hogy az euróbefektetés jobban megérje, mint a forintos. Ez pedig három év múlva majdnem pontosan 520 forintos euróárfolyamot kívánna meg.

Három fő tényező van, ami ezt befolyásolja. A forintbefektetések forinthozama, az euróbefektetésünk euróhozama és az euró/forint árfolyam. Mivel az euró hozama (kamata) biztosan jóval kisebb lesz a forinténál, a forintnak gyengülnie kell, hogy megérje euróban takarékoskodnunk.

Ennyi a forint átlagos leértékelődése

A PMÁP kamatát ismertnek vettük, az első évben a jelenlegi 16 százaléknak. A másodikban a 2023-as elemzői inflációs becslések alapján 19,5-nek, a harmadikban pedig nyolcnak. (Azt feltételezve, hogy tényleg sikerül az inflációt érezhetően évi tíz százalék alá szorítani, ahogy a politikusok fogadkoznak.) Persze ezekben az értékekben is van egy csomó bizonytalanság, főleg a harmadik éviben.

A változó érték itt az euró/forint árfolyam, amely a múltban alapvetően emelkedett, azaz a forint gyengült. Ha éves átlagos forintárfolyamot számolunk, akkor az utóbbi tíz naptári évben átlagosan 3,1 százalékkal. De ezen belül volt olyan év, amikor 8-9 százalékkal is, máskor meg alig-alig, ahogy az ábrán látjuk.

Ennyit jelent a forint magas kamatkülönbözete

Ezekkel a feltételezésekkel alakult ki azután a következő ábrán látható eredmény. A narancsszínű vízszintes vonal azt jelzi, hogy a fent vázolt feltételekkel mekkora hozamot érnénk el 100 forintra vetítve a Prémium Magyar Állampapírral. Ez közel 50 százalék lenne három év alatt. A zöld vonal azt mutatja, hogy ha 100 forintot euróba fektetnénk évi három százalékos kamatra, akkor az – a végén megint forintra visszaszámolva – mennyit hozott volna.

Attól függően, hogy mennyire értékelődik le a forint, ez lehet több és kevesebb is. Ha egyáltalán nincs forintleértékelődés, akkor kevesebb mint tíz százalék egy ilyen befektetés hozama a három év alatt összesen. Évi három százalékos euróár-emelkedésnél közel húsz százalék az érték, évi hat százalékos euródrágulásnál pedig 30 százalék. De ez sem elég.

Lesz 500 forint az euró?

Ahhoz, hogy az euróbefektetés hozama utolérje a forintbefektetését, a függőleges piros vonallal jelölt pontba kellene eljutni, ami csak mintegy évi 11,3 százalékos euródrágulással érhető el. A jobboldali tengely és a kék vonal segítségével olvasható le, hogy ez mintegy 520 forintos eurót jelent.

Nem tűnik túlságosan valószínűnek, hogy ezt a Magyar Nemzeti Bank (MNB) és a magyar kormány kívánatos állapotnak tartaná. Az utóbbi 10-15 évben is inkább csak lassú, fokozatos forintgyengülést próbáltak megvalósítani, távolról sem ilyen nagy mértékűt.

A reálhozam a fontos

Persze lehetséges, hogy valamilyen nagyobb nemzetközi felfordulás, hatalmas válság vagy háború miatt ilyen mértékben leértékelődjék a forint, de ez jelenlegi információink szerint eléggé extrém szcenárió.

Valójában a magyar átlagembereknek a forintinfláció meghaladása a fontos a befektetéseiknél. Vagyis a pénzük reálértékének megőrzése. Ha feltételezzük, hogy az infláció számítása sem feltétlenül precíz, és mindenki fogyasztói korsara más és más, akkor pedig az a kívánatos, hogy minél jobban, minél több százalékponttal sikerüljön meghaladni az inflációt. Ehhez jelenleg legközelebb a hétéves inflációkövető kötvény visz minket.

Meddig emelkednek még a hozamok?

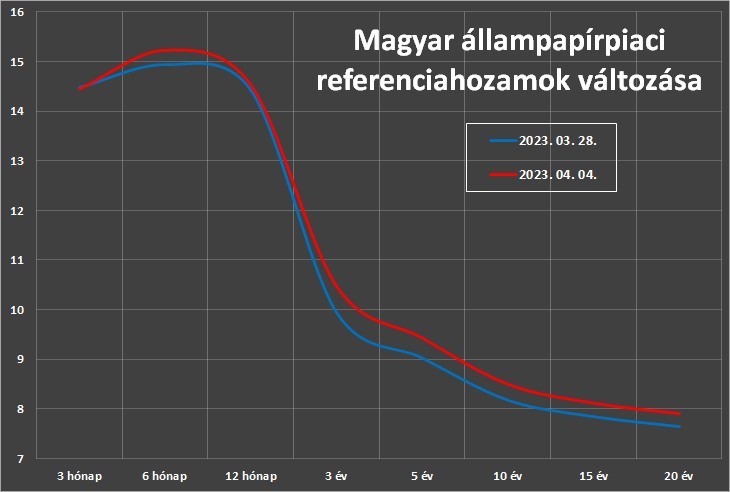

Annak ellenére, hogy jó volt a hangulat a részvénypiacokon és a forint is erősödött, az utóbbi egy hétben megint tovább emelkedtek a magyar állampapírpiaci referenciahozamok. A hat hónapos mutató már 15,22 százalék volt kedden, de minden futamidőnél volt kisebb-nagyobb emelkedés a legrövidebb, a három hónapos kivételével.

Hogy ez mennyire nemzetközi tényezőknek köszönhető és mennyire a hazai kamatvárakozásoknak, inflációs várakozásoknak, azt nehéz eldönteni. Lehet az MNB múlt heti ülésének utóhatása is, ahol a bankok bankja eléggé szigorú hangot ütött meg. Valamivel tovább maradhatnak magasan a magyar kamatok, mint az elemzők eddig becsülték.

Megint új PMÁP-ot kínálnak

Március 27-től a Prémium Magyar Állampapír (PMÁP) új, 2030/J jelzésű sorozatát kínálja az állam, miután a jelek szerint az előző (a 2030/I) elfogyott. A 2030/J is majdnem pontosan hétéves futamidejű, az inflációt követő kamatozású, és az első évben a kamata évi 16 százalék. Nem tér el elődjétől semmilyen lényegesebb paraméterében.

Kisebb különbség, hogy nagyobb a késleltetés az infláció követésében, mint az elődjénél. Az év vége és a kamatforduló között ugyanis mintegy egy hónappal több fog eltelni, miután február 20. helyett március 20-án lesz a kamatfizetése. Szokás szerint a Magyar Államkincstár, a Magyar Posta és egyes bankok hálózatában kapható, illetve persze online.

Ne számíts az államra, mert arra nem lehet

Nyugdíjra takarékoskodni márpedig muszáj – az USA-ban is. Sokan részvények és kötvények mellett ingatlant is tartanak, mert a bérleti díjak nagyjából követni szokták az inflációt.

Ne kelljen időskorban az államra számítani – mert nem lehet rá számítani – írja a Holdblog.

Általános szabály, hogy húsz évnyi megélhetésre elegendő félretett vagyonnal igyekeznek az emberek nyugdíjba menni, ami jó esetben egymillió dollár az ottani árszínvonal mellett. Aki ezt nem tudja megvalósítani, annak vissza kell vágnia a kiadásait, szerényebben kell élnie. (Állami nyugdíj nincs – a szerk.)

Kihez ne forduljunk állampapír-tanácsért?

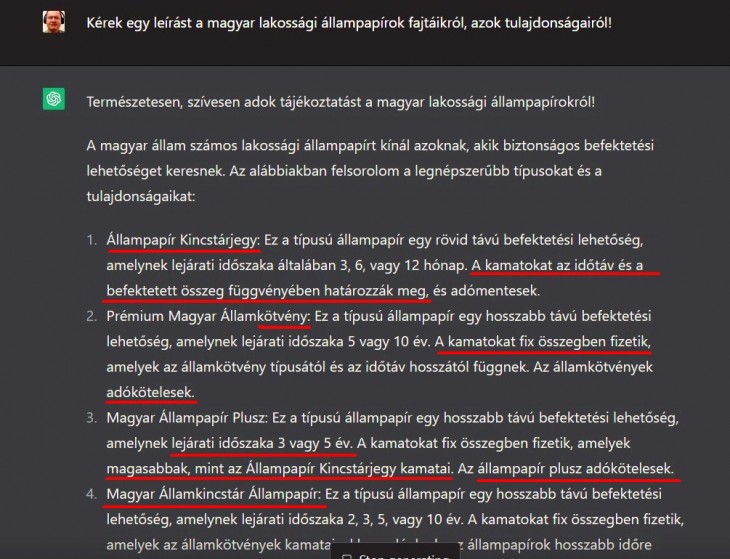

Hát a ChatGPT-hez. A nagy port felkavart mesterségesintelligencia-rendszer egészen rossznak bizonyult abban, hogy a magyar lakossági állampapírokról felvilágosítást adjon. Még az értékpapírok nevét sem tudta rendesen, és alapvető tulajdonságaikban is tévedett. Pirossal húztuk alá a hibákat:

Állampapírpiaci alapismereteket inkább a cikk végén linkelt forrásokból lehet érdemes szerezni.

Rendszeres heti kötvénypiaci sorozatunk előző részei:

Magyar állampapírba fektetni nem kell félnetek jó lesz

Ezzel lehet évi 15 százalékos hozamot kapni

Magyar eurókötvényt vegyünk, vagy osztrákot?

Már majdnem 15 százalékot fizetnek a pénzünkre

Állampapírpiaci alapismeretek:

Apu, tulajdonképpen mi az az állampapír?

Apu, akkor most biztonságban vannak az állampapírjaim, részvényeim?

Állampapír-kisokos – te szívesen adakozol a kormánynak, vagy inkább kapnál tőle?

(A lakossági állampapírok aktuális kamatát itt lehet megnézni, a többié pedig itt kérdezhető le. Az Államkincstár kötvényvásárlási és eladási árai pedig itt vannak.)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Elmondta a szakértő mire van szükség ehhez.

Elmondta a szakértő mire van szükség ehhez.