Az utóbbi másfél évben alaposan felmentek a kamatok Magyarországon, és az olcsó, netán gyakorlatilag ingyenes források, hitelek kora elmúlt. Így nem meglepő, hogy bár a betéti kamatok még messze elmaradnak akár az alapkamattól (ami 13 százalék), akár az éves inflációtól (21,1 százalék legutóbb), kötvényekkel már igencsak versenyezni kezdtek a pénzintézetek. Egymással is, az állampapírokkal is.

A Raiffeisen Bank, az Erste Bank és az OTP Bank kínálatában néztünk szét, és azt találtuk, hogy a látszólag állampapír-szintű kamatok csalókák lehetnek. A kamatot nem elég mérlegelni, más szempontok is vannak.

Sűrűn van kötvényjegyzés az Erste Banknál

Havonta pár alkalommal is volt mostanában jegyzés az Erste Banknál az Erste Market szerint. A legtöbb értékpapírt az Erste Group Bank AG, tehát az ausztriai anyavállalat bocsátotta ki, többféle devizában.

A legutóbb kínált sorozat forintban kerek húsz százalék kamatot fizet – de másfél évre, és ez nem éves szintű, nem kamatos kamattal értendő. Így aztán lejáratig a valódi hozam (az egységesített értékpapír-hozam - ehm) 12,91 százalék volt. Hasonló, 2024 júniusában lejáró fix kamatozású állampapírt jelenleg (2024/B-t) 11,61 százalékos hozammal lehet kapni az Államkincstárban. (De az utóbbi hetekben volt ez magasabb is, a fix kamatú állampapírok hozama el-elérte az évi 13 százalékot is.)

Hogy áll kötvényed a Bécsi Tőzsdén?

Érdekesség, hogy a kötvényt a Bécsi Tőzsdére is bevezetik. Hátránya pedig, hogy a részletesebb kibocsátási információk – amelyeket jellemzően amúgy sem olvassák el a kisbefektetők – angolul vannak.

Elvileg előnyöket és hátrányokat is hordozhat, hogy az értékpapír az osztrák jog alá tartozik. (Az Erste-csoport ezen kívül úgynevezett struktúrált – részvényekhez vagy más piaci mutatókhoz kötött kamatú – kötvényeket is bocsát ki, de ezekkel most nem foglalkozunk.)

Három új kötvény a Raiffeisennél

Mintegy hét év után újra kötvényprogramot indított a Raiffeisen Bank 2022-2023-ra, amelynek keretében eddig három fixről változó kamatozásra átváltó kötvény kibocsátásáról tudni. A forintos kötvény az első két évben évi 13,50% fix kamatot fizet, és amennyiben a kibocsátó nem él a visszahívási jogával, az utolsó évben a három hónapos Bubor (bankközi hitelkamatláb) felett fizet 0,5 százalékot. (Raiffeisen HUF Szenior Elsőbbségi Visszahívható 2025/1 Kötvény.)

Az államkötvények és a bank papírjai között azon túl, hogy a banki papír rövidebb futamidejű, alapvetően az a különbség, hogy míg az állampapírok a teljes futamidő alatt vagy fix, vagy változó kamatozásúak, addig a banki kötvény az első két évben fix kamatot fizet. Amennyiben a kibocsátó nem él a visszahívási jogával, az utolsó évben vált át Buborhoz kötött kamatozásra, amely esetében az említett, elsősorban intézményi befektetőknek szánt állampapíroktól eltérően a 3 havi Bubor felett fél százalékos kamatprémiumot is fizet.

A 13,5 százalékos kamat meghaladja az összes jelenleg kapható lakossági állampapír indulókamatát, ami a Bónusznál (BMÁP) 11,32, a Prémiumnál (PMÁP) 11,75 százalék.

Pénzes ügyfeleknek szánják

A vásárlás minimuma ötmillió forint, és kizárólag prémium, privátbanki vagy más pénzesebb ügyfelek vásárolhatják. Ám a kockázatbeli különbségek is nagyok, amikre még visszatérünk.

A Raiffeisen eurós kötvénye az első három évben fixen évi 4,50 százalékos kamatot fizet, és amennyiben a kibocsátó nem él a visszahívási jogával, az utolsó évben a három hónapos EURIBOR kamatláb felett másfél százalékpont a kamat. A dolláros pedig az első két évben fixen évi 6,5 százalékot, és amennyiben a kibocsátó nem él a visszahívási jogával, a harmadik évben a SOFR-kamatlábon túl 1,85 százalék jár. A minimális vételi mennyiség ezeknél sem alacsony, tízezer euró, illetve 12 ezer dollár.

Fix 15 százalék az OTP-nél

Az OTP Bank 2022-2023-as kötvényprogramjában értékpapírok hosszú sorát látjuk, a Budapesti Értéktőzsdén is az OTP-s kötvények listája a leghosszabb. A papírok egy része azonban intézményeknek, külföldi befektetőknek való. A belföldi kibocsátások listájáról kiderül, hogy a pénzintézet 2019-től 2022 márciusáig főleg forintos diszontkötvényeket bocsátott ki.

Azután most novemberben egy hároméves, évi 15 százalékos kamatozású értékpapírt dobott piacra, közel 26 milliárd forint értékben. Ez jóval több, mint a korábban értékesített kötvénysorozatok, amihez a piacon magasnak számító kamat is hozzájárulhatott. Az OTP HUF 2025/I kötvények konstrukciója egyszerű, évente egyszer van kamatfizetés. (A bankcsoport időnként jelzálogleveleket is bocsát ki, ezekkel most nem foglalkozunk.)

Nagy pofon ez az adóztatás

Adózási szempontból óriási versenyhátránnyal indulnak a banki, vállalati kötvények 2019-től. Hiszen akkor az állampapírok kamatát adómentessé tették, de a többit nem. Következésképpen alapesetben 15 százalékos adóval kell számolni. (Kivéve például a kedvezményt biztosító tbsz-számla – tartós befektetési számla – használata esetén.) Ez sok esetben már önmagában megkérdőjelezi, hogy érdemes-e állampapír helyett más terméket választani. És akkor még a kockázatokról nem is beszéltünk.

A hozam, valamint a beváltás, visszaváltás, átruházás során elért bevétel az Szja. törvény 65.§-a szerinti kamatjövedelemnek minősül és Magyarországon 15 százalék mértékű adó, valamint a mindenkor hatályos jogszabályok szerinti egyéb adó és/vagy járulék terheli… a kifizető az adót ügyletenként állapítja meg, vonja le és fizeti meg és a magánszemélynek az adóbevallásában nem kell feltüntetnie – foglalta össze a tudnivalókat az Erste Bank.

Ennyi marad az adó után

A 15 százalékos adó miatt például egy 13 százalékos kamatból 13*0,85=11,05 százalék marad. Eléggé lényegesnek látszó különbség, és minél magasabb lesz a kamat, az infláció, annál inkább számít.

Az állam erre még rá is játszik, amikor a kamatadó-mentességgel is hirdeti a portékáját, amint az a képen látható:

Hátrány a betétekkel szemben is

Egy másik elég nagy hátrány a banki kötvénykibocsátók számára, hogy a konkurens állampapírokkal közel sem esnek hasonló kockázati kategóriába a kötvényeik. Míg korábban sok évig a banki kötvények is – a betétekhez hasonlóan – az OBA (Országos Betétbiztosítási Alap) védelmét élvezték, ez már megszűnt.

A Hpt. 2015. július 3-tól hatályba lépő rendelkezése alapján, az ezen időponttól kezdődően kibocsátott kötvényekre/letéti jegyekre már nem fog kiterjedni az Országos Betétbiztosítási Alap (OBA) biztosítása. A 2015. július 2-át megelőzően kibocsátott kötvények/letéti jegyek lejáratukig továbbra is biztosítottak maradnak az OBA által – írja a Raiffeisen Bank.

(A Raiffeisennek egyébként még vannak forgalomban 2013-ban és 2014-ben kibocsátott diszkont kötvényei, amelyek OBA-garanciásak.)

Akarsz bankot szanálni a kötvényeddel?

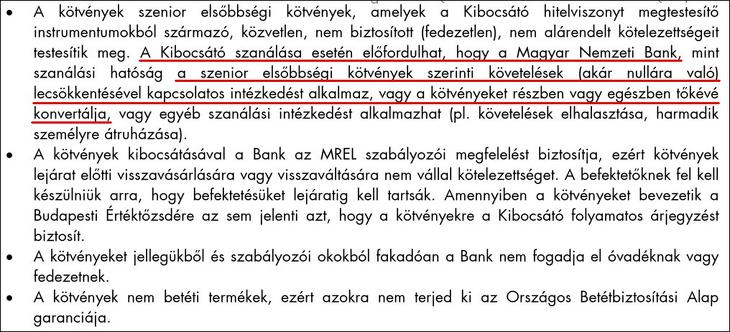

Ami a kockázatokat illeti, mindhárom bank kötvényeire vonatkoznak az úgynevezett MREL kötvények (Minimum Requirement for own funds and Eligible Liabilities). Ez a Raiffeisen Bank forintkötvényének információs anyaga szerint például azt jelenti, hogy:

Összhangban az Európai Unió bank helyreállítási és szanálási irányelvével, amely megfelelő mennyiségű és minőségű forráselem tartását írja elő, melyek válsághelyzet esetén részlegesen vagy teljesen leírhatóak, illetve tőkévé átalakíthatóak, így biztosítva a tulajdonosok és hitelezők veszteségviselését… a kielégítési sorrendben hátrébb sorolt követeléseknek tekintendőek…

Az Erste kötvényesei is a betétesek után jönnek

Nem tűnik sokkal jobbnak a helyzet az Erste Group által kibocsátott forintkötvénynél sem. Itt is az szerepel a kockázati tényezők között, hogy a MREL-szabályok alapján a kötvényesek rosszul járhatnak. Bankcsőd esetén – bármilyen csekélynek is tűnik ennek a valószínűsége most – hátrébb állnának a sorban, mint a betétesek és néhány másfajta hitelező. A kötvényeket valamiért "elsőbbséginek" hívják, de valójában épp másoknak lenne elsőbbsége, nem a kötvénytulajdonosoknak.

Az elsőbbségi értékpapírokkal kapcsolatos kockázati tényezők

- Az értékpapírok tulajdonosai ki vannak téve a törvényben előírt veszteségelnyelés kockázatának

- A kibocsátó fizetésképtelensége esetén a betétek és bizonyos egyéb követelések magasabb ranghelyet élveznek, mint (…) az értékpapírtulajdonosok követelései

- Az értékpapírokat a kibocsátó a lejárat előtt visszaválthatja szabályozási vagy adózási okokból. (Forrás: Erste Group kötvények, Végleges feltételek összefoglaló.)

Bankon belül is különböző kockázatú kötvények

Az OTP említett három éves kötvényének kockázati tényezői között is hasonló figyelmeztetések vannak:

Előfordulhat, hogy a szanálási feladatkörében eljáró MNB hitelezői feltőkésítés során csökkenti a kötvények névértékét, illetve átalakítja a Kötvényeket a Kibocsátó által kibocsátott Részvényekké vagy más tulajdonjogot megtestesítő értékpapírrá, a Szanálási tv. 70.§-ának (BRRD 48. cikk) megfelelő sorrendben – írják az OTP-kötvények kockázati tényezői között.

Az állampapírokhoz képest tehát mindezek a banki kötvények biztosan kevésbé biztonságosak. Megjegyzendő még, hogy a dokumentumok szerint szenior és szenior kötvények között is vannak különbségek (elsőbbségi és nem elsőbbségi szenior kötvények). Így az a helyzet állhat elő, hogy ugyanazon bank különböző kötvényei között is eltérés van abban, ki hol áll csőd esetén az úgynevezett kielégítési sorban.

Csak kicsivel az állampapírok felett

Mert ki akarna olyan kötvényeket vásárolni az állampapírokéval nagyjából megegyező kamat vagy hozam mellett, amelyek a bank válsága esetén a bank tőkéjévé vagy részvénnyé változnak? Amelyeket egy esetleges csőd esetén csak más követelések után fizetnek vissza? (Régen “alárendelt kölcsöntőke kötvények” elnevezéssel hoztak forgalomba hasonló értékpapírokat.)

Miután a banki kötvények határozottan magasabb kockázatot hordoznak, mint a bankbetétek vagy az állampapírok, ezt a tankönyvek szerint az állampapíroknál érezhetően magasabb kamattal kellene kompenzálniuk. De ezt sem igazán látni, inkább csak 1-2 százalékponttal az aktuális lakossági állampapír-kamatok feletti kamatot kínálnak.

A kockázat a hét fokozatú skálán

Az általánosan használt hét fokozatú befektetési kockázati skálán egyébként a Raiffeisen Bank papírjai négyes besorolást kaptak, ami közepes kockázatot jelent.

Például vegyes részvény-kötvény portfólióknak is ilyen besorolása van. A részvényalapok kockázati besorolása ezen a skálán rendszerint hatos, ritkábban ötös vagy hetes. (Egy példa erre itt.) A vegyes alapoké 4-5-ös, a kötvényalapoké 2-4-es szokott lenni.

Az állampapírok ezen az egyes kategóriában lennének, sőt esetleg még az alatt, a nem létező nullás szinten. A kötvényvásárlók tehát állampapírokhoz hasonló hozamok mellé jóval magasabb kockázatot kapnak.

Válsághelyzetben kétséges a likviditás

Ráadásul a kötvények likviditása sem biztos, hogy olyan jó lesz. Az állampapírokra visszavásárlási árfolyamokat ad meg az Államkincstár. Amelyek ugyan szintén nincsenek kőbe vésve, de sok éve megszoktuk, hogy viszonylag kis veszteséggel el lehet ezeket a befektetéseket adni.

Egy tőzsdére bevezetett értékpapírnál azonban – főleg, ha éppen pénzügyi válság van – sokkal nagyobb áringadozással is számolni lehet. (Akárcsak a tőzsdei befektetési jegyeknél.) A bankok pedig nem mindig vásárolhatják vissza a saját értékpapírjaikat.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Leáll a tömegközlekedés nagy része, nem haladnak az egyeztetések.

Leáll a tömegközlekedés nagy része, nem haladnak az egyeztetések.