|

| (Fotó: 123rf.com) |

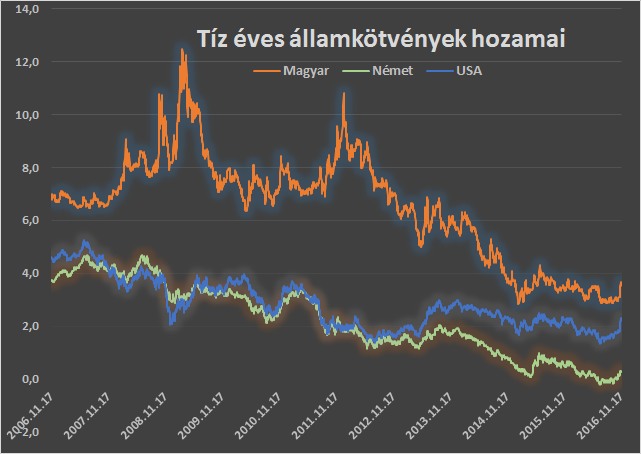

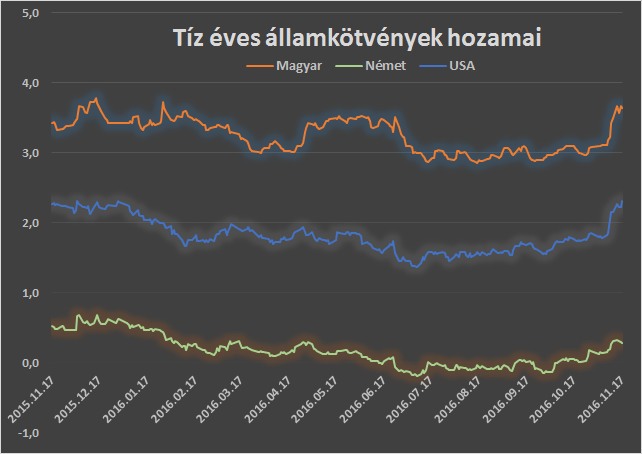

Kötvénypiaci vérengzésről, kiárusításról, eladási pánikról szóltak a hírek többször is az utóbbi napokban, főleg az USA-ban, de sok más országban is. Az amerikai választások előtti 1,8 százalék körüli szintről a tíz éves amerikai papírok hozama 2,3 százalék környékére emelkedett, ami meglehetősen nagy változásnak számít ilyen rövid idő alatt.

A német tíz éves kötvények hozama kevésbé ment fel, október végén még súrolta a nullát, most 0,3 százalék. Ennek oka lehet, hogy ott még hónapokig tart az EKB kötvényvásárlási programja. Magyarországon pedig 3,0-3,1 százalékról 3,6-3,7 százalékra ment a tíz éves vételi hozam (a csütörtöki referenciahozam pedig 3,54 százalék volt). A lengyel kötvények is pont így viselkedtek.

Infláció vagy még több dezinfláció?

Az általános hozamemelkedést az válthatta ki, hogy Donald Trump megválasztott új amerikai elnök expanzív gazdaságpolitikát akar folytatni, rengeteg pénzt az infrastruktúrába önteni, fejleszteni, építkezni. Ha ezzel és más lépésekkel valóban sikerül felpörgetni a gazdaságot, az alighanem az inflációt is megdobja majd. (Valamint az alacsony kamatokról is kritikusan nyilatkozott.)

Választási program szlogenekből

Ráadásul Trump programja nem volt kidolgozott, sokszor szlogenekből és célzásokból kell következtetni a terveire. Sok olyan vélemény is napvilágot látott már, hogy választási ígérgetései egy részét majd vélhetően nem is akarja, más részét pedig nem tudja majd beváltani. Talán mindezt a sok bizonytalanságot tükrözi, hogy a kötvényhozam-emelkedés mérsékelt maradt, és az infláció és bármiféle bizonytalanságok elleni védelemként szolgáló arany rövid emelkedés után mégis inkább lefelé indult.

A vérengzésnek kikiáltott hozamemelkedés ellenére a magyar kötvényhozam valahol ott van, ahol utoljára februárban, az amerikai ott, ahol decemberben, a német pedig ott, ahol április végén-május elején fordult meg. Volt ennél nagyobb kötvényhozam-rally is az utóbbi években, a 2013 május és szeptember közötti időszakban az amerikai tíz éves hozam 1,6 környékéről 2,9 százalékra ment fel, ez volt a híres tapír (tapering), a QE fokozatos kivezetésének bejelentésének időszaka (ez 2013. június 19-én történt).

A jegybankoké a végső szó?

Most a piaci fejlemények még korántsem arra utalnak, mintha egyértelműen itt lenne az alacsony hozamok korszakának vége. Hogy mi történik majd, ha nem fél, hanem másfél százalékponttal mennek fel a kötvényhozamok, hány bank, biztosító, befektetési alap, nyugdíjalap fog hatalmas veszteségeket elszenvedni, és ennek mi lesz a következménye, nem tudjuk.

A végső szót vélhetően a jegybankok mondják majd ki. Mostanában sok olyan hangot lehetett hallani, hogy a QE, a pénzek tőkepiacra, kötvénypiacra öntése nem elég hatékony, át kéne térni a fiskális ösztönzésre. (Adócsökkentéssel, például.) Ez alaposan átrendezheti a tőkepiacokat. Nagy kérdés, leállnak-e a még könnyítő jegybankok (EKB, japán, brit) a pénznyomtatással, kötvényvásárlásokkal, vagy sem.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.