A Magyar Állampapír Plusz (MÁP Plusz) öt évre 4,95 százalékos éves hozamával nagy siker volt a 2019 júniusi bevezetése után. Nem csoda, hiszen akkor a bankokban sem volt kamat, és az infláció is mérsékelt volt. Jó esély látszott arra, hogy a papír futamideje alatt, hacsak nagy földindulás nem történik, szép reálhozamot lehet majd elérni. A pénzünk vele bőven megőrzi az értékét.

A földindulás azonban bekövetkezett, úgy hívják, koronavírus-járvány, és ennek egyik áttételes szövődményeként meglódult az infláció a világ legtöbb országában, így nálunk is. Hiába mondják a politikusok, jegybankárok és elemzők a Föld sok térségében, hogy az infláció csak átmeneti lesz, nehéz hinni nekik. Túl sok minden alakult teljesen másképpen az utóbbi pár évben, mint ahogy vártuk.

Csúnya inflációs adatok

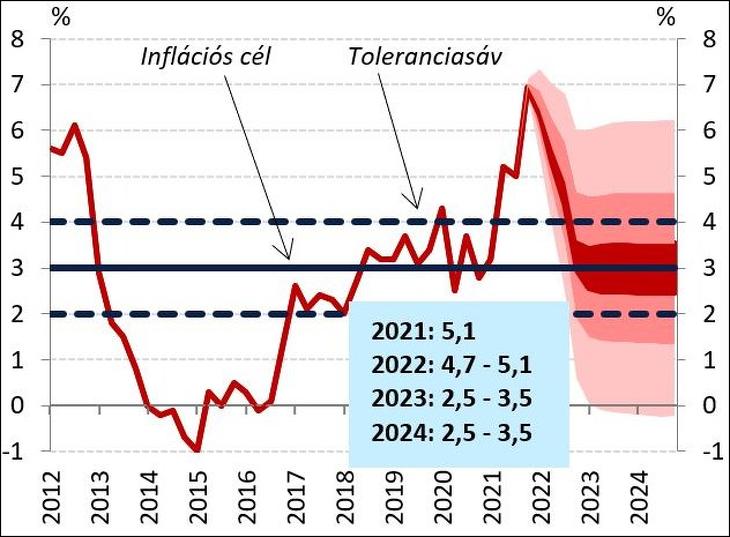

Így aztán ha van valakinek egy 4,95 százalékos hozamot biztosító fix kamatozású államkötvénye, akkor nem biztos, hogy annyira nyugodtan alszik, mint eddig. Hiszen a decemberi év/év infláció 7,4 százalékos volt, és az azt megelőző hónapok is hasonlóan csúnyán festettek.

Felmerül a kérdés, érdemes-e ilyen helyzetben MÁP Pluszt venni, vagy inkább PMÁP-ot kellene? Vagyis az inflációkövető, változó kamatozású Prémium Magyar Állampapírt. Az utóbbi új sorozata csütörtöktől 6,6 százalékos hozammal kapható. Fogják-e még venni így az emberek a MÁP Pluszt?

De miért áldozna le a MÁP Plusznak?

Milyen tényezők csökkenthetik jelentősen a MÁP Plusz iránti vételi kedvünket? Ezek egy része már bekövetkezett, más részük pedig lehet, hogy jó úton halad afelé.

1. Mert a PMÁP többet fizet

Amint említettük, az infláció-követő, változó kamatozású PMÁP öt éves sorozatának kamata nemsokára 6,6 százalékra emelkedik. Ez biztosan növeli majd a papír vonzerejét, és legalábbis a befektetők egy részét átterelheti oda.

Ugyanakkor a MÁP Plusznak van más előnye is, nem csak a kamata. A visszaváltás például a kamatfordulók utáni napokban ingyenes, míg a PMÁP-nál egy százalékos levonást alkalmaznak (az Államkincstárnál). A MÁP Plusznál nem kell a kamatok újra befektetésével sem vesződni, miután azokat a kamatfordulókon tőkésítik.

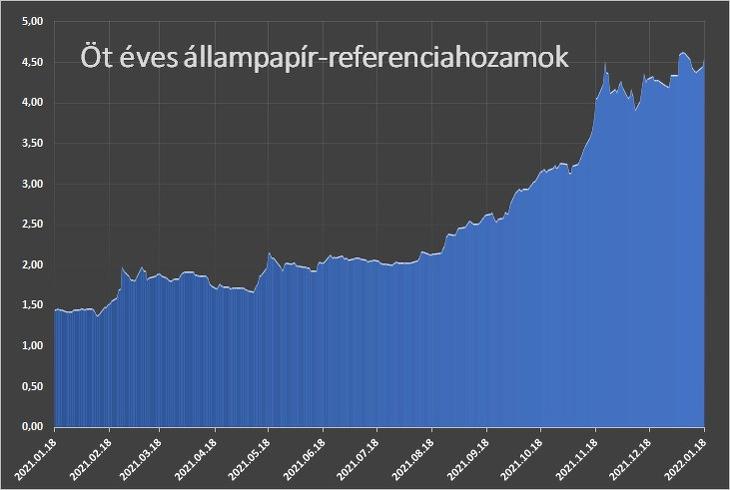

2. Mert az intézményi papírok többet fizetnek

Bár már régen nem volt racionális lépés, nem árt emlékezni rá, hogy a magánszemélyek is vehetik a sok-sok éve rendszeresen forgalomba hozott, elsősorban intézményeknek kibocsátott sztenderd fix kamatozású magyar államkötvényeket. Míg egy éve, 2021 január közepén egy ilyen öt éves fix kötvény referenciahozama 1,45 százalék volt, tegnap már 4,55 százalékon állt. A trend egyértelműen emelkedő a grafikonon, így könnyen lehetséges, hogy nemsokára az intézményi papírok fizetnek többet, nem a MÁP Plusz.

Igaz, a kisbefektetők nem valószínű, hogy ezzel a hozammal meg tudják venni a kötvényeket, mint amit a referenciahozam sugall. (Valószínűleg csak több tízmillió forintos tételnél fognak tudni ilyen jó árat elérni a bankjuknál vagy a brókercégüknél.)

A referenciahozam ugyanis az intézményi befektetők közötti, nagy tételes árjegyzésből készül. A 2026/F kötvény 4,22 százalékos hozammal kapható jelenleg a Kincsárnál, miközben ennek az intézményi befektetői árfolyamából számították az említett 4,55 százalékos referenciahozamot.

Jön a befektetési alapok reneszánsza?

De ha még tovább mennek a hozamok, akkor az is megtörténhet, hogy kisebb tételben is jobb hozamot ad majd például a 2026/E kötvény, mint a MÁP Plusz. Ráadásul ezekből a papírokból van sokféle, három, tíz, 15, sőt 20 év körüli futamidejű is. (Az utóbbi referenciahozama egyébként már 5,02 százalék volt tegnap.) Nem árt tehát erre a piacra is odafigyelni.

A hazai kötvénypiaci hozamemelkedés további következménye lehet, hogy a hazai kötvényalapok, vegyes alapok hozama javul. Ez oda terelheti a megtakarítások egy részét, szintén csökkentve a közvetlen állampapír-vásárlásokat. De ez inkább hosszú távú hatás.

3. Ha az infláció magas szinten ragad

Ha tartósan magas szinten ragadna be az infláció, mintegy évi öt százalék felett, az is biztosan elvenné a kedvét sok kisbefektetőnek a MÁP Plusztól (meg a többi fix kamatozású papírtól.) Egyelőre azonban az MNB és az elemzők többsége is arra számít, hogy nem így lesz, az idén fokozatosan újra süllyed majd a pénzromlás mértéke.

Valamilyen külső vagy belső sokk esetén azonban, mint egy olajár-robbanás, forintgyengülési hullám vagy politikai zűrzavar, nem lehetetlen, hogy újabb kellemetlen meglepetések érkeznek az infláció frontjáról. Újabb hét százalék feletti inflációs adatoknak nem örülnének a kötvényvásárlók.

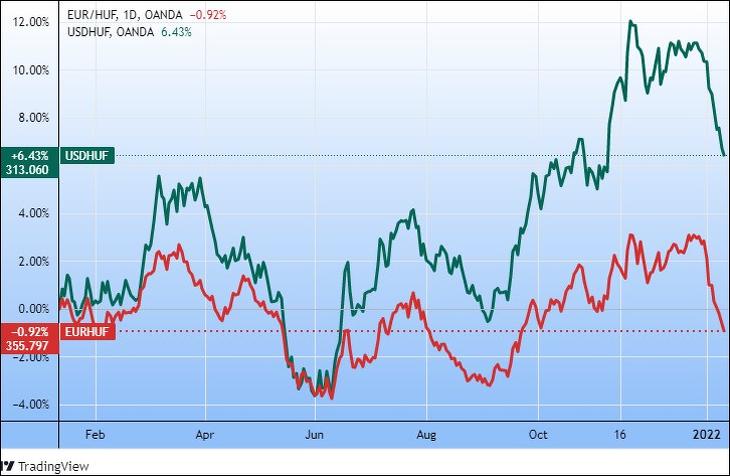

4. Ha a forint megroggyan

Ha a forint nagyon begyengülne, és mindenki a deviza-befektetések felértékelődését látná, az is csökkenthetné a MÁP Plusz iránti érdeklődést. Bár ez jelenleg eléggé valószínűtlennek látszik, itt is él az, hogy nagyobb külső vagy belső sokk átírhatja a forgatókönyveket. Elég a nemzetközi befektetési környezet romlása, a kockázatkerülés előtérbe kerülése.

Ez újabb kamatemelést, az állampapír-hozamok további emelkedését is okozhatja, ami a kettes pontban leírt folyamatokat erősítheti. (A gyengébb forint egyébként növeli az inflációt.)

Eljött-e már a MÁP Plusz alkonya?

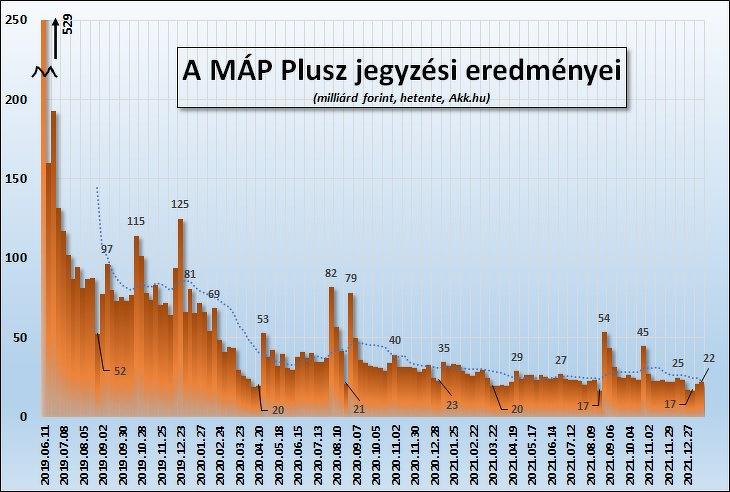

Érezhető-e a MÁP Plusz népszerűségének csökkenése? Az eladási adatokat megnézve egyelőre szó sincs a végről. A heti eladások inkább csak stagnálnak, bár nem túl magas szinten. A 12 heti átlag (pontozott vonal a grafikonon) már csak alig lejt.

Emelhetik-e a MÁP Plusz kamatát?

Ha végül lejjebb mennek az eladási számok, vagy feljebb az intézményi kötvényhozamok, akkor logikus lenne, hogy emeljék a MÁP Plusz kamatát, hogy ezzel javítsák a népszerűségét. De ez nem túl valószínű, legalábbis lényeges mértékben nem várható. Akkor ugyanis tömeges visszaváltás indulhat meg a korábbi sorozatokból. Túlságosan likvid ugyanis a MÁP Plusz, azaz nagyon könnyű kiszállni belőle, és átrakni a jobb kondíciójú papírba a pénzt.

De az elképzelhető, hogy kisebb mértékben, például negyed vagy esetleg fél százalékponttal emelnek a kamaton. Ekkor ugyanis sokaknak nem éri meg visszaváltani, mert akkor alacsonyabb kamatot kapnak a már eltelt időre is. (A lépcsősen emelkedő, idővel egyre jobb kamatozás miatt.) Csak azoknak érné meg az átnyergelés, akik az utóbbi hónapokban vettek papírt.

Igaz, ez is sok tízmilliárd forint mozgatását jelentheti, de végül visszatérne az a pénz az államhoz. (Csak sok költséggel és kamatkiadással járna mindez.)

A lényeg a reálkamat

Annak sincsen túl sok értelme, hogy az állam saját értékpapírjaira állandóan rálicitáljon egy másikkal. A magas, 6,6 százalékos kamattal kapható új PMÁP alighanem jól hangzik azoknak, akik a minél magasabb kamatszámokat vadásszák. Akik viszont hosszabb távú stabilitást szeretnének – és elfogadják, hogy az infláció valószínűleg csak átmenetileg lesz ilyen magas –, azoknak a MÁP Plusz ezután is megfelel majd.

Szinte csak egy dolog biztos mostanság: a bizonytalanság. Így a PMÁP mellett szól viszont, hogy ennél a legkisebb a kamatkockázat. Bármerre is megy a kamat, vagy éppen a forint, ez a kötvény az infláció feletti megtérülést biztosít majd.

Kivéve, ha az infláció nagyon gyorsan ugrik fel, mert akkor ez a reálkamat is elolvadhat, erről itt írtunk:

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

A BUX 0,22 százalékos csökkenéssel 121 754,84 ponton zárt pénteken.

A BUX 0,22 százalékos csökkenéssel 121 754,84 ponton zárt pénteken.