Ma délután dönt a Magyar Nemzeti Bank Monetáris Tanácsa az alapkamat mértékéről. Az elemzői közösség nagy része úgy véli: nem lesz nagy meglepetés, ha a jelenlegi 6,5 százalékról, 6,25 százalékra vágják a rátát. A jegybanki döntéshozók elmúlt hónapokban bejelentett kamatcsökkentései alaposan megosztották az elemzői és közgazdász közösségeket és újabb olajat öntöttek a jegybank körüli politikai vitákra. De tudjuk – e egyáltalán, hogy mit jelez az alapkamat fogalma, hogy annak szintje milyen hatással van a gazdasági növekedésre és az inflációra? És egyáltalán miért olyan fontos ez a politikának?

|

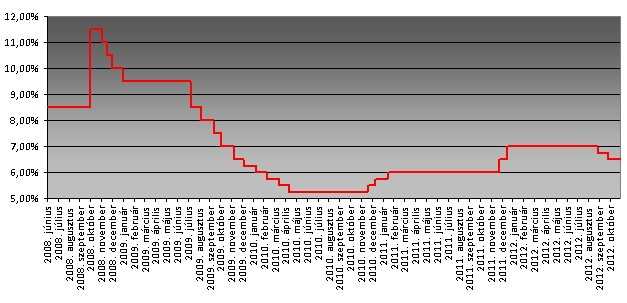

| A magyar alapkamat alakulása |

Alapkamat – irányadó kamat

Az alapkamat a jegybank vagy a jegybank szerepét ellátó intézmény által meghatározott irányadó kamat, amely a kereskedelmi bankok és a központi bank közötti rövid lejáratú betétek és/vagy hitelek kamatát határozza meg. Mivel a kereskedelmi bankoknak bizonyos összegeket mindig a központi banknál kell elhelyezniük (tartalékolási kötelezettség), illetve a központi bank nyújt számukra hitelt, ezen a kamaton keresztül az egész bank- és pénzügyi rendszerre tudnak hatni, ami a reálgazdaságra is befolyással bír.

Ha egy ország pénzügyi rendszerében, tehát a háztartásoknál, a bankoknál, a vállalatoknál sok pénz van, és az reálisan javak és szolgáltatások ellenértékeként jelenik meg azok cseréjénél, akkor a gazdaság általában növekszik, ezzel párhuzamosan pedig emelkedik az infláció, hiszen a folyamatos kereslet, ami pedig a közgazdaságtan egyik alaptörvénye szerint emeli a fogyasztói árakat. Ezzel ellentétben, ha a rendszerből kivonunk pénzt, akkor csökken a kereslet, csökkennek az árak és várhatóan lassul a gazdaság. Ez a tankönyvi példa, de tudnunk kell, hogy ez koránt sincs így minden esetben.

Az alapkamattal egy ország jegybankja általában azt szabályozza, hogy a kereskedelmi bankok mekkora kamatot kapnak a jegybanknál elhelyezett betéteikre, a kötelező tartalékráta pedig azt, hogy a kereskedelmi bankok a korrigált mérlegfőösszeg mekkora részét kell, hogy a jegybanknál tartsák. Áttételesen a jegybankok az alapkamatokon keresztül őrzik az árstabilitást és a pénzügyi stabilitást, valamint a pénzügyi rendszerben forgó pénz mennyiségét. Az alapkamat mértékéről a jegybankok úgy döntenek, hogy az adott gazdaság állapotát elemzik és a várható irányok történések függvényében határozzák meg azt. Ha a döntéshozók úgy értékelik, hogy a kereslet-kínálat függvényében az árak emelkedni fognak, azaz nőni fog az infláció, akkor emelhetik az alaprátát, csökkentve azzal a rendszerben mozgó pénz mennyiségét.

Ha az árak esnek és csökken a kereslet, az általában azt jelzi, hogy nehézkessé vált a pénzforgalom, illetve a hitelfelvétel. Ez esetben az alapkamat csökkentésével élhetnek, csökkentve ezzel a kereskedelmi bankok hitelkamatait, azaz növelve a pénzmennyiséget, ezen keresztül pedig felpörgetik a hitelezést. A kereskedelmi bankok ugyanis hagyományosan a jegybanki alapkamat mértékéhez igazítják a hitel és betéti kamatlábaikat.

A magyar alapkamat

Az MNB 2001-ben vezette be az inflációs célkövetés rendszerét, amit világszerte több jegybank is követ. Ennek az a lényege, hogy a jegybank elsődleges célja az árstabilitás őrzése, azaz az infláció kordában tartása. A jegybank elemzői stábja megpróbálja előre jelezni a középtávú inflációs folyamatokat (nagyjából egy évre előre), és ennek tükrében dönt az alapkamatról, azaz áttételesen arról, hogy mennyi pénz legyen a rendszerben. Ez az elv arra épít, hogy ha magasak a kamatok, akkor a bankok, vállalatok és háztartások nem vesznek fel hitelt, mert az drága, így csökken a tranzakciók és a vásárlások száma, csökken tehát az infláció. A magas kamatok ugyanakkor betétre, megtakarításra ösztönzik a szereplőket, hiszen a pénzintézeteknél elhelyezett pénz magasabb kamatot fizet.

|

| Simor András jegybankelnök |

Az alapkamat szintje elsősorban a rövid távú kamatokat határozza meg. Megfigyelhető, hogy minél hosszabb futamidejű kamatról van szó, annál kevésbé érvényesül az alapkamat mértéke. A hosszú távú kamatszintekben azonban szintén látszanak az ország kockázatával, a gazdaság állapotával kapcsolatos piaci vélemények. Az alapkamat várható mértékére utalnak a rövid lejáratú állampapírok, a diszkont-kincstárjegyek hozamai. Minél alacsonyabbak ezek, annál olcsóbban finanszírozzák a piaci szereplők az adott ország államadósságát, azaz annál szívesebben adnak hitelt az országnak. Ha a rövid lejáratú DKJ-hozamok magasak, akkor a kereskedelmi bankoknak jobban megéri ezeket venni, mint az MNB kéthetes kötvényét, amire a mindenkori alapkamat mértékét fizeti a jegybank.

Az MNB három fontos monetáris politikai eszközzel tudja szabályozni az ország pénzforgalmát, a rendszerben mozgó pénz mennyiségét, és a devizaárfolyamot. Ezek a tartalékráta, a diszkontráta és a nyíltpiaci műveletek.

- A tartalékráta: Ez azt mutatja, hogy a bankoknak, a korrigált mérlegfőösszegüknek mekkora hányadát kell a jegybanknál elhelyezni. Erre a betétre kamatot fizet nekik a jegybank, ugyanakkor a betét időpontjától a saját mérlegében szerepelteti, ezt a pénzt felhasználja. Ha a jegybank növelni akarja a rendszerben forgó pénz mennyiségét, akkor csökkenti, ha pedig csökkenteni szeretné, akkor növeli a kötelező tartalékolás mértékét.

- A diszkontráta: ezt már nemcsak Magyarországon, hanem Európában sem használják és az Egyesült Államokban is csak elvétve. Magyarországon ehelyett az úgynevezett kéthetes jegybanki kötvény eszközével élnek inkább, ami a kereskedelmi bankok likviditását hivatott biztosítani. A kéthetes kötvény hozama azt mutatja, hogy a jegybanknál elhelyezett kereskedelmi banki pénzre mennyit fizet a jegybank. Magyarországon ez az alapkamat. A ráta mértékéről a Monetáris Tanács dönt. Olyan is van, amikor az irány megfordul és a jegybank ad pénzt előre meghatározott időre és felárral a kereskedelmi bankoknak.

- Nyíltpiaci műveletek: ezzel az eszközzel ritkábban él a jegybank, elsősorban akkor, ha veszélyben látja az árfolyam stabilitását. Ilyen esetekben a "nyílt piacon" beavatkozhat (interveniálhat), devizavétellel, vagy eladással, így alakítva az árfolyamot. (Példa: ha az MNB úgy látja, hogy a forintot erős eladói pánik éri el, ami miatt jelentős gyengülésnek indul, akkor dönthet úgy, hogy eurót ad el forint ellenében a piacon, erősítve ezzel a forintot.) Nyíltpiaci művelet az is, amikor a jegybank állampapírt vásárol, ugyanis ezen keresztül befolyásolja a kötvényhozamokat.

Alapkamat máshol

Az Egyesült Államok

Ahogy már fentebb is írtuk, az alapkamat fogalma alatt szinte minden országban mást értenek. Míg nálunk a kéthetes értékpapírok adásvételének fix kamata, addig több országban is inkább irányadó kamat az alapkamat, azaz gyakorlatilag egy zsinórmérték, viszonyítási alap a kereskedelmi bankok közötti elszámolásban. Ilyen az Egyesült Államok, ahol a Fed által megállapított tartalékráta előírja, hogy a kereskedelmi bankok a mérlegfőösszeg mekkora százalékát kell, hogy a Fed-nél tartsák. A 2008-ban kirobban válság után ez folyamatosan csökkent, míg mára elérte a 0 (zéró) százalékot, aminek az volt az értelme, hogy a piacon levő likviditás megnőtt, a hitelezés beindult, amin keresztül a különböző gazdasági ágazatok és háztartások az addiginál könnyebben jutottak forráshoz. A Fed által megállapított irányadó kamat (alig több, mint 0) egy olyan ráta, ami iránymutató a kereskedelmi bankok egymás közötti kölcsönzésében, és a gyakorlatban az egynapos, overnight (éjszakai) bankközi kamatláb.

|

| A Fed Kormányzótanácsának washingtoni székhelye |

Kína

Ennél bonyolultabb, és a világgazdasági folyamatok szempontjából hasonlóan fontos a kínai központi bank által megállapított kamatszint. A kínai jegybank az elmúlt években elsősorban a kötelező tartalékráta mértékével operált, a külön meghatározott betéti és hitelkamatok mértékéhez annál ritkábban nyúlt. A kínai gazdaság sajátossága az volt, hogy a 2008-as nagy összeomlás után gyakorlatilag a hatalmas ázsiai ország volt a világgazdaság motorja a jelentős keresletével és az olcsó cikkek előállításával. Ugyanakkor a kínai központi kormányzat akkor már egy ideje aggódott az esetleges túlpörgés és eszközár-buborék kialakulása miatt, így a tartalékráta emelésével próbálta csökkenteni a bankközi hitelezésben, azon keresztül pedig a gazdaság egészében forgó pénz mennyiségét. A túlpörgés mértékét jól jelzi, hogy a gazdaság túlfűtöttsége és az egyre dagadó, elsősorban az ingatlanpiacon jelentkező buborék hatására 2006 júliusától 2008 szeptemberéig 19 lépésben 8-ról 17,5 százalékra emelték a kínai tartalékráta mértékét.

| A legfrissebb piaci várakozások szerint a kínai gazdaság a harmadik negyedévben már elérhette a mélypontot. Legalábbis erre utalnak azok az adatok, amelyek a kulcsfontosságú szektorok újbóli növekedésére utalnak, annak ellenére, hogy a GDP mélyponton van. Részletek>> |

A kínai jegybank tavaly kezdte nyesegetni a tartalékrátát, amit az indokolt, hogy a korábbi monetáris és fiskális szigorító lépések elérték a céljukat és a kínai gazdaság lassulásnak indult. Ekkor viszont már az volt a nagy kérdés, hogy nem lassul-e túlságosan gyorsan, illetve, hogy a "földetérése" kemény, vagy puha lesz. Egyelőre úgy tűnik, hogy a kínai monetáris döntéshozóknak sikerült tompítaniuk az esés mértékét. Nemcsak a tartalékrátát, hanem a betéti és hitelkamatokat is csökkentették, nagyon kis lépésekben. Ezeknek a lépéseknek egyébként sokszor inkább üzenetjellegük volt a piacok számára, mint valós hatásuk a reálgazdaságban.

| Egyesült Államok | 0-0,25 % |

| Japán | 0-0,1 % |

| Euróövezet | 0,75 % |

| Nagy-Britannia | 0,5 % |

| Svájc | 0-0,25 % |

| Magyarország | 6,5 % |

| Csehország | 0,25 % |

| Argentína | 9 % |

| Brazília | 7,25 % |

| Dél-Korea | 2,75 % |

| Dél-Afrika | 5 % |

| Egyesült Arab Emirátusok | 1 % |

| Fehéroroszország | 32 % |

De miért van Magyarországon politikai csatározás a jegybank körül?

A jegybanki függetlenség minden ország pénzügyi rendszerének alapja. A monetáris (jegybanki) politika független kell, hogy legyen a fiskális (kormányzati pénzügyi) irányítástól. A függetlenség ugyanakkor értelemszerűen csak az irányításban valósulhat meg, hiszen a célok közösek kell, hogy legyenek, még ha az eszközök különböznek is. Magyarországon nem sokkal a rendszerváltás után már érezhető volt a feszültség a jegybank és a kormány között, ez pedig a Medgyessy Péter vezette szocialista kormányzat és a Járai Zsigmond által vezetett MNB között érte el az első csúcsát. Kommunikációs zavarok és elvi felfogásbeli különbségek vezettek egymás egyre gyakoribb, nyilvánosság előtti kritizálásához, támadásához.

A napjainkra elmérgesedett viszony új alapja, hogy az Orbán-kormány, amely már régóta kritizálta az árstabilitásra nagyon érzékeny jegybank magas alapkamatát, a saját embereit delegálta a Monetáris Tanácsba. (Ezt épp a Gyurcsány-kormány által 2004-ben végrehajtott bővítés és a tagok kinevezése körüli szabályok módosítása tette lehetővé, ami akkor szintén kiváltotta a nemzetközi szervezetek rosszallását.) Az új tagok néhány hónap elteltével elérték, hogy a piaci kockázatok és a magas infláció ellenére kamatvágási sorozatba kezdjen a Magyar Nemzeti Bank.

A nagy nyilvánosság előtt zajló viták és bírálatok kivívták a pénzügyi közösség ellenszenvét és elítélését a kormánnyal szemben - a gond tehát nem az, hogy annak ne lett volna igaza az alacsonyabb kamatszint tarthatóságát illetően. Az elmúlt két kamatvágás óta a forint tovább erősödött, az országkockázatot jelző CDS-ek csökkentek, ahogy az állampapírpiaci-hozamok is. Ugyan ebben elsősorban a nagy külföldi jegybankoknak volt hangulatjavító szerepük, ennek ellenére a külföldi és hazai elemzői közösségek nagy része most azt várja, hogy a Monetáris Tanács ma folytatja a kamatcsökkentést.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.