Mint minden új dolog, az azonnali fizetési rendszerről megjelent hírek is komoly érdeklődést keltenek. Pár nappal ez előtt az egyik internetes laptársunk egy cikke tette azt a kijelentést, hogy „Az azonnali rendszer 2019-re tervezett bevezetésével nem az lesz a legnagyobb változás, hogy nem kell várni egy autó vagy lakás eladása után a pénz megérkezésére, hanem az, hogy lényegében kiiktathatjuk az életünkből a bankkártyánkat.” Tekintsünk kicsit jobban a dolgok mélyére!

Egyébként miért is kellene kiváltani a bankkártyák használatát bármilyen mobilapplikációval, telefonnal összekapcsolt számlával, speciális virtuális pénztárcával, vagy bármivel? Hozzáteszem, hogy ezek a fogalmak így nem is léteznek, legfeljebb ügyes marketingesek így adják el a pénzügyekről mit sem tudó fogyasztó részére. Egy kommentelő szerint „Egyelőre ennél (ui. a bankkártyánál) nincs jobb találmány fizetési célokra.”

Bankkártyás fizetés és átutalás - nem egykutya

Általában minden embernek van egy bankszámlája, kicsit szakmaibban fogalmazva pénzforgalmi számlája. Az ezen tárolt pénzéhez kétféle módon férhet hozzá, mégpedig vagy bankkártyával, vagy pedig úgy, hogy átutalási megbízást ad a bankjának. Az átutalási megbízásokat ma már az ügyfelek jelentős része elektronikusan adja meg a bankok netbanki szolgáltatásán keresztül. Itt lép be az átutalások banktól bankig való továbbítására létrehozott elszámolóház, Magyarországon a Giro Zrt.

Azt azért a Giro Zrt. és az MNB javára kell írni, hogy a Magyarországon már ma is működő InterGiro2 rendszer ebben a műfajban igen korszerűnek számít; csak érdekességként említjük meg, hogy az USA-ban kb. egy hónapja vezették be a Magyarországon már 2012-óta létező napon belüli átutalási rendszert. Az is igaz persze, hogy májusban már átadják az azonnali fizetési rendszert is.

Hogyan és hol jön be a képbe az azonnali fizetési rendszer? Úgy, hogy az MNB által meghirdetett tízmillió forintos értékhatárig kiváltja az IG2 szolgáltatásait, azaz a klíringház jellegű bankközi fizetések gyorsulnak fel. A bankkártyák ugyanakkor nem a bankközi fizetésekben használatosak, hanem a kereskedőhelyi fizetésekben váltják ki a készpénz használatát!

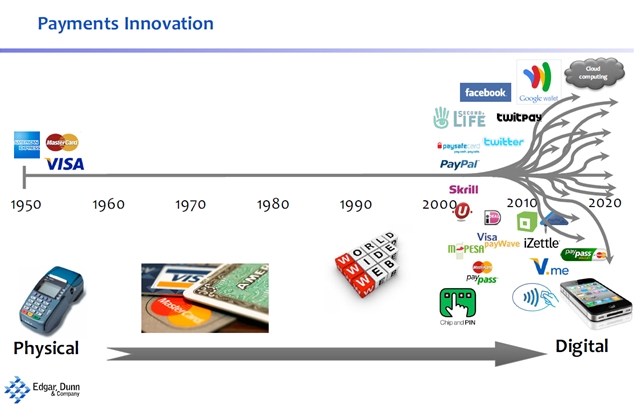

Ha megnézzük a fizetési innovációkról bemutatott ábrát, azt láthatjuk, hogy mintegy ötven évig kizárólag a bankkártyák léteztek a készpénz mellett. Igaz a bankkártyák szolgáltatása jelentősen fejlődött, hiszen 1967-ben megjelent az első ATM, 1988-ban az első széles körben használt PIN kód, 1992-ben a mágnescsíknál sokkal nagyobb biztonságot adó EMV chip, 2007-ben az érintésmentes kártyák, amelyek 2015-től már a tömegközlekedésben is használnak a hatékonyságra jobban figyelő üzemeltetők.

A bankkártyás fizetések lebonyolításához természetesen szükség volt – és van – infrastruktúrára, amelyet a bankkártyatársaságok, a Visa, a MasterCard és a többiek biztosítanak a saját logóik alatt kibocsájtott kártyákkal lebonyolított fizetések elszámolására.

Az ábrán azt is láthatjuk, hogy a kétezres években igen nagy számban, azt is mondhatjuk, hogy tömegével jelentek meg az újabbnál újabb szolgáltatások. Ezek láttán a felhasználók gondolhatják úgy, hogy a fizetési rendszerek megváltoztak, de ez nem igaz. Egyetlen üde folt az elektronikus pénz szélesebb körű elterjedése, de ez például Magyarországra nem igaz, hiszen egyetlen elektronikus pénzkibocsájtó van a piacon, mégpedig a Barion.

Az összes, a felszínen új szolgáltatás ugyanazt a két típusú infrastruktúrát használja, legyen az a világszerte ismert Apple Pay, vagy a most elindított és kisebb viharokat okozott új OTP Bank mobil applikáció. Egyébként a világon sok száz ilyen szolgáltatás, applikáció van, de mindegyik vagy a bankkártya rendszerekhez kapcsolódik, vagy a klíringház elszámolásokat használja.

Mire jó a fizetésnél a mobiltelefon?

Ahhoz, hogy ez világos legyen át kell gondolni azt, hogy mi is a mobiltelefon? Fizetési eszköz? Nem! Telefon? Telefonálni is lehet vele. Kicsi magnetofon? Az is! Igen, a mobiltelefon egy nagyon sok mindenre képes számítógép, ami mindent tud a maga határain belül, amire nagyobb társai képesek. Ugyanakkor kicsi, elfér a zsebünkben, tehát mindig nálunk lehet. Nagyon fontos az adattovábbító képessége, mert ez teszi lehetővé azt, hogy fizetési műveletekre is fel lehet használni.

Amennyiben egy bank megfelelő applikációt készít ügyfelei részére, akkor nemcsak az asztali számítógépre tervezett netbank programokkal, hanem a mobil applikációval is hozzáférést tud biztosítani az ügyfél részére a bankszámlákhoz, azaz a mobiltelefon funkciója semmivel sem több, mint az asztali számítógépé. Megfelelő applikációval lehet persze átutalásokat is kezdeményezni róla, ugyanakkor az átutalásokhoz szükséges adatmennyiség bevitele a kicsi képernyőn eléggé nehézkes, de megoldható. Ez tehát a mobiltelefon felhasználásának egyik ága, amelyik továbbra is a klíringház infrastruktúrát használja.

A másik ága a mobiltelefonok fizetési rendszerekben való felhasználásának a bankkártyák mobiltelefonba való integrálása. Ennek legismertebb példája az Apple Pay, ahol a nem túl olcsó mobiltelefonba integrálják az ügyfél egyébként már létező, valamely bank által kibocsájtott bankkártyájának adatait, amik felhasználásával aztán ugyancsak a mobiltelefon adattovábbító képességének kihasználásával kereskedőhelyi fizetéseket lehet kezdeményezni. Úgy gondolom világosan látható, hogy a fizetések e körében a bankkártya fizetési infrastruktúrát – Visa, MasterCard, stb. – használja fel a szolgáltató, azaz a bankkártya rendszerek forgalmát növeli.

Vajon lehet a két infrastruktúrát kombinálni?

Ahogy azt mindenki érzékeli, bankkártyás fizetés esetén a rendszer először megkérdezi a számlavezető bankot, hogy van-e a fizető félnek elég pénze, azt befoglalja, hogy ne költhesse el és engedélyezi az áru kiadását, azaz garanciát ad az eladónak, hogy rövidesen megkapja az áru ellenértékét. Mindezt olyan gyorsan teszi, hogy érintésmentes kártya közlekedésben való felhasználása esetén meg sem kell állnia az ügyfélnek erre az időre! Ez után következik a második kör, azaz a fizetés, amikor a pénzösszeg lekerül a fizető fél számlájáról és jóváírásra kerül az eladó számláján.

A klíringház jellegű rendszerek esetében ugyanakkor nincsen két kör, hanem a fizető fél utasítást ad a bankjának, amelyik a klíringházon keresztül átutalja a pénzt a megjelölt számlára. Az átutalás ideje tehát attól függ, milyen a klíringház infrastruktúrája. Olyan, mint a brit Bacs, amelyik három nap alatt teljesíti a megbízást, olyan, mint az IG2 Magyarországon, azaz négy órán belül átkerül a pénz a célszámlára, vagy pedig azonnali fizetési rendszert alkalmaz az elszámolóház?

Visszaérve a kiinduló kérdéshez: lehet-e bankkártyás fizetést kezdeményezni azonnali fizetési rendszeren? A válasz 2017. márciusában egyértelmű nem és ez valószínűleg így is fog maradni egy jó ideig.

27-ből egy próbálkozás

A hivatkozott cikk számai alapján 27 országban működik azonnali fizetési rendszer, ezek közül 26 még csak nem is próbálta az azonnali fizetésekkel kiváltani a bankkártyát. (Tévedés ne essék, a mobiltelefonszámok segítségével lebonyolított P2P fizetés nem bankkártyás fizetés, hanem klíringház jellegű átutalás!)

Egyetlen szolgáltató van a világon, mégpedig a brit VocaLink, amelyik egy külön társaságot, a Zapp-ot létrehozva megpróbálja megközelíteni a kereskedőhelyi fizetések körét, azaz azt a kört, ahol bankkártyát használ a fizető fél. Mintegy három évi munka után sikerül egy próbaprojektet indítani a létrehozott „Pay-by-app” rendszer alkalmazására, de ez is igen korlátozott, mert csak az internetes kereskedés során használható, a kereskedőhelyeken nem!

A mobil még egy darabig biztos nem szorítja ki a bankkártyát

Természetesen semmi sem zárható ki és a mobiltelefonnal, ahogy fent le is írtuk, lehet átutalni. Ugyanakkor egy ABC-ben a pénztárnál keletkezett sorban igen nehéz lenne átutalási adatokat bevinni a telefonba, azt hatékonyan csak automatizálással lehet megoldani. Erre ma a bankkártya és a mögötte álló infrastruktúra képes csak, az azonnali fizetési rendszerek nem. Igaz, az azonnali átutalási rendszerek az utalást 5-15 másodperc alatt bonyolítják le, de ez az idő az „enter” gomb lenyomásától számít, az adatbevitel nincs benne. Ez ma a kártyánál még a PIN kód beütésével sem több fél percnél, míg egy telefonnal kezdeményezett azonnali átutalás akár mobiltelefonszámmal, akár e-mail címmel történik, jóval tovább tart, de legalábbis annyi ideig, amennyi egy kereskedőhelyen alkalmazhatatlan!

Természetesen még számtalan részletkérdésre kitérhetnénk, az azonban több, mint valószínű, hogy hosszú ideig a bankkártya marad a körszerű kereskedőhelyi fizetés eszköze. Igaz ugyan, hogy egy pénzpiaci futurista mondta nemrég, hogy kihalhat a bankkártya is, de egy bizonyos, a történelmi tapasztalatok alapján a készpénz túlél mindent!

Készítette: Czímer József

Kövesse velünk az azonnali fizetési rendszer bevezetését!

A Privátbankár.hu szakmai cikksorozatban követi az azonnali átutalás magyarországi bevezetésének folyamatát. Cikksorozatunk korábbi részei:

- Mennyibe kerül majd a magyar bankoknak a fizetési forradalom?

- Fizetés egy szempillantás alatt – 2017-ben jön a fordulat?

- Csak egy telefonszámot, vagy email címet tudsz? Nem baj, hamarosan ennyivel is utalhatsz majd

- Szempillantás alatt megy át a pénz - indul a forradalom Magyarországon

- Pillanatok alatt akarsz pénzt küldeni? Erre mindenképp szükség lesz

- Azonnali fizetési forradalom Magyarországon – kinek jó ez?

- Magyarország, a régiós forradalmár: milyen lesz a mi azonnali fizetési rendszerünk?

- Nyakunkon a jövő: kezd kiderülni, hogyan fogunk fizetni

- Egy csapásra rengeteg dolog kiderült a közelgő fizetési forradalomról

- Öt másodperc alatt teljesül az átutalás, vasárnap is - hogyan lehetséges ez?

Zárt körben értékesített az ÁKK, 6 százalékos kamatra.

Zárt körben értékesített az ÁKK, 6 százalékos kamatra.