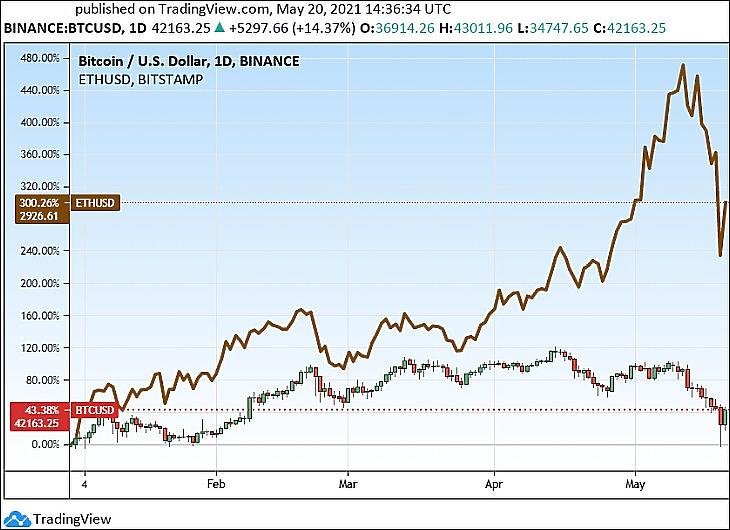

Tegnap hatalmasat esett a Bitcoin árfolyama, a legtöbb kriptodeviza pedig ezt is jócskán túlszárnyalta. A legrosszabb pillanatokban az első számú kriptodeviza 40 000 dollár környékéről 31 000 dollár alá is lezuhant, az ethereum pedig 3000 dollárról mintegy 1950 dollárig. A bitcoin ezzel az április 14-i, 64 863 dolláros történelmi csúcsról már 38 százalékot esett, de a gödör alján tegnap ez 52,6 százalék is volt.

A részvénypiacokon korrekciónak egy maximum tíz százalékos áresést szoktak nevezni a legutóbbi 12 havi csúcstól mérve. A kriptodeviza-piac azonban ennél jóval hektikusabb, így elvileg elképzelhető, hogy egy-harminc negyven százalékos zuhanás is átmeneti korrekciónak bizonyuljon, az emelkedő trend megmaradjon. De a kérdés nyitott.

Tucatnyi ilyen bitcoin-zuhanás volt már

Amint a Visual Capitalist ábrájáról kiderül, a bitcoin a múltban már mintegy tucatszor élt át 30-50 százalékos “korrekciókat” a korábbi 12 havi csúcshoz képest. A tavaly március közepi mélypont pedig 60,8 százalékos visszaesésnél volt. De további három esetben – 2013-ban, 2014-ben és 2018-ban – sokkal durvább, 80 és 90 százalék közötti értékvesztést is feljegyeztek a leszálló ágak legalján.

A befektetők most elsősorban két dolgon rágódnak. Egyrészt, hogy miért történhetett ez. Másrészt, hogy hogyan tovább, mit hoz majd a jövő. Ez most egy trendforduló, és újabb több éves lejtmenet, “kriptó-tél” következik, mint a legutóbbi, 2007-es bikapiac után? Vagy csak egy átmeneti nagyobb korrekció tanúi vagyunk, amely a következő hetekben vagy hónapokban ismét egy emelkedő szakasznak adja át a terepet?

Az esés kilenc valószínű oka

Az esés okait a következő pontokban foglalhatjuk össze, amelyek együtt hathattak. De valószínűleg azért a legfontosabb a Tesla-vezér Elon Musk pálfordulása és a piac átalános elfáradása volt.

1. Az egyes számú bitcoinár-gyilkos a túlzott hazardírozás

A vészesen magas származékos kockázati kitettség vastagon hozzájárulhatott a tegnapi vérfürdőhöz. Úgy tűnik, sok olyan kisebb-nagyobb befektető lehetett a piacon, akik tapasztalatlanok, és túl nagy kockázatot vállaltak. Nagy mennyiségben operáltak tőkeáttételes üzletekkel, amelyeknél a nyereség és veszteség is sokszorozottan jelentkezik. (Egy tízszeres tőkeáttételnél már tíz százalék esés is lenullázza a vagyont.)

A fekete szerdán a nap közepén volt egy körülbelül egy órás időszak, amikor nagyon jól megfigyelhető volt egy hirtelen begyorsuló, különösen gyors és mély zuhanás. Ekkor kerülhetett sor a tömeges, állítólag 8,5 milliárd dollárt is elérő likvidálási hullámra. Ilyenkor a befektetések kényszerértékesítése még lejjebb nyomja az árat, az pedig újabb pozíciókat nulláz le, üt ki.

2. Elon Musk pálfordulása és a Tesla-fizetés

A Tesla és főnöke év elején beszállt a bitcoin-üzletbe, majd múlt héten lényegében kihátrált belőle, megkérdőjelezve korábbi döntésének helyességét is. (Bejelentette, hogy már nem fogadják el a bitcoint fizetőeszközként.) Sokak szerint ez még rosszabb, mintha be sem szállt volna. Kétségbe vonta ezzel azt is, hogy a bitcoin alkalmas-e vállalatok likvid eszközeinek tárolására, illetve fizetőeszközként.

Egy kriptodeviza-szakértő szerint most árazódott ki a bitcoin árfolymaából a “Tesla-prémium”, a bitcoin ugyanis Elon Musk február eleji nagy hatású bejelentésének szintjére esett vissza. Igaz, van még egy reménysugár a piacnak, állítólag más kriptodevizákat is vizsgál helyette, amelyek kevésbé környezetszennyezőek. (Lásd még: Miért esik a bitcoin árfolyama? Elon Musknak milyen adui lehetnek még?)

3. Az ESG-mánia elérte a bitcoint

A környezettudatos befektetés korunk egyik legfontosabb trendje, és Elon Musk visszavonulása is előtérbe helyezte a bitcoin-rendszer magas áramfelhasználását. Lépéseivel még komolyabb muníciót adott azoknak, akik szerint a bitcoin energiafelhasználása túlságosan környezetkárosító, nem “ESG” kompatibilis. Ez az intézményi befektetőket is óvatosságra késztetheti a legnagyobb kriptodevizával szemben.

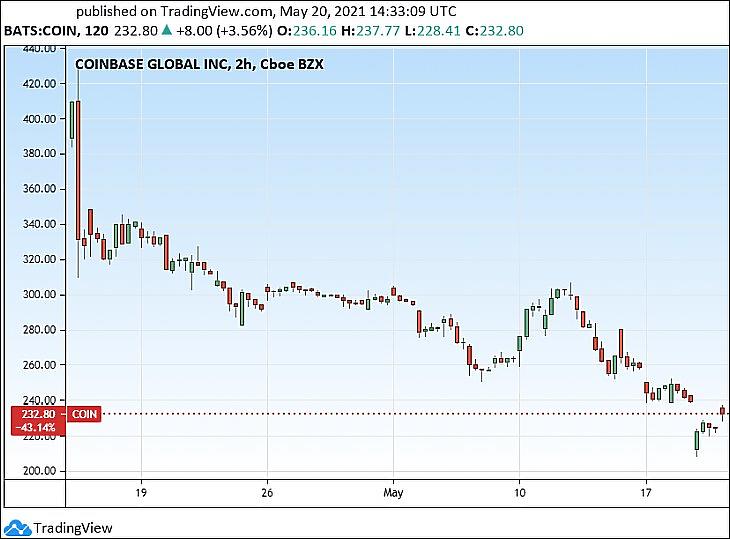

4. A Coinbase-bevezetés sokaknak csalódás lehetett

A Coinbase kriptodeviza-tőzsde pár héttel ezelőtti tőzsdei bevezetése sok bitcoin-befektető számára csalódás lehetett. A bitcoin árfolyama ugyanis pont akkor érte el történelmi csúcsát, április 14-én, aligha nem véletlenül. A részvénytranzakció hatalmas reklámot csinált a bitcoinnak, a bitcoin-rekord pedig a Coinbase-részvényeknek. De azután megszűntek ezek az egymást erősítő pozitív hatások, és elmaradtak az új csúcsok is. A busás rövid távú nyereségekre törekvő befektetők nagy része pedig lassacskán elveszíthette a türelmét.

5. Inflációs félelmek és meglepetések

Az inflációs félelmek már hónapok óta erősödnek Nyugaton, de a legutóbbi amerikai adat (évi 4,2 százalék) még az elemzők többségét is meglepte. Ráadásul, amint nemrég a Wall Street Journal nyomán írtuk, az infláció évi négy százalék feletti szintje a múltban szinte mindig részvénypiaci esést okozott. Már most is csökken a kockázatviselési hajlandóság a piacokon, és mérséklődött a kockázatosabb eszközök, köztük a kriptodevizák iránti kereslet.

A részvénypiac gyengesége is főleg az inflációs veszélyekkel magyarázható, az ennek nyomán kialakuló magasabb kötvényhozamok ugyanis a részvények át– és leértékeléséhez vezetnek.

6. Megint nyomasztja a bitcoint a tether-FUD

A tether nevű stabil, dollárhoz kötött, dollárfedezetű kriptodevizát (USDT) évek óta támadják, kétségbe vonva a kibocsátó cég megbízhatóságát, a biztosítékok értékét. Erről nemrég megint kiújult a vita. (A tethert a dollár helyett használják a kriptó-kereskedésben. Mennyiségének növekedése általában a kriptodevizák iránti vételi erő emelkedését jelzi.) (FUD: “fear, uncertainty, doubt”, félelem, bizonytalanság, kétség – a negatív hírek eltúlzása vagy álhírek keltése a befektetők között.)

7. Durva hatással járt a Kína-FUD

Tegnap számos hírforrás úgy tálalt egy friss információt, hogy három kínai hatóság a kriptodevizák betiltása mellett foglalt állást. Szokás szerint a cáfolat már alig jutott el valakihez, pedig valójában nem is hatóságok, csak szakmai érdekvédelmi szervezetek voltak a hír forrásai. Valamint nincs szó semmiféle új tiltásról, ők egy korábbi figyelmeztető jellegű állásfoglalásukat ismételték meg. Vagyis lényegében nem történt semmi. Mégis, még ma is sok hírforrás ezt emlegeti a krach fő okának Elon Musk pálfordulása mellett.

8. A bűnözés-FUD

A Colonial Pipeline amerikai benzinvezeték elleni hackertámadás során bitcoinban kértek zsarolási pénzt az elkövetők. Ez felerősítette azt a szintén több éve vissza-visszatérő kritikát, hogy a kriptodevizákat gyakran bűnözésre vagy terrorizmus finanszírozására is felhasználják.

9. Az amerikai adófizetési határidő

A nemrég lejárt amerikai adófizetési határidő is hozzájárulhatott a kriptodeviza-piac és a részvénypiac gyengélkedéséhez. Ilyenkor ugyanis sokan a nyereséges üzleteik után fizetendő adóra valót a meglevő befektetéseik egy részének eladásával teremtik elő az USA-ban. Márpedig sok nyereség keletkezett az utóbbi egy évben a piacokon.

Óriásira nőtt az érdeklődés a bitcoin iránt

Eközben történelmi csúcsot döntött a Google-nál a bitcoinra kezdeményezett keresések száma. A Twittert pedig elárasztják a vonatkozó hozzászólások, a témába vágó “hashtag”-ek. Számos fontos ember, influencer, vállalkozó, vagyonkezelő jó vételi lehetőségnek írja le a jelenlegi alacsonyabb árfolyamokat. Sokan azt is bejelentik, hogy mennyi bitcoint vagy más kriptodevizát vásároltak a napokban.

Azt azonban nem szabad elfelejteni, hogy a szereplők többsége hatalmas összegeket fektetett már be korábban ezen a piacon, így nem érdeke rosszat (FUD-ot) mondani.

Cathie Wood nem enged a félmillió dollárból

Az ARK Invest alapkezelő vezetője, a modern sztárbefektető, Cathie Wood egy interjúban azt mondta, nem tudni, hol lesz a bitcoin-gödör alja, a piac nagyon emocionális. A guru nem osztja Elon Musk félelmeit a bitcoin környezeti káraival kapcsolatban a napenergia terjedése miatt. (Állítólag a bitcoin hatalmas áramfelhasználása már 70 százalékban megújuló forrásokból származik, és ez tovább növekszik, ahogy a napenergia ára csökken.)

Wood szerint a mostani korrekció révén nőtt annak a valószínűsége, hogy az USA-ban végre engedélyezzenek bitcoin-ETF-eket. A menedzser kitart amellett a korábbi véleménye mellett, hogy a bitcoin árfolyama eléri majd a félmillió dollárt.

Na ugye, nem megmondtam

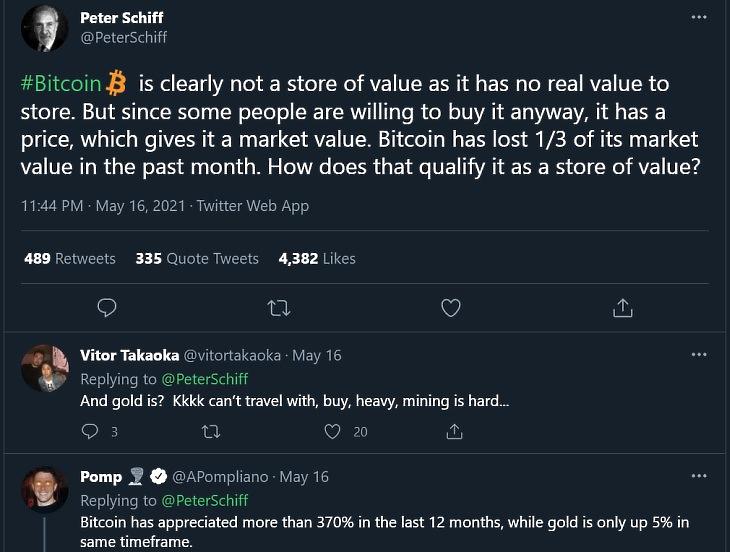

A bitcoin-szkeptikusok persze szintén felélénkültek, sőt erőre kaptak az áresés hatására. Mint Peter Schiff, aki a befektetési szakmában bitcoin-ellenességéről és az arany iránti vonzódásáról híres. Friss twitter-üzenetében közli, hogy:

Világos, hogy a bitcoin nem értékőrző, hiszen nincs értéke, amit őrizhetne. De mivel vannak emberek, akik hajlandóak megvenni, ezért van árfolyama, ami piaci értéket ad neki. Egy hónap alatt elvesztette értékének harmadát, hogy tudná ez értékőrzésre alkalmassá tenni?

A hozzászólók aztán az orra alá dörgölik többek között, hogy az utóbbi egy évben a bitcoin 370, az arany csak öt százalékkal ment fel. Másrészt az arany tárolása, mozgatása nehézkes, és a bányászata is kemény dió. (Valamint környezetszennyező – a szerk.) Még saját fia, Spencer Schiff is beállt a kritikusai közé.

Kapcsolódó bitcoin– és kriptodeviza-cikkeink:

Miért esik a bitcoin árfolyama? Elon Musknak milyen adui lehetnek még?

Mi lesz, ha a Wall Street cápái felvásárolják az összes bitcoint?

Bitcoin-befektetés lustáknak – a jövő a kriptodeviza-alapoké? (Interjú.)

7 módszer, hogyan tudsz számítástechnikai diploma nélkül bitcoint vásárolni (ha mersz)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.