Az európai tőzsdeindexek péntek délelőtt csúnya, egy-másfél százalék körüli mínuszban vannak, ám ennek oka másutt található. Csütörtökön egy Fed-tisztségviselő kétségbe vonta, hogy egyáltalán lehetőség, szükség lesz-e az idén kamatcsökkentésre, ha az infláció nem csökken tovább lényeges mértékben. Mások az izraeli-iráni viszony drasztikus romlását is felhozzák magyarázatként.

Mindenesetre jól bezuhantak az amerikai tőzsdeindexek csütörtök este, szintén egy-másfél százalékkal. Pénteken azonban az USA főbb határidős indexei már szerény pluszban vannak, korrigálva kissé az előző napot. De délután minden megváltozhat, mivel közzétesznek egy fontos munkaerő-piaci jelentést (NFP), amely a kamatpolitika szempontjából meghatározó lehet.

Nem néz ki jól az OTP

A BUX index mindössze 0,2 százalékkal esik, pedig az OTP 0,9 százalékkal ment lejjebb. A rossz európai hangulat ellenére a Mol 0,1, a Richter 0,3, a Telekom pedig két százalékkal erősödni tud. Az OTP-seket nyomaszthatja, hogy Nagy Márton nemzetgazdasági miniszter egy rendezvényen a kamatstop esetleges fenntartásáról beszélt, ez pedig inkább negatívan érintené az OTP-t.

A forint folytatta erősödését, az euró már csak 390,60, másfél forinttal van lejjebb a csütörtök estinél.

Közös munkaebédről posztolt Nagy Márton és Matolcsy György, ami jelzésértékű lehet a piacok felé az elmúlt időszak nyilvános csatározásai után – írta az Erste Befektetési Zrt.

90 dollár felett a Brent

A Brent típusú olaj csütörtökön este megugrott és átszelte a 90 dolláros határt, a 91-et is súrolta, most is 90,60 dollár hordónként. A földgáz 26,45 euró, kissé magasabban áll, mint egy nappal korábban. Az energiahordozók árát az erős amerikai gazdaság és a geopolitikai feszültségek tolhatják felfelé.

Egekben az arany ára, a bányáké miért nem?

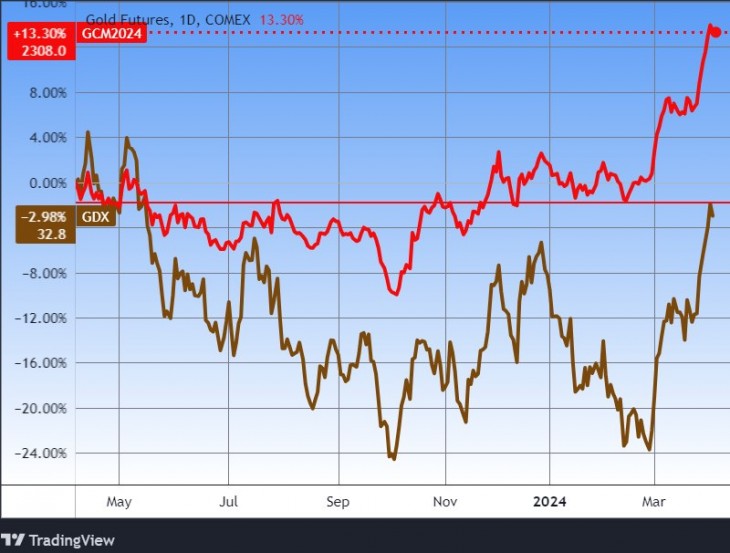

Az arany árfolyama megint csúcsot döntött, a határidős árfolyam új rekordja 2325 dollár volt csütörtökön este. Sokan felfigyeltek arra, hogy miközben a sárga fém egyre magasabbra hág, az aranybánya-részvények csak alig követik. Ez különösen egyéves időtávon feltűnő (lásd az első grafikont). Hosszabb távon viszont kisebb a lemaradás, amint az a második, ötéves grafikonon látszik:

Az aranybányák lemaradásának fontos oka lehet, hogy költségeik az utóbbi pár év inflációja következtében jelentősen megnőttek, sőt vannak, amelyek másfél évtizedes költséginflációról is beszélnek. De más tényezők is szerepet játszottak, így elhibázott akvizíciók, vagy a helyi lakosság tiltakozása a környezetszennyező technológiák miatt. Arra is rávilágítanak azonban, hogy az aranyár további emelkedésével a bányarészvények is megindulhatnak.

Fontos adatok érkeztek itthon

Péntek reggel kiskereskedelmi forgalmi adatokat tett közzé a KSH, februárban megtorpant a helyreállás, ugyanis havi alapon 0,6 százalékos csökkenés volt – írja Nagy János, az Erste Bank makrogazdasági elemzője.

A fogyasztási indikátor naptárhatástól megtisztított mutatója javult, 1,1 százalékkal emelkedett az éves index.

De kedvezőtlen fejlemény a tartós cikkek forgalmának zsugorodása, mert ez a mutató fejezi ki leginkább a fogyasztás ciklikus pozíciójának állását. Az ipari termelés értéke messze meghaladta az elemzői konszenzust, havi szinten “az általános európai trendekkel ellentétben, kiugró mértékben 3,5 százalékkal nőtt” az ipari kibocsátás.

A termelési kilátások rövidtávon továbbra is meglehetősen zavarosak: a konjunktúraindexek egyelőre Európa-szerte csak minimális életjeleket mutatnak. Ezek közül kiemelendő a német gazdaság gyengélkedése – írta az elemző.

A kriptópiac csodás számai

A hét eleji esés után a bitcoin árfolyama napok óta stagnál. A Binance Research összefoglalta a kriptopiac márciusi teljesítményét, amely viszont egyáltalán nem volt rossz, hiszen eljött az új történelmi csúcs a bitcoin-árfolyamban. Az Ethereum-rendszer Dencun-frissítése is fontos esemény volt, amely változásokat hozott a tranzakciós díjakban. (Az Ethereum második rétegű blokkláncokon, mint Arbitrum, Base, zkSync Era, Linea stb.).

A bitcoin 73 ezer dollár feletti történelmi csúcsa után éles visszaesést mutatott a hónap végén, ezzel párhuzamosan a spot BTC ETF-ekbe történő tőkebeáramlás is lelassult, különösen a március 18-i héten. A bevezetésük óta azonban több mint 12 milliárd dollár nettó tőkebeáramlás volt, így ez még nem feltétlenül jelzi a piac megfordulását. (Az az utáni héten már ismét növekedés volt az ETF-eknél – a szerk.)

A Solana decentralizált tőzsdéin (DEX-ek) több mint 224 százalékkal nőtt a kereskedési volumen márciusban hó/hó alapon, időnként még az Ethereumot is megelőzte. Az aktivitás ilyen mértékű megugrását itt a mémérmék növekvő népszerűsége okozta.

Nem fizetne osztalékot az AutoWallis

Az AutoWallis igazgatóságának javaslata a közgyűlésre, hogy a cég eredményét helyezzék tartalékba, a további növekedés finanszírozására használják fel. Akárcsak a Wallis Csoport által január 26-án végrehajtott 5,7 milliárd forintos készpénzes tőkeemelését – írja a cég közleménye.

Az AutoWallis “több pénzügyi mutató esetében már tavaly meghaladta a 2025-re korábban kitűzött célokat, és tovább halad a növekedési pályán”, ezért a társaság a tervek szerint májusban bemutatja frissített stratégiáját és célszámait, valamint osztalékpolitikáját – közölték. A közgyűlésen több új igazgatósági tagot is választanának.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.