Az európai részvényindexek elbizonytalanodtak keddre, a német mutató 0,3, a francia 0,6 százalékkal esik, de Londonban van egy kis emelkedés. Az amerikai határidős indexek viszont ismét szép pluszban állnak, bár hétfőn a zárásra csak szerény emelkedést tudtak megtartani. Az amerikai S&P 500 index már 35-ször döntött új rekordot ebben az évben.

Rekordot ért el reggel a japán Nikkei is, főleg a mesterségesintelligencia-üzletágból profitáló elektronikai részvények miatt. A piacok ma főleg Jerome Powell Fed-elnök beszédeire várnak. Németországban jól teljesített a BMW papírja, de három százalékkal esik a Mercedes, mindkettőt elemzői fel– és leminősítések mozgathatták elsősorban.

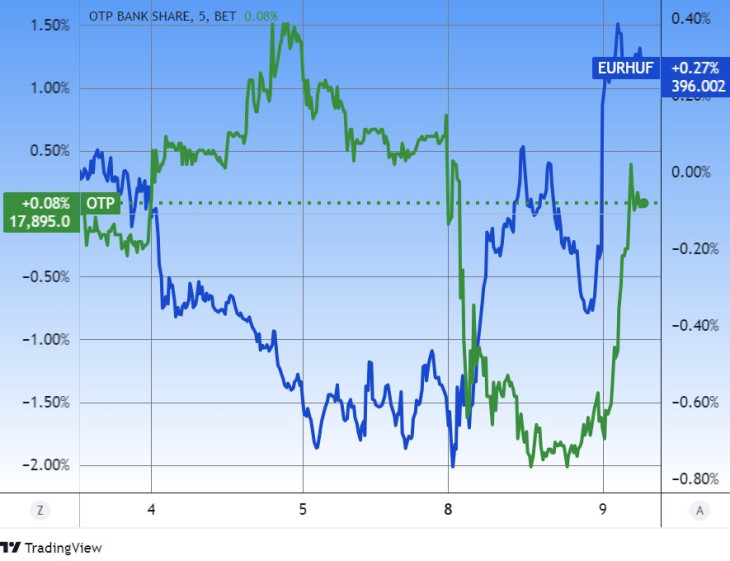

Csak az OTP tért magához

A BUX indexet hétfőn egyértelműen a kormányinfó küldte lejtőre, kedden azonban már 0,6 százalékkal emelkedik. Az OTP majdnem mindent visszanyert az előző napi veszteségéből, 1,9 százalékkal 17 870-re ugrik. A Mol azonban ma is 0,1, a Telekom 0,2, a Richter 0,4 százalékkal esik.

A vártnál kedvezőbb hazai inflációs adat hatástalannak bizonyult, a forint nem nyugodott meg, sőt tovább gyengült. Az euró most 395,60, egy forinttal van a hétfő esti felett, de volt 396,50 is a délelőtt folyamán. Az olaj 0,7, az európai földgáz 1,7 százalékkal olcsóbb, az arany és az ezüst ismét emelkedik.

Ma is a különadókat nyögi a forint

A hétfői kormányinfón jelentette be a kabinet, hogy “újabb terheket pakol a hazai bankszektorra” a költségvetés rendbetételének érdekében. A “sokadik piacellenes lépés kiverte a biztosítékot a szereplők körében”, és a csendes nemzetközi tőkepiacok ellenére bő fél százalékot gyengült a forint az euróval szemben – írta az Erste Befektetési Zrt.

A többletterhek negatív hatása teljes mértékben elmosta a kedvező június havi államháztartási adatét. A konszenzusnál kedvezőbbnek bizonyuló inflációs adat miatt sokan lehetőséget láthatnak arra, hogy az MNB tovább vágja a kamatokat júliusban, aminek ezzel együtt kevés a realitása – véli a brókercég.

Amennyiben a leértékelődés 400 közelébe veti a magyar devizát, úgy szükséges lehet megszólalnia az ügyben a magyar jegybanknak.

Nagy meglepetés ez a magyar infláció

Az előzetes várakozásunktól elmaradó éves inflációs adat újra nagyobb meglepetést okozott. A mai adat fényében előfordulhat, hogy ezt újra lejjebb kell módosítanunk inflációs előrejelzésünket – írja Kiss Péter, az Amundi Alapkezelő befektetési igazgatója.

A vártnál alacsonyabb inflációs pálya – amennyiben azt a jegybank is megerősíti az Inflációs jelentésben – lazább monetáris politikát vetíthet előre. A júliusi kamatdöntő ülésen a 25 bázispontos vágás mellett újra ott lehet az asztalon az 50 bázispont is, ezt követően azonban a Fed első kamatvágásáig (amit jelenleg szeptemberre áraznak a piacok) nem vár további lépést a jegybanktól az elemző.

Az energiaáraknak köszönhetünk mindent?

Megint főleg az energiaárak segítettek az infláció csökkenésében júniusban Nagy János, az Erste Bank makrogazdasági elemzője szerint. A legnagyobb mértékben a járműüzemanyagok és a háztartási energia árcsökkenése húzta le a teljes havi árindexet. Az éves inflációs ráta így csökkent, 3,7 százalékra a májusi 4,0 százalékról, a maginfláció viszont gyorsult, 4,1 százalékra emelkedett éves szinten. A szolgáltatások 1,0 százalékos havi árnövekménye még mindig figyelemre méltó.

Mindent egybevetve továbbra is úgy látjuk, hogy az inflációnak a célsávban maradása egyelőre átmeneti jelenség – tette hozzá.

Az év hátralévő részében zömmel 4-5 százalék közötti, határozott trend nélkül ingadozó éves inflációs számokat várnak.

Mi jön még a héten?

Kedden Jerome Powell szövetségi jegybankelnök jelenik meg az amerikai szenátus előtt, szerdán pedig a képviselőház előtt beszél. Csütörtökön az amerikai fogyasztói árakról szóló jelentés érkezik, amni a becslések szerint 3,1 százalék lesz éves szinten. A pénteken megjelenő PPI (termelőiár-) adatok is érdekesek lehetnek a világ legnagyobb gazdaságában.

Csütörtökön a Pepsico és a Delta, pénteken a JPMorgan Chase, a Wells Fargo és a Citigroup második negyedéves eredményei látnak napvilágot (plusz néhány kisebb cégé is). Az OPEC havi jelentése szerdán érkezik, és az olajtermelésre, a keresleti előrejelzésekre és a gazdasági kilátásokra vonatkozó adatokat tartalmaz majd.

Hogyan profitáljunk a kínaiakból?

A kínai lakosság megtakarítási hajlandósága továbbra is magas, ám egyre szűkülnek azok a lehetőségek, ahova értelmesen befektethet – írja Zsiday Viktor alapkezelő a Holdblogon.

A banki kamat alig 1-2 százalék, az állampapír kamata hasonló, a tőzsde továbbra is kuka, és egyre jobban kezdenek kiábrándulni az ingatlanból.

Nem nagyon van választásuk, maradnak a nemesfémek. A kínai jegybank aranyvásárlásainál a lakosságé még jelentősebb lehet. Ráadásul Kína szerepét idővel részben India veszi át, az indiaiak pedig hagyományosan nagy aranyvásárlók.

Nem lehetetlen, hogy az arany a következő években nagyon komolyan felértékelődik.

Tart a bitcoinbányászok kapitulációja

A bitcoin áresését sok mindennel magyarázták az utóbbi időben, főleg egyes nagy piaci szereplők várható eladásaival (a Mt. Gox, a német állam, esetleg az USA). Egy további komoly fundamentális ok a “bitcoinbányászok kapitulációja” néven ismert jelenség. Ez akkor következik be, amikor a bányászok már nem tudnak nyereségesen működni (az új bitcoinok előállítását profitábilisan végezni), így vagy megszüntetik tevékenységüket, vagy eladják a tartalék bitcoinjaikat.

Most éppen ilyen helyzet van, nem függetlenül az áprilisi bitcoin-feleződéstől. A bitcoin-bányászok azóta kevesebb bitcoinhoz jutnak hozzá, ráadásul az árfolyam is csökkent.

Ez már a gödör alja?

Így nagy értékű eladásokba kezdtek, készleteik rég nem látott alacsony szinten vannak. Egyes mutatók más a 2022 végi “FTX-beomlás” alkalmával beállított mélységeket idéznek.

Ha a bányászok zöme kapitulál – és már nem marad több eladható bitcoinjuk –, akkor viszont egy jelentős kínálati nyomás fog megszűnni, és könnyen bekövetkezhet a fordulat a bitcoin-árfolyamban. Legalábbis így tartja sok kriptovaluta-elemző.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Kuba ügyével az amerikai külügyminiszter foglalkozik.

Kuba ügyével az amerikai külügyminiszter foglalkozik.