Hol az egyik, hol a másik kontinens kapcsol rá, az USA kedden pihenőt tartott stagnáló indexekkel, de szerdán Európa jól teljesít. A német index 0,8, a francia 0,9, a brit 0,6 százalékkal emelkedik. Az amerikai határidős indexek is 1-2 ezrelékes pluszban vannak.

Jerome Powell amerikai jegybankelnök keddi beszédében nem adott iránymutatást a kamatpályáról, de megerősítette, hogy hamarosan megkezdődhet a csökkentés. A befektetőket foglalkoztatja az induló gyorsjelentési szezon, és még pár makroadat is érkezik a héten.

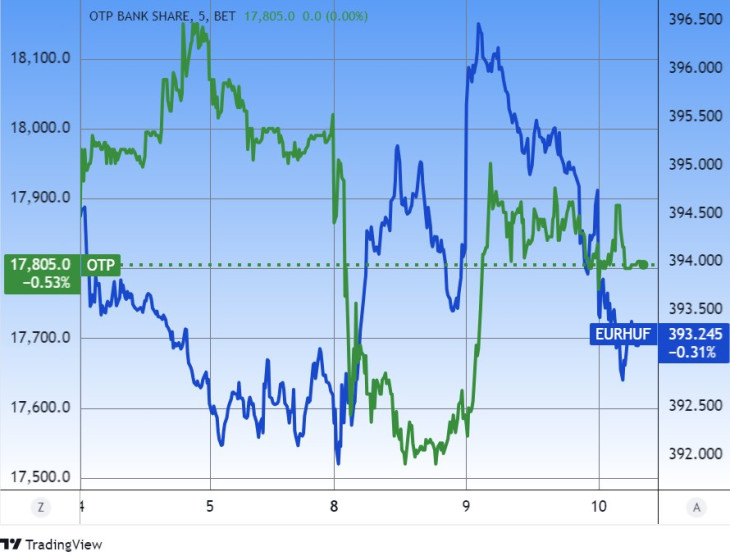

A BUX index 0,3 százalékkal emelkedik, a különadók által jobban sújtott OTP Bank és Mol inkább stagnál, a Richter és a Telekom fél-egy százalékkal erősödik. Az euró már csak 393 forint, 1,3 forinttal van a kedd esti alatt. A nyersanyagok többsége kissé drágul.

Hideget is, meleget is kapott a forint

Hétfőn és kedden a kormányzat új adócsomagja miatt gyengülhetett a forint elsősorban – írtuk meg. Most az Erste Befektetési Zrt. úgy véli, a konszenzusnál kedvezőbbnek bizonyuló inflációs adat miatt sokan ismét lehetőséget láthatnak arra, hogy a Magyar Nemzeti Bank (MNB) tovább vágja a kamatokat júliusban. De ennek “ezzel együtt kevés a realitása”.

Mindenesetre 396 fölé emelkedett az EURHUF jegyzése kedden, majd később visszakorrigált 394-hez.

A kormányzat pedig újabb bejelentéseket tett, ezúttal a kiadási oldalt csökkentő intézkedéseket hoztak nyilvánosságra, ami a brókercég szerint jó hír a költségvetés konszolidációja és így a magyar deviza szempontjából is. Az MNB szerdán délután teszi közzé a legutóbbi ülés jegyzőkönyvét, ettől azonban nagy izgalmak nem várhatók.

Rossz a tőzsdei cégeknek az új megszorítás

Mekkora terhet jelent a kormány új adócsomagja a tőzsdei cégeknek? - teszi fel a kérdést a Concorde sajtóközleménye. A hét elején bejelentett csomag a bankok, az energiaszektor és egyes multinacionális vállalatok adóira vonatkozik, összesen 400 milliárd forintot, vagyis a GDP 0,5 százalékát kívánják beszedni.

A bejelentett intézkedéscsomag a legnagyobb magyar tőzsdei cégek esetében szemmel látható negatív hatást fog okozni.

Ennyit bukik a Mol

A Mol szempontjából lényeges, hogy a 2024. évi többletbevételi adót jelentősen megemelték. Ez a változás hozzávetőleg 200 millió dollár vagy 75 milliárd forint többletterhet ró a Molra, ami részvényenként nagyjából száz forintnak felel meg. A Brent-Ural felárat terhelő pluszadó 2025-ben a Molnál részvényenként akár az 50 forintot is elérheti.

Feltételezéseink alapján az adómódosítás évi 60-80 millió dollár pluszadó-terhet jelent a Molnak. Ez körülbelül 25 milliárd forintos eredménycsökkenésnek felel meg – írta az Erste Befektetési Zrt. is.

Így fizet majd az OTP

Az extraprofitadó idén már csak minimálisan, a Concorde Értékpapír számítása szerint 2-4 milliárd forinttal terhelheti az OTP-t, 2025-ben azonban jelentősen emelkedhet. A 2024-ben esedékes durván 10-12 milliárd forint 2025-ben akár 25 milliárdra is ugorhat.

A kormány további 85 milliárd forintot kíván beszedni pénzügyi tranzakciós illetékből 2024 hátralévő részében, amelyből az OTP várhatóan mintegy 30 százalékot fizethet be. Emellett október 1-től a konverzióval járó ügyletekre kiegészítő tranzakciós illetéket vezetnek be, ami 2024-ben nagyjából kétmilliárd, 2025-ben pedig nyolcmilliárd forintba kerülhet az OTP-nek.

A legrosszabb forgatókönyvünk alapján arra számítunk, hogy az OTP-t 2024-ben nagyjából 30 milliárd forint addicionális adó fogja terhelni, ami 2025-ben 48 milliárd forinttal nőhet – írja a Concorde.

Számításuk szerint a részvényenkénti hatás 550 forint lehet, de a hétfői kereskedés során ezt nagyrészt beárazta a piac. Vételi ajánlásukat fenntartják a bankrészvényre.

Nyakunkon a robottaxik?

A Baidu részvényei 13 százalékot emelkedtek a hongkongi tőzsdén, miután kedvező hírek érkeztek az Apollo Go nevű robottaxi megrendeléseivel kapcsolatban – írta az Equilor Befektetési Zrt. A kínai interneteskereső-óriás komoly összeget invesztál a generatív mesterséges intelligencia, valamint az önvezetés fejlesztésébe, ezzel is diverzifikálva a tevékenységi körét. Amire szüksége is van, mivel a kínai gazdaság lassulása komolyan kihat a fő bevételi forrását jelentő hirdetési piacra.

Az önvezető taxik piaca viszont várhatóan komoly növekedés előtt áll. Az elemzők további hátszélre számítanak, miután Peking is bejelentette, hogy támogatja a technológiát. Korábban Sanghaj már engedélyezte a Tesla számára, hogy tesztelje az önvezető technológiáját a város utcáin, és a jövő hónapban el is indíthatja az önvezetőtaxi-szolgáltatását.

Mindenütt jól keresnek a tőzsdei cégek?

Várhatóan a második negyedévben is folytatódhat a bevétel-, illetve profitnövekedés az amerikai cégek körében, egyelőre tehát a magasabb kamatkörnyezet ellenére sem látjuk a lassulás jeleit a gazdaságban – írta a K&H Értékpapír. Immár az olyan, korábban lemaradó szektorok esetében is javulás várható, mint például az energiacégek.

Európában óvatosabb várakozásokkal szembesülhetünk, de pozitív fordulatot jelent, hogy a STOXX 600 várható átlagos profitnövekedése több mint egy év után újra növekedhet. A magyar blue chipeknél a fundamentumok továbbra is támogatóak, amit a piaci mozgások is tükröznek.

Két jó hír a kriptókról

A vezető kriptovaluták szerdán ismét 1-2 százalékos pluszban állnak, a bitcoin az 59 ezer, az ether a 3100 dolláros határt kerülgeti. A hírek szerint minden érintett kibocsátó benyújtotta az amerikai tőzsdefelügyelet (SEC) által kért módosításokat az Ethereum ETF-eikhez, így él a remény, hogy esetleg még júliusban megindulhat a kereskedés.

Egy másik jó hír, hogy a bitcoin áresését – és két nagy intézményi, állami szereplő eladásait – az adatok szerint sok befektető vásárlásra használta fel. A CoinShares kimutatása szerint a múlt héten 441 millió dollár áramlott kriptovalutákra szóló befektetési termékekbe, ebből 398 millió a bitcoinra jutott.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Szerbia kiváló viszonyt ápol Magyarországgal – hangsúlyozta Aleksandar Vucic szerb köztársasági elnök

Szerbia kiváló viszonyt ápol Magyarországgal – hangsúlyozta Aleksandar Vucic szerb köztársasági elnök