A világ tőzsdéin olyan durva esést láthattunk a hét elején, hogy a mindent leuraló olimpiai tudósítások mellett is megjelentek a „fekete hétfőről” szóló beszámolók. Noha a magyar befektetők számára legfeljebb egzotikumnak számít a japán piac, mégis ez kapta az egyik legnagyobb figyelmet. A szigetország irányadó tőzsdeindexe, a Nikkei 225-ös mutató ugyanis a pénteki 5,7 százalékos esést követően hétfőn az 1987-es fekete hétfő óta nem látott mértékű, 12 százaléknál is nagyobb zuhanást szenvedett el. Ehhez képest olcsón megúszta a magyar tőzsde BUX indexe, bár az is két nap alatt (pénteken és hétfőn) közel 5 százalékot veszített az értékéből.

A távol-keleti fejlemények azon túl, hogy a befektetési piacon mindenki felkapta a fejét, kihatottak a világ tőzsdéire is. A múlt héten indult globális esésben ugyanis fontos szerepe volt a Japánban történt eseményeknek.

Mindenki várta, de senki nem számított az esésre

A tőzsdék lélektanáról már eddig is könyvtárnyi irodalom született, vélhetőleg az utóbbi napok eseményei újabb fejezettel bővítik majd a szakirodalmat, hiszen a nagy kilengésnek a gazdasági történések mellett ilyen okai is voltak.

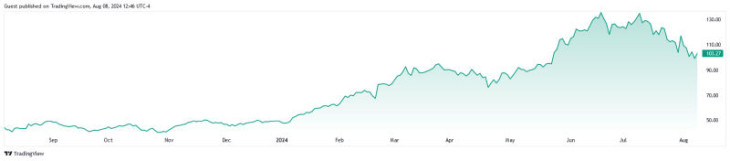

A világ piacain az utóbbi kilenc hónapban óriási emelkedést láthattunk, a masszív bikapiacon is voltak extrém jó teljesítmények. Érdemes kiemelni a nagy technológiai cégeket, ezek egyik fontos tőzsdeindexe a Nasdaq Composite mutató, amely tavaly október közepén 12 543 pontos mélységben is járt, majd innen március végéig töretlenül emelkedett. Áprilisban jött egy sokak által már régóta várt korrekció, ez azonban egyáltalán nem szegte a befektetők kedvét, sőt a visszaesést jó beszállási lehetőségnek tartva július elejére 18 671 pontig hajtották fel az indexet. Így kilenc hónap alatt közel 50 százalékos száguldást láthattunk, miközben a piac legnagyobb sztárja, a mesterséges intelligencia rendszerek elsőszámú chipgyártója, az Nvidia ez idő alatt 300 százalék feletti árfolyamnyereséget ért el, hiszen 40 dollárról 135-ig ugrott fel. (A vállalat végrehajtott egy részvényfelosztást, amely során egy korábbi részvényből tíz lett, mely előtt, tavaly ősszel az árfolyam még 400 dollár volt.)

Fotó: Tradingview

A fenti hatalmas növekedés miatt sok szakértő várt komolyabb korrekciót, sőt az sem volt unikális, amikor a 2000-es dotkom őrülethez hasonló eseményekről beszéltek pesszimista elemzők. Abban eltért a szakértők véleménye, hogy az emelkedés irreális vagy fundamentálisan megalapozott, egyetértés volt ugyanakkor abban a tekintetben, hogy a ralli túl gyors volt, és elkerülhetetlen a korrekció. A probléma az, és itt csatolunk vissza a tőzsdepszichológiára, hogy az ilyen emelkedések esetén egy idő után az úgynevezett FOMO (Fear of missing out) jelenség komoly faktort jelent, hiszen azok, akik sokáig szkeptikusan nézték az emelkedést, egy idő után megpróbálnak felugrani a „száguldó bikára”, ezzel tovább feszítve a túlvett piacokat.

Ráadásul nagyon sokan nem (csak) a meglévő vagyonukat kockáztatják, hanem gyakran valamilyen speciális ügylet révén (például úgynevezett opciós vagy derivatív eszközök által) a valós pénzüknél sokkal nagyobb összegben „fogadnak”. Amíg a piac arra megy, amerre a tömeg szeretné, ezzel persze nincs gond, ha azonban fordulat jön, és ezeket a tőkeáttétes pozíciókat elkezdik lezárni, akkor "a kijárat könnyen szűknek bizonyulhat". Ez a gyakorlatban azt jelenti, hogy akinek nincs elég pénze, hogy az esésben is kellő összegű fedezetet biztosítson a pozíciójához, annak a korábbi vétel után el kell adnia, ami sok-sok befektető esetén összeadódik és hatalmas zuhanást tud a piacokon okozni, ahogy erre a pénteki és a hétfői események is rámutattak.

A visszaesés tehát jó ideje a levegőben lógott. Ennek ellenére amikor bekövetkezett, akkor sokak számára okozott kellemetlen meglepetést. A most kényszerhelyzetbe került spekulánsok pedig nemcsak a korábbi emelkedés nagyságáért, de részben a mostani esés extrémitásáért is felelősek.

Tökéletes vihar alakult ki, amely aligha múlik el pár nap alatt

A fent emlegetett tőzsdei túlvettség, a tőkeáttételt használó spekulánsok és a tőzsdepszichológia mellett persze fundamentális okok is álltak a hatalmas esések mögött. Ezek közül az egyik, amelyre most nem térünk ki részletesen, a közel-keleti helyzet. A hírek arról szólnak, hogy a korábban izoláltnak tekinthető gázai háború jó eséllyel fog jelentősen kiszélesedni, hiszen a levegőben lóg, hogy Irán megtámadja Izraelt. Ebbe pedig indirekt módon nagy valószínűséggel az Egyesült Államok és Oroszország is bekapcsolódik majd.

A fegyveres konfliktus mellett nagy problémának tűnik, hogy a gazdasági adatok egyre inkább azt mutatják, az Egyesült Államok recesszióba süllyedhet. Az utóbbi időben már érkeztek figyelmeztető adatok, ám akkor a befektetők ezeket nem igazán vették komolyan, sőt a gazdasági gyengeségnek sokszor még örültek is, azt remélték ugyanis, hogy emiatt az amerikai jegybank szerepét betöltő Fed az előzetesen reméltnél előbb és többször csökkent majd kamatot.

Visszanézve persze, a kamatcsökkentési várakozások tőzsdei hatása nehezen nevezhető logikusnak. A már említett tavaly őszi amerikai tőzsdei mélypontról ugyanis azért tudtak lendületesen felpattanni az év végén és idén év elején a tőzsdeindexek, mert a piacok mérsékelt és kontrollált gazdasági lassulást vártak, amely eredményeként ugyanakkor nem esik recesszióba az amerikai gazdaság. Ezt részben úgy látták elkerülhetőnek, ha a Fed számos alkalommal (a legoptimistább forgatókönyv szerint hétszer) csökkenti az irányadó kamatot. Az infláció azonban a vártnál lassabban csökkent, miközben az év végén és az első negyedévben is a korábban vártnál nagyobb GDP-növekedést láthattunk, így a kamatvágások csak nem indultak meg. Sőt a nyár elején a piaci konszenzus már csupán egy szeptemberi vágásra korlátozódott. A magas(abb) kamatok viszont a közgazdaságtan szabályai szerint a gyengébb hitelfelvételi kedv miatt visszafogják a növekedést, tehát emiatt sem volt indokolt a tőzsdék ilyen mértékű emelkedése.

A Fed így idén kivárt a kamatcsökkentéssel, ami segített az infláció mérséklésében, a másik oldalon viszont ez fékezte a gazdaságot. Több kellemetlen gazdasági adatot is láthattunk az utóbbi időben, a munkanélküliség múlt pénteken közölt megugrása különösen aggasztó volt. Többek között emiatt is egyre többen tartanak attól, hogy az amerikai gazdaság recesszióba süllyed, ami vélhetőleg globális problémákkal járhat. Ugyanakkor a munkaerőpiac alakulásán túl is számos kockázat van, a legnagyobb amerikai bank, a JPMorgan Chase vezérigazgatója, Jamie Dimon szerint a fenyegető visszaesésnek több oka is lehet. Egy szerdán megjelent interjúban ezekre rá is mutatott. Szerinte egyebek mellett geopolitikai veszélyek, a lakhatási problémák mellett a költségvetési hiány, a túlzott kormányzati kiadások és azok kamatterhe, de még akár a novemberi elnökválasztás is negatív hatással lehet az amerikai GDP-re.

A japán dominó

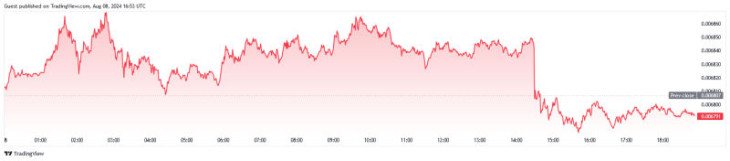

Ahogy azt fent jeleztük, a mostani esésnek voltak technikai okai, politikaiak és gazdaságiak is, ám egy tőzsdei fordulatot gyakran olyan események okozzák, amelyekre előzetesen nem számítanak a piacok. Ezúttal a japán jegybank lépése hozta el a kijózanító pofont, nem véletlenül láthattuk a tokiói tőzsdén a legnagyobb vérfürdőt.

Fotó: Tradingveiw

A Bank of Japan ugyanis a múlt héten kamatot emelt, ami nem volt jelentős mértékű (0,25 százalékos), ám mégis drasztikus hatással járt. Sok befektető ugyanis kihasználta, hogy nulla kamattal tud Japánban hitelt felvenni, és ezt a pénzt használták részvényvásárlásra. Ezt részben a japán tőzsdén tették meg, de nem kizárólag ott, hanem sokan dollárra váltották a jent és például az amerikai piacon fektették be. Ezt jelezte, hogy a kamatemelés hatására óriási jenerősödést láthattunk, így feltételezhetően nagyon sok ilyen típusú spekulációs ügyletet számoltak fel néhány nap alatt.

A korrekció megvolt, de a kockázatok a levegőben lógnak

A múlt pénteki és a hétfői zuhanást követően kedden és szerdán már optimistább kereskedést láthattunk, és a piacok ledolgozták a veszteség kisebb-nagyobb részét. Érdekes ugyanakkor, hogy az emelkedésben korábban vezető amerikai technológiai index nem mutatott erőt. A Nasdaq Composite hétfőn napközben a nyitás utáni mélyponthoz képest sokat emelkedett, ám ezt követően csak próbálkozásokat láthattunk. Eddig rendre sikeres stratégiának bizonyult, hogy egy-egy nagy esést meg kell úgymond venni, mert ezt követően gyorsan nagy nyereséget lehet realizálni, most viszont ez kérdésesnek tűnik. A technológiai cégek indexe kedden és szerdán is emelkedést mutatott napközben, ám a zárásra a napi nyereség nagy része elolvadt, úgy tűnt, mintha a nagyobb befektetők a megjelenő vásárlókra öntenék a részvényeket, ami azt jelezheti, hogy ők korántsem hisznek a gyors visszapattanásban.

Ez persze indokolt lehet abból a szempontból, hogy a recessziós félelmek nem szűntek meg. Sőt, miután a Fed eddig sem tudta az általa célnak tartott 2 százalékos szint közelébe lehúzni az inflációt (annak éves szintje júniusban 3 százalék volt), vannak, akik stagflációs veszélyről (amikor úgy esik vissza a gazdaság teljesítménye, hogy közben relatív magas marad az infláció) beszélnek. Előbbi a tőzsdék szempontjából átmeneti problémákat okozhat, gyengébb negyedéves vállalati eredményeket, ám a kilábalás után rendre újabb tőzsdei ralli szokott kibontakozni. A stagfláció viszont sokkal kellemetlenebb, hiszen ekkor például a jegybanknak sokkal kevesebb eszköz áll a rendelkezésére, miközben egymással ellentétesen mozgó mutatókat (magas gazdasági növekedés magasabb inflációval szokott járni, recesszió esetén pedig az árak is visszaesnek) kellene orvosolni.

Ezek mellett pedig továbbra is sokakat aggaszt az egyre feszültebb közel-keleti helyzet. Amennyiben a fegyveres konfliktus kiszélesedne, az jó eséllyel az olaj piacán is visszaköszönne, az energiahordozó drágulása pedig minden más tényezőt figyelmen kívül hagyva is problémás lenne, hiszen az inflációt felfele hajthatná.

Csütörtökön délután ugyanakkor némileg megnyugodtak a kedélyek annak köszönhetően, hogy a vártnál alacsonyabb volt az amerikai munkanélküli segélykérelmek száma, így a befektetők azt remélik, hogy a recesszió talán mégsme olyan fenyegető. Ez pedig meglátszódott a részvényárfolyamokon és a kötvényhozamokon is, az indexek és a hozamok is jelentősen emelkedtek a délutáni adatok hatására.

Ebben a helyzetben nincs tökéletes befektetői stratégia, lehet, hogy megint jól érvényesül a "buy the dip magatartás", vagyis, akik most vesznek, azok még az idei évben nagy nyereségre tehetnek szert. De az utóbbi egy évhez képest az elemzők szerint érdemben nőtt annak a kockázata, hogy ez most egy több hónapig tartó medvepiac is lehet, nagy beleadásokkal és hirtelen visszahúzásokkal. Ez pedig nehezen összeegyeztethető a kisbefektetők kockázatkezelő és -tűrő képességével.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Ali Hámenei utódjáról állítólag már döntés született.

Ali Hámenei utódjáról állítólag már döntés született.