Két nap emelkedés után máris kifulladni látszik a tőzsdék miniralija, ma a nyugat-európai indexek 0,1-0,5 százalékkal esnek. Tegnap azután fordult lefelé az amerikai részvénypiac, hogy az Apple bejelentette, lassítja a munkaerő felvételét, költségeit kordában tartandó. Nemrég már más technológiai cégek is tettek hasonló lépéseket. Az amerikai határidős indexek ma viszont már fél százalék körüli pluszban állnak.

Megérkezett az Eurózóna inflációs adata, ami magas, évi 8,6 százalék, de egyben a várakozásoknak megfelelő volt. Az EKB ülésezik csütörtökön, ahol legalább 25 bázispontos kamatemelés várható, az amerikai Fed pedig a jövő héten ül össze. Ma lakáspiaci statisztikák érkeznek az USA-ból, és jelent a Netflix, valamint a Johnson & Johnson, holnap pedig a Tesla.

Potyognak az osztalékok Pesten

A BUX index ma nulla körül stagnál, a tegnapi nyertes, a Mol is csak 0,1 százalékkal megy fel. Az OTP 0,3 százalékos esését a Richter 1,5 százalékos emelkedése ellensúlyozza. A Zwack öt százalékos esése csak technikai, ma “esett le a papírról” az 1500 forintos osztalékszelvény.

Holnap pedig a Mol forog szelvény nélkül, így egy tíz százalék körüli esés is csak stagnálásnak felel majd meg. Az OTP bejelentette, hogy pénzügyileg lezárta az albán Alpha International Holdings Single Member S.A. megvételét, így a bank 100 százaléka az OTP kezébe került.

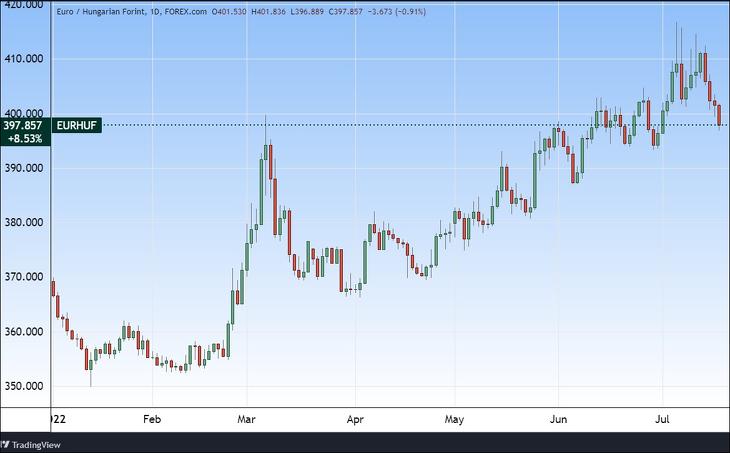

Fontos támaszok alatt az euró-forint

Mintegy három hete először 398 alatt is volt ma az euró/forint árfolyam, a napi minimuma 397,70, a jelenlegi érték 398,03. Az Equilor Befektetési Zrt. szerint ezzel “rendkívül fontos támasz alá került” az árfolyam, ami egy emelkedő trendvonal, illetve a 30 napos mozgóátlag volt 400 felett. De szerintük a márciusban elért maximumra is érdemes figyelni 399,62-nél.

Amennyiben sikerül az említett szintek alatt zárni, folytatódhat a korrekció, ez esetben a következő fontosabb támasz az 50 napos mozgóátlag 395,65-nél.

Folytatódik a korrekció a dollár/forintnál, itt is “meghatározó támaszhoz” ért a árfolyam, amely 388,85-nél található.

Nem megy tovább az olaj, a gáz

Az olaj ára ma kissé süllyed, a WTI 99, a Brent 106 dollár alá csúszott. A korábbi két napban pedig még drágult, mert nem látszott nyoma, hogy Joe Biden amerikai elnök elért-e valamit Szaúd-Arábiai látogatása során.

Az európai gázár tegnap némileg meglepő módon esett, ma viszont közel öt százalékkal emelkedik Nagy-Britanniában.

Lesz-e gáz a télen Európában?

Az orosz gázipari óriáscég, a Gazprom a hétfői hír szerint “vis maior”-t (“force majeure”) hirdetett az Európába irányuló gázszállításokban, legalább egy nagy európai fogyasztónak írt levelében – írta a Reuters. Eszerint különleges körülmények miatt június 14-től nem tudja teljesíteni szállítási kötelezettségeit. Egyes információk szerint a levél az Északi Áramlat-1 gázvezetéken keresztül Németországba irányuló szállításokról szól.

A hír valószínűleg csak azért nem okozott nagyobb felfordulást a tőkepiacokon, mert egyébként is azt gyanítják, hogy az eredetileg tervezett karbantartási leállást követően nem indul újra az orosz gázszállítás Európába. Valamint már egy ideje azt találgatja egész Európa, hogyan húzza ki a következő telet szükség esetén nulla orosz gázzal is. Szerdán derül majd ki, hogy az oroszok folytatják-e a szállításokat csütörtöktől.

A koronavírus-pánik óta nem látott pesszimizmus

Bár a német irányadó index két napig emelkedett, a legtöbb német magánbefektető nem bízik a tartós javulásban a Handelsblatt Dax-Sentiment felmérése szerint. A több mint 7000 résztvevővel készült körkérdés alapján az index mínusz 6,2 pont, és már a 28. egymást követő héten negatív. A német részvényárak az év eleje óta rövid megszakításokkal esnek, a pozitív korrekciók gyorsan leálltak.

A hangulatindex öt hetes átlaga az előző heti mínusz 30-ról mínusz 31-re csökkent, ezzel megközelítette a koronavírus-összeomláskor feljegyzett mínusz 32-es történelmi szélsőértéket.

A múltban ez a mutató megbízható jelet adott a stabil piaci aljak kialakulásáról – mondja Stephan Heibel szetiment-szakértő. További nagy kockázati tényező azonban a gázellátás.

Bitcoin: megvolt az alja, vagy nemsoká meglesz

Egy viszonylag rövid, hét hónapos időszak alatt a bitcoin történelmi csúcsáról egy medvepiaci mélyponthoz hasonlító helyzetbe került a Glassnode elemzőcég jelentése szerint. A zuhanás során a túlzott mennyiségű tőkeáttételes pozíció felszámolása, a kényszereladások és likvidálások sokasága történt meg, “mély és teljes kapituláció következett be”. A cég a piacot főleg a nem realizált és a realizált veszteségek szemszögéből vizsgálta, az eladók kimerülésének jeleit keresve.

Szinte valamennyi vizsgált mérőszám a múltbeli medvepiaci mélypontok többségére hasonlít, bár eltér azoktól az időintervallumban.

A rendkívül kihívásokkal teli makrogazdasági és geopolitikai környezetben a bitcoin az erős meggyőződésű hosszú távú befektetők (HODLER-ek) körében “a telítettség csúcspontján van”, azaz ők igazán alaposan bevásároltak belőle.

Számos jel arra utal… kezd hihetővé válni, hogy egy valódi mélypont kialakulása folyamatban van – teszik hozzá.

Ha az infláció fordul, a részvénypiac is fordul?

Az 1968 és 1977 által határolt évtizedben erős korreláció volt a részvénypiaci teljesítmény és az infláció hullámzása között – írja a Concorde Értékpapír Zrt. Az emelkedő inflációs pálya szinte tökéletes időzítésekkel heves részvénypiaci esésekkel járt együtt. Míg az eső inflációs időszakokat erős részvénypiaci felpattanásokkal jutalmazták a befektetők.

Egy hasonló mintázat most is óriási segítségére lenne a piaci időzítésben a befektetőknek – teszik hozzá.

A következő években azonban megszűnt ez az erős korreláció, például volt, hogy az infláció 12,6 százalékról 5,9 százalékra zuhant vissza, a részvénypiac mégis zuhant 29 százalékot. Ez volt a Paul Volcker Fed-elnök nevével fémjelzett éra, amikor háromszor is húsz százalékig emelte alapkamatát Fed.

A 4iG 26 ezer darab saját részvényt vett hétfőn 736,7464 forintos átlagáron.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.