Még nagyon az elején vagyunk az orosz-ukrán konfliktusnak – mondta Deák András György tudományos főmunkatárs az Aegon Alapkezelő konferenciáján. Egyelőre nem látszik megoldás, nem következett be egyik fél katonai győzelme sem, ami a leggyorsabban vezethetne a háború végéhez. Jelenleg az oroszok megpróbálnak Kelet-Ukrajnában egy hatvanezer fő körüli ukrán katonai csoportosulást bekeríteni és legyőzni, ez nagy vereség lenne az uránok számára.

Elméletileg az ukránok is nyerhetnek még ebben a háborúban, főleg, hogy hihetetlen mennyiségben kapnak nyugati fegyverszállítmányokat is. Ebben az esetben tárgyalásos rendezés lenne várható. A béke azonban ekkor is nehezen körvonalazódna. Például nem világos, hogy kétoldalú vagy többoldalú béke lenne-e, mi lesz például a szankciókkal, amelyek nem az ukránok hatáskörébe tartoznak.

Semmi bizonyosság nincs, a legfőbb kérdés, hová vezetnek majd az áprilisban induló katonai műveletek – hangzott el.

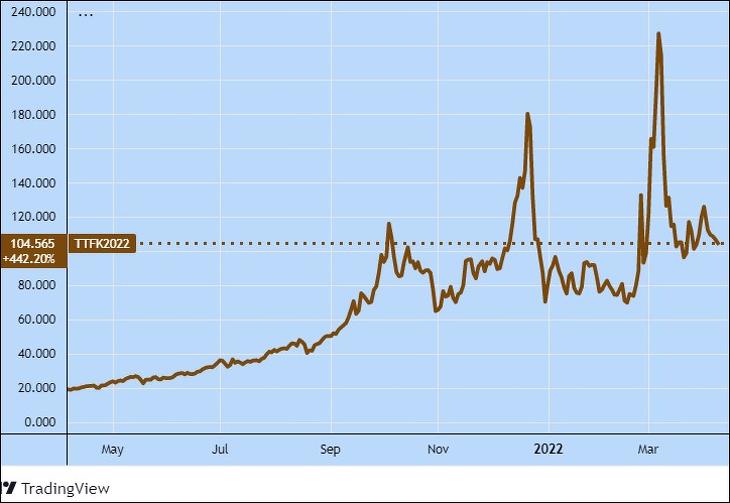

Az orosz gáz a piacon marad

Az orosz energiaexport ugyan csökkenni fog, de az exportbevételük már nem fog érdemben mérséklődni – mondta a szakember. A magasabb árak ugyanis alacsonyabb volumen mellett is biztosíthatják a bevételt, hiszen Oroszország kínai, indiai kereskedelmi kapcsolatai nem omlottak össze.

A szankciókból nincs könnyű kiút, a feszültség extrém magas olajárak és gázárak irányába mutat. Az orosz gáz és olaj esetleg magas kockázati prémiummal és diszkonttal ugyan, de átmenetileg a piacon marad.

Ami a szovjet időkben jobb volt

Oroszországnak a következő években komoly problémái lesznek azonban a technológiával, annak megújításával (chipek, hardver, szoftver, mobiltelefonok, gépek stb.). Míg a szovjet időkben tudták, hogy technológiai embargó van, és ezért mindent megpróbáltak maguk kifejleszteni, most erre nincsenek felkészülve.

Ennek ellenére a szakember nem számít az orosz export lényeges visszaesésére. Ez látszik a szankciókban is, a teljes külkereskedelem letiltásáról szó sincs. Ha valaminek az importját megtiltják Oroszországból, annak felmegy az ára, és az oroszok kisebb volumen mellett is jelentős bevételt érnek el. Jó példa a palládium, amiből egyébként is nagy hiány van a világban.

Az orosz export nem szankcionálható fájdalommentesen – hangzott el.

Máshonnét kell gázt behozni

Az orosz energiahordozókról való leválás Európában még csak a tervezés fázisában van. A folyamat ráadásul ellentétbe kerülhet a dekarbonizációval és általában a klímapolitikával. A földgázt például csak 2030-2035-től kezdték volna kivezetni. A legszennyezőbb energiahordozó, a szén kivezetését eddig földgázzal pótolták.

Az épületek energetikai korszerűsítésére hatalmas programokat indítottak például Németországban, de emellett is a földgázfogyasztás szinten maradása volt a terv a következő években. Egy eszközünk maradt, ha a földgázt máshonnét hozzuk be.

Az orosz földgázimport véleményem szerint az évtized folyamán kiváltható – mondta a szakember.

A fűtőanyag is Oroszországból jön

A nukleáris fűtőanyagokat sem lehet máshonnét beszerezni Magyarországon és néhány más európai országban, mint Oroszországból. Pedig voltak korábban erre irányuló próbálkozások, például Nagy-Britanniából. Bár Európa ki tudja váltani a szénimportot eléggé gyorsan, Oroszország el tudja adni a szenet a Távol-Keleten.

Az olajpiac már eddig is extrém feszes volt, az OPEC+ kartell nem képes a saját kvótáit sem kitölteni. Amit az oroszoktól nem veszünk meg, máshonnét kell beszerezni. A technológiai szankciók miatt azonban Oroszország jelenleg hét százalék körüli részarányú globális exportja csökkenni fog.

Megatrend lett a hiány

Míg tavaly sokáig az infláció és annak átmeneti volta volt a téma, azóta kiderült, hogy egyáltalán nem átmeneti. Hiányjelenségek ütötték fel a fejüket, sőt a hiány és a deglobalizáció egyenesen megatrenddé vált – mondta Pálfi György, az Aegon Alapkezelő részvényüzletág-vezetője. A hidegháború már elkezdődött, és ez a befektetéseinkre is hatással van.

Kína felemelkedik, és emiatt egyre kevésbé van szüksége a nyugati tőkére. Ez az oka annak, hogy míg egyik oldalról növekedik, globálisan teret nyer, addig másik oldalról a tőkepiacának súlya csökkenőben van.

Több Föld sem lenne elég

Sokkal többet fogyasztunk, mint amennyi rendelkezésünkre áll. A világ népessége a múlt század második felében kétszeresére, a gabonatermelés több mint háromszorosára, az energiafogyasztás négyszeresére, a globális GDP pedig ötszörösére nőtt. Már Kínának vagy Latin-Amerikának sem lenne elég egy Föld bolygónyi erőforrás. Már nem csak a nyugati világ fogyaszt túl sokat, hanem a feltörekvő országok is, az egész világ.

Ez komoly eltolódást jelent a világkereskedelemben is. Kína maga szeretné elfogyasztani a nála előállított nyersanyagokat. Az ellátásbiztonság mindenütt előtérbe került. A kínálat nem tud lépést tartani a kereslettel.

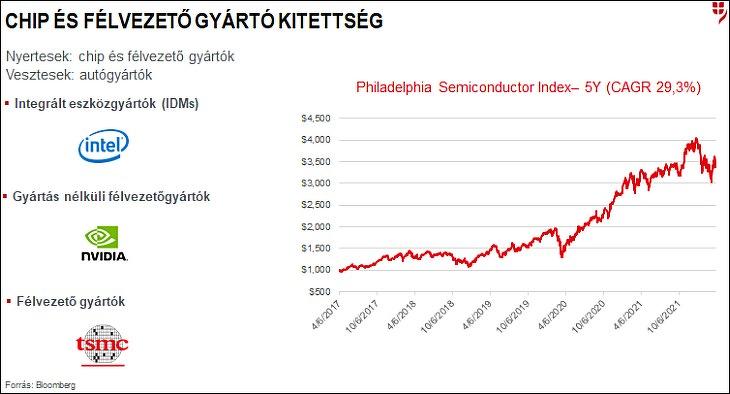

A chipek háborúja

Az első jele a deglobalizációnak a chipszektor válsága volt. A termelési láncok problémái, a keresletnövekedés miatt alakult ki. Ma egy elektromos autóhoz háromszor annyi chipre van szükség, mint egy hagyományoshoz – hangzott el.

Kína csak a chipek öt százalékát állítja elő, miközben 35 százalékát használja fel. Többet költ chipek imporjára, mint olajimportra.

A világ félvezetőgyártó üzemei őrült iramban növelik kapacitásaikat, amiből a megfelelő technológiai háttérrel rendelkező országok tudnak profitálni. A teljes szektor azonban az Aegon Alapkezelő szerint már túl drága, túlértékelt.

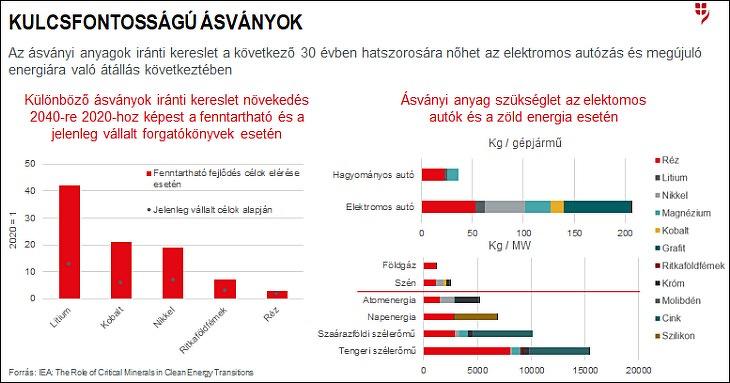

Ezek a bányarészvények nyerhetnek

A kulcsfontosságú ásványok szerepe is hasonló. Csak az elektromos autók elterjesztéséhez hatalmas mennyiségű ásványianyag-felhasználás kell, hatszor annyi kell egy elektromos, mint egy hagyományos járműhöz. A jelenlegi mennyiség sokszorosára lenne szükség lítiumból, kobaltból, nikkelből, ritkaföldfémekből és rézből is.

Ez a piac még a földgáz- és olajpiacnál is sokkal inkább koncentrált, a termelés zömét a legtöbb anyagnál pár ország adja. Főleg amerikai, kínai, ausztrál, kanadai bányavállalatok részvényei lehetnek a nyertesei a nagy átalakulásnak.

Óriási gond az élelmiszerár-robbanás

Az élelmiszerárak két év alatt 40 százalékkal emelkedtek február végéig az ENSZ indexe szerint, tehát ebben még a háború hatása nincs is benne. Ez sok országnak óriási terhet jelent, mint Srí Lanka, Peru vagy Egyiptom, és láthatóan komoly társadalmi feszültségek vannak kialakulóban.

Ráadásul 3-4 ország adja a gabonaexport zömét, Oroszország és Ukrajna részesedése 30 százalék feletti például a búza piacán. Az agrárpiac hatékonyságára, a gépesítésre, agrárvegyiparra, élelmiszer-gyártásra koncentráló cégek lehetnek ennek a helyzetnek a nagy nyertesei.

Az Aegon Megatrend Részvény Alapok Alapja pár év alatt közel 30 milliárd forintra nőtt, az egyik legnagyobb részvényalap Magyarországon – tette hozzá a portfólió-menedzser.

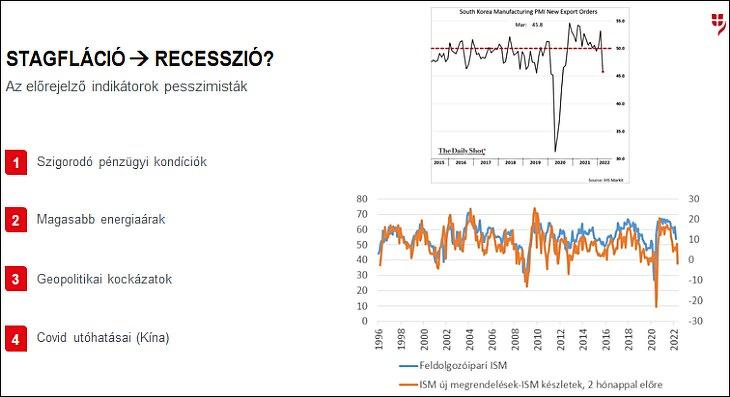

A stagfláció árnyai

Szép lassan, de folyamatosan minden régió a stagfláció felé mozdul a korábbi, túlfűtöttséggel jellemezhető időszak után – mondta Bakos Ádám, az Aegon Alapkezelő kötvényüzletág-vezetője. Az USA, az EU és Kína egyaránt erre halad, de Európára ez az orosz-ukrán konfliktus fényében különösen veszélyes.

A stagfláció az az időszak a gazdasági ciklusokban, amikor a növekedés már lassul, de az infláció még emelkedik. Negatív növekedés is kialakulhat, de itt még nem tartunk a mutatók szerint. Kérdés, meddig tudunk ebben a stagflációs időszakban maradni, és recesszió követi-e?

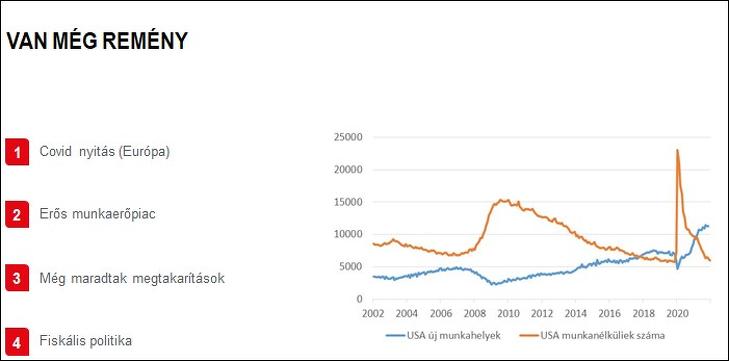

A recesszió mellett és ellen szóló érvek

A jelek, amelyek szerint recesszió jöhet, hogy szigorodnak a monetáris kondíciók, és az emberek elkölthető jövedelme csökken az infláció miatt. De van remény arra is, hogy a recesszió elkerülhető a nagyobb gazdaságokban. A Covid-nyitás hatása még pozitív lehet, a munkaerőpiac erős, és vannak bőven megtakarítások is. A fiskális (költségvetési) politika is rendelkezik tartalékokkal.

Mibe érdemes fektetni stagflációban?

Stagflációban egyes befektetési eszközök jól tudnak teljesíteni, ilyenek például az árupiacok, de a részvénypiacok egy része is.

Az USA-ban sok monetáris szigorítás van beárazva már, idén kilenc darab 25 bázispontos kamatemelést várnak. Ez 30 éve a leggyorsabb szigorítási ciklus lenne. A piac az azonban az állampapír-hozamokon keresztül már elvégezte a szigorítást, ezt a Fed-nek követnie kell, egyre szigorúbban kell kommunikálnia. A 70-es évekhez hasonlóan kellene szigorúnak lennie, de ez valószínűtlen, hiszen akkor alig volt költségvetési hiány – hangzott el.

Bye, bye, TINA!

TINA már nincs velünk a részvénypiacon, az óvatosság került előtérbe – mondta a szakember. (TINA=“there is no alternative”, azaz a részvénypiacoknak nincs jó alternatívája a befektetések között.) Az amerikai hozamgörbe nemég inverzzé vált, ami recessziós jel. De a múltban ilyenkor még átlagosan több mint egy évig felfelé mentek a részvénypiacok és recesszió is csak majdnem másfél évvel később következett be. Sokan csak 2023 második felére várnak gazdasági zsugorodást Amerikában.

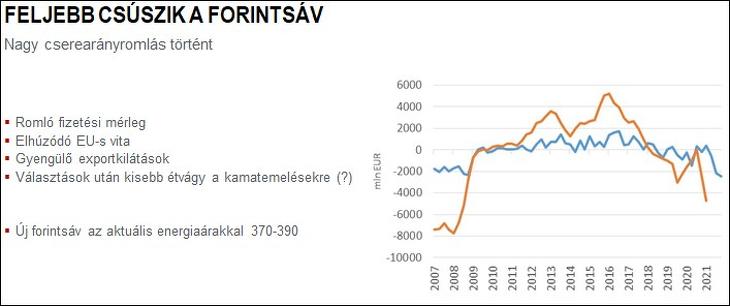

Feljebb csúszik a forint sávja

Magyarországon a fizetési mérleg romlik, elhúzódnak a viták az EU-val, és gyengülnek az exportkilátások is. Elképzelhető, hogy a választások után az MNB “kisebb étvágyat érez a kamatemelésre”. Ezért Bakos Ádám szerint új forintsáv kialakulása várható, az aktuális energiaárakkal kalkulálva nagyjából 370 és 390 forint között lehet az euró.

Kik lesznek a nyertesek?

Azt árupiacok igen érdekesek most a világpolitikai változások, a globalizáció csökkenése miatt is. Míg a pénzpiaci problémákat lehet pénznyomtatással, hitelnyújtással kezelni, addig árupiaci termékeket nem tudunk nyomtatni. Komoly árupiaci fellendülés volt például a kétezres évek elején is, amikor elhúzódó geopolitikai kockázatok találkoztak Kína keresletének megugrásával.

A mostani állapot szerint nyertes országok és nyersanyagok lehetnek:

- Dél-Afrika – palládium, platina

- Ausztrália – nikkel, szén,

- India – acél, alumínium, búza

- Kanada – palládium, platina, olaj, gáz

- USA – olaj, gáz, palládium, búza

Mely országok lesznek elöl?

Oroszország a háború következtében kiesett a feltörekvő piaci részvényindexekből. Ki lép a helyére? Ki lehet ennek az időszaknak a nyertese? Ki profitálhat a nyersanyagpiaci áremelkedésből?

Főleg latin-amerikai országok, mint Brazília, Chile, Kolumbia, Peru, Argentína, illetve Szaúd-Arábia – mondta Dercze Zoltán, az Aegon Alapkezelő portfólió-menedzsere. A nyersanyagok és a latin-amerikai tőzsdeindexek mozgása erősen korrelált egymással a múltban is. A részvények értékeltsége a régióban vonzó, a gazdaságok a világ stagflációs folyamatai mellett felülteljesítők lehetnek – mondta a portfólió-menedzser.

Latin-Amerika nagy esélye

Brazília, Dél-Afrika, Mexikó árazása jelenleg vonzó, a feltörekvő piaci átlag alatt van. India és Szaúd-Arábia részvényei viszont messze az átlag feletti értékeltséggel forognak.

ESG-szemüvegen keresztül nézve a latin-amerikai országok többsége nem tartozik a legvonzóbbak közé, de a legtöbbjük javuló tendenciát mutat. A régió fontos kitermelője az energia- és zöld átálláshoz szükséges nyersanyagoknak.

Megtörtént a tulajdonosváltás az Aegon Alapkezelőnél

Március 23-ától a VIG Vienna Insurance Group alapkezelőjeként végezzük a munkánkat változatlan módon – mondta Kadocsa Péter, az Aegon Alapkezelő elnök-vezérigazgatója. A biztosítói csoport a legjobb minősítéssel rendelkezik, a Bécsi Tőzsdén is jegyzik, 30 piacon van jelen Európában. A Magyar Állam 40 százalékos részesedést szerzett a biztosító magyarországi érdekeltségében.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

A Wizz Air azonnali hatállyal felfüggesztette minden izraeli, dubaji, abu-dzabi és ammani járatát.

A Wizz Air azonnali hatállyal felfüggesztette minden izraeli, dubaji, abu-dzabi és ammani járatát.