Miért jobb a készpénzkímélő fizetés, mint a készpénz?

Fizetési módok már a klasszikus pénz feltalálása előtt is voltak, úgynevezett árupénzeket használtak. Több ezer évvel ezelőtt gabonával, állatbőrökkel, fémtárgyakkal, ritka kagylókkal és még sok mással fizetek egymásnak az emberek. (Lásd az infografikát is.) Ahhoz, hogy valami fizetőeszköz legyen, néhány fontos feltételek feltételnek teljesülnie kell:

- Legyen általánosan elfogadott, így bárhol használható.

- Legyen ritka, ne lehessen könnyen előállítani (vagy hamisítani).

- Legyen kényelmes, könnyen lehessen kezelni, tárolni, mozgatni (például malomkövekkel vagy lovakkal nem praktikus fizetni).

- Legyen viszonylag olcsó. (Nem árt, ha nem kell kétszáz forintot fizetni egy ötszáz forintos átutalásért. Vagy egy százforintos érme előállítása nem 200 forintba kerül.)

Egyes dolgok ma már elképzelhetetlenek, túl bonyolultak vagy lehetetlenek lennének készpénzzel. Gondoljunk csak a külföldről rendelt árukra, vagy az interneten fizetett zenékre, szoftverekre, filmekre (például Spotify, Netflix). De az sem lenne kellemes, ha minden hónapban el kéne zarándokolni a közszolgáltatókhoz, és ötféle irodában személyesen fizetni be a víz–, gáz–, telefon– és villanyszámlákat.

Ellophatják, elveszhet

Ám a készpénznek mindig is voltak és vannak hátrányai. A készpénzt el lehet lopni, megsérülhet, elkophat, elveszhet. Az elvesztett készpénzt többnyire szinte lehetetlen újra megtalálni (elviszik), míg például egy elveszett bankkártya még esélyes, hogy letiltható, majd pótolható. A betörők és rablók pedig esetleg nem csak a készpénzt viszik el, hanem néha annak tulajdonosára, annak testi épségére is súlyos veszélyt jelentenek.

Infografika: Történelmi pénzek és fizetési módok – a kagylópénztől az aranydukátig és a kriptodevizáig

Bankszámlák és bankkártyák, fontosabb kártyafajták

Különböző kényelmi, biztonsági és hatékonysági okok miatt érdemes tehát készpénz-helyettesítő eszközöket használni. Ezeknek korai formái már az ókorban is léteztek, egyik városból vagy országból a másikba pecsétes levél formájában vittek megbízásokat kereskedőknek, amelyek alapján azok kifizetéseket teljesítettek. A hasonló, pénzre váltható papirosok újabb korokban például az úgynevezett váltók voltak. Majd a múlt században és még egyes helyeken most is sokat használtak csekkeket. (A mai Magyarországon ezek kevéssé terjedtek el.)

Minden, online pénztárgépet üzemeltető kereskedőnek biztosítania kell 2021. január 1-től az elektronikus fizetés lehetőségét, ami a bankkártyás fizetésen túl jelentheti például az azonnali átutalást, vagy egyéb QR kód alapú fizetési technikát. (MNB)

A mai fizetési módok közül az egyik legelterjedtebb a banki átutalás, amelyet internetes hozzáféréssel kombinálva (tehát online) gyakorlatilag bárhonnét, bármikor, bármelyik készülékről megindíthatunk. A 2020-ban elindult magyarországi azonnali átutalás segítségével pedig másodperceken belül meg is érkezik, még hétvégén és éjszaka is. Kifizethetünk így sokféle online vásárolt árut, küldhetünk pénzt barátoknak, ismerősöknek, törleszthetünk hitelt, leróhatjuk a különböző díjakat, adókat, illetékeket. Nagy összegű vásárlásoknál, mint egy drága számítógép, egy autó, egy lakás vagy egy távoli utazás, kifejezetten megkönnyebbülés, ha nem kell nagy mennyiségű készpénzt mozgatunk nyilvánosan.

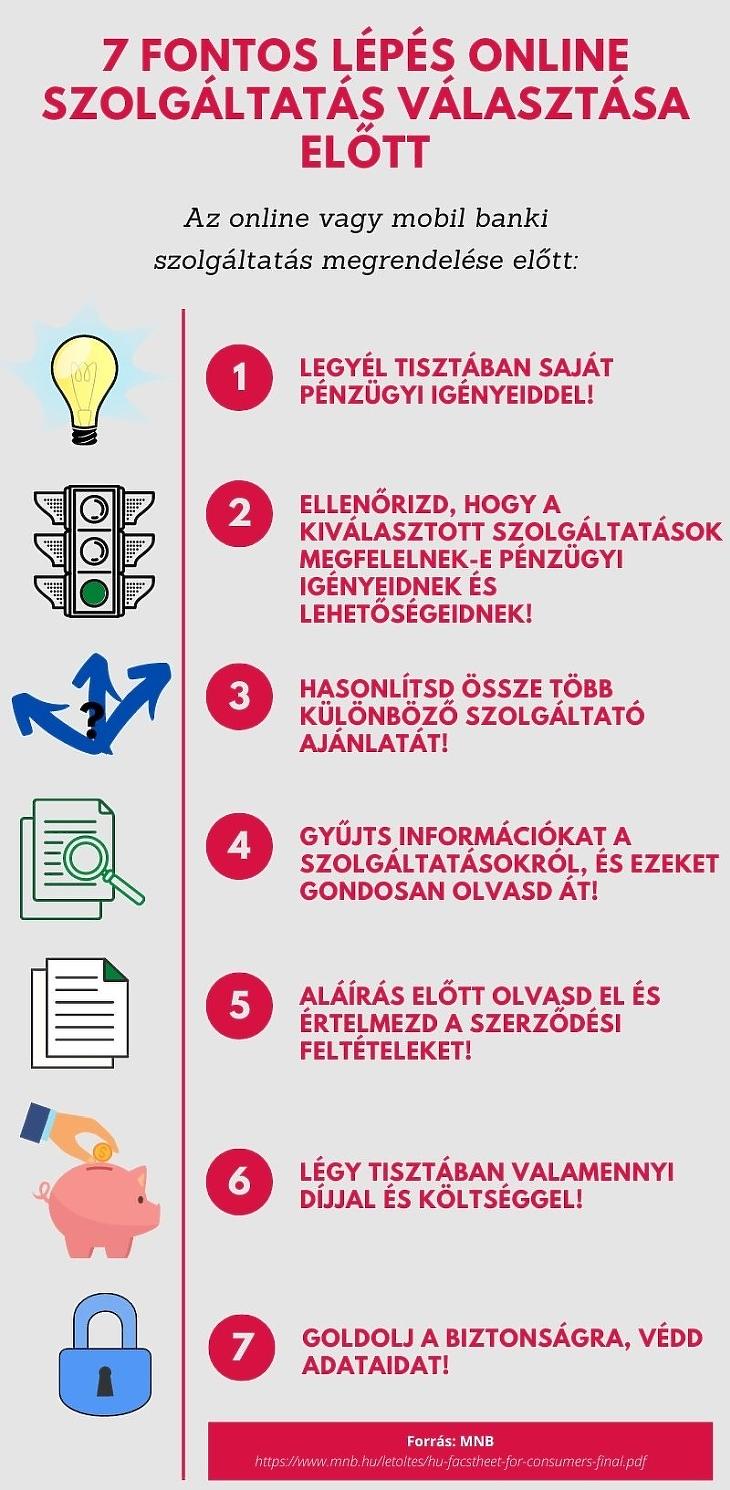

Infografika: Amire online banki szolgáltatások megrendelése előtt figyelni érdemes (Forrás: MNB)

Kártyázzunk okosan

A bankkártyák is széles körben elterjedtek ma már, és felhasználásuknak számos módja van. A kártyákat használhatjuk fizetésre az üzletekben, menetjegyet veszünk az állomáson, vagy készpénzt veszünk ki az ATM-ből (bankautomatából). Internetes vásárlásainkat lebonyolíthatjuk a bankkártyán levő adatok felhasználásával. Sőt léteznek virtuális bankkártyák is, amelyek fizikai formában nem is készülnek el. Lényegében csak a bankkártya-adatokat (kártyaszám, lejárat, háromjegyű titkos biztonsági kód) kapjuk meg és használjuk online vásárlásra.

Egyes országokban annyira elterjedt a használata, hogy nem is fogadnak el készpénzt, vagy nagyon alaposan megnéznek bennünket, amiért eltérünk a helyi szokásoktól. Még az utolsó képeslapot vagy fagylaltot is kártyával fizetik ki. Sőt vannak igaz történetek olyan koldusokról, adománygyűjtőkről, akik bankkártya-leolvasóval járják a vidéket.

Vigyázzunk, ne keverjük össze a klasszikus bankkártyát (“debit„ vagy betéti kártya) a hitelkártyával (“credit”). Bár mindkettővel kényelmesen lehet fizetni, de a bankkártyával csak a számládon levő pénzt tudod elkölteni, a hitelkártyával annál többet is. Kölcsönt, hitelkeretet kapsz hozzá, ami kedvezőnek tűnhet, de határidőn túli igénybe vétele súlyos fizetendő kamatterheket eredményezhet. A hitelkártya váratlan kiadások, magasabb készpénzigény esetén azonban megérheti, főként, ha tartozik hozzá például részletfizetési konstrukció.

Érintésmentes fizetés, biztonság

A bankkártyák felhasználásának modernebb módjai, amikor érintéses, vagy érintésmentes terminált használunk, amelybe már nem kell belehelyezni a plasztik lapot sem. Ezek népszerűsége a koronavírus-járvány miatt sokat növekedett, ahogy egyébként a többi készpénzkímélő módszeré is. Az egyik legújabb fizetési mód a mobilfizetés, ahol az érintésmentes technikával kártya helyett magát a mobiltelefont használjuk. Az tartalmazza a szükséges kártyainformációkat és szoftvert. Így a mobiltelefont lehet használni néhány centiméter távolságból érintésmentes fizetésre.

Ami a biztonságot illeti, a modern telefonokat ujjlenyomatunkkal vagy arcfelismerő szolgáltatással is védhetjük (biometrikus azonosítókkal).

A készpénz-helyettesítő módszereknek részben hasonló követelményeknek kell eleget tenniük, mint amit a készpénznél felsoroltunk:

- Legyen általánosan elfogadott (nem jó például, ha egy bankkártya csak kevés elfogadóhelyen használható).

- Legyen biztonságos, ne lehessen hamisítani vagy eltulajdonítani, illetéktelenül használni.

- Legyen kényelmes, könnyen lehessen kezelni (például ne kelljen 16 jegyű jelszót megjegyezni, vagy háromféle pecsétes dokumentumot bemutatni egy csekk vagy bankkártya felhasználásához).

- Legyen olcsó, a plusz költségek ne vegyék el a fogyasztó kedvét a fizetési módszer használatától.

Egyik fizetési módszer sem jelent azonban biztos védelmet, nem zárja ki teljesen a bűncselekményeket, és mindegyik esetben lehetséges tévedés is. Míg azonban a készpénz többnyire végleg elvész, egy téves banki átutalást, vagy egy elhibázott kártyás fizetést sok esetben vissza lehet vonni, módosítani vagy töröltetni lehet.

Tartsuk be a biztonsági előírásokat!

- Soha ne tároljuk a bankkártya közelében a pin-kódot!

- A telefonunk mellett se tartsuk az online banki belépési adatokat!

- Ne adjunk meg banki belépési információkat senkinek, sem személyesen, sem telefonon vagy interneten keresztül!

- Sok az adathalász próbálkozás, amikor például telefonon, e-mailben próbálnak tőlünk fontos adatokat kicsalni. A bankok nem használnak ilyen kommunikációs módszereket. Az e-mail ráadásul könnyen kikémlelhető, „lehallgatható”, nem biztonságos.

- További információkért figyelmesen olvassuk el a szolgáltatónk, bankunk által adott instrukciókat, figyelmeztetéseket is. A pénzünk múlhat rajta.

Mibe kerül ez nekünk?

Az igaz, hogy a legtöbb készpénzkímélő módszernek különböző költségei vannak. Egy bankszámla vezetése általában havi pár száz forintba, egy bankkártya fenntartása többnyire legalább évi pár ezer, esetenként pedig pár tízezer forintba kerülhet. (De néha lehet találni ingyenes számlát vagy kártyát is.) Vannak tranzakciók, amelyek ingyenesek, például havi 150 ezer forintig ingyenesen vehetnek fel készpénzt kártyával bankszámlájukról a magánszemélyek. (Ehhez egy külön nyilatkozatot kell tenni.) Rendszerint a kártyás vásárlásokért sem kérnek díjat. (Itt ugyanis a kereskedők fizetnek százalékot a kártyaszolgáltatónak.) Sőt, van olyan kártya, ahol a vásárlás összegének egy részét visszatérítik a vásárlónak („cashback”).

Az állam és a jegybank sok esetben ösztönzi a készpénz-kímélő módszereket. Másrészt azonban ez ellen hat a Magyarországon érvényben levő, tranzakciós illeték nevű adófajta. A banki átutalásokat például magánszemélyeknél 50 ezer forint felett 4,5 ezrelék tranzakciós illeték terheli (2024 nyarán emelték az illeték mértékét).

Modern fintech-megoldások

Újabban sok olyan úgynevezett fintech (“financial technology”) megoldás, modern pénzügyi szolgáltatás születik, amely alaposan átalakítja a főleg készpénzen, átutalásokon és bankkártyás tranzakciókon alapuló eddigi fizetési világot. Ilyen az ingyenes bankkártyát, ingyenes átutalásokat, ingyenes pénzváltást ígérő Revolut alkalmazás, az ingyenes értékpapír tranzakciókat kínáló Robinhood, az olcsó nemzetközi átutalásokkal versenyző Wise, a Paypal és számos más online vagy mobiltelefonos megoldás.

Ezek a külföldi társaságok általában valóban kényelmes, gyors, olcsó szolgáltatásokat kínálnak, ami a fogyasztók többsége számára nagyon vonzó. Ugyanakkor külföldi vállalatokról van szó, amelyek nem tartanak fenn Magyarországon irodahálózatot, és nem a magyar törvények szerint működnek. Ezért problémák, nehezen megoldható viták keletkezhetnek, hibás működés esetén a reklamáció és az érdekérvényesítés nagyon bonyolulttá válhat. A fogyasztók védelme érdekében a Magyar Nemzeti Bank ezeket a vállalkozásokat figyeli.

Az MNB folyamatosan figyeli a határon átnyúló fintech szolgáltatók működését, az azokat érintő hatósági döntéseket és szükség esetén teszteli az általuk kínált alkalmazásokat, üzleti modelleket. A külföldi felügyeletekkel együttműködve biztosítja a magyarországi ügyfelek számára a pénzügyi fogyasztóvédelem legmagasabb szintjét. Az MNB ismételten felhívja a fogyasztók figyelmét arra, hogy meg tudják óvni magukat a lehetséges pénzügyi károktól, ha egy-egy szolgáltatás, termék igénybevétele előtt előzetesen tájékozódnak a konstrukcióról és a szolgáltatóról (különösen arról, hogy az mely ország felügyeleténél rendelkezik engedéllyel) és a kockázatokról. (MNB)

Bitcoin, kriptodeviza, mint fizetési eszköz?

A 2009 elején létrehozott bitcoin egy olyan digitális fizetőeszköz, kriptodeviza (más néven kriptovaluta, kriptoeszköz vagy kriptopénz), amit egy nemzetközi programozói és számítógépes közösség működtet. Nincsen mögötte semmilyen hagyományos szervezet, állam, jegybank, vállalat. Így értékét senki sem garantálja. Ennek ellenére sokan használják világszerte fizetésre, megtakarításként vagy spekulációs célpontként.

Használható online szolgáltatások, szoftverek, digitális könyvek kifizetésére, helyettesíthetünk vele nemzetközi pénzátutalásokat. Sőt elfogadhatják egyes vendéglátóhelyeken, online vagy hagyományos üzletekben is, bár ez ritka. Magyarországon 2022-es adatok szerint mintegy 50 bitcoin-automata (pénzkiadó, ATM) is létezett. Sok esetben azonban nem a viszonylag magas költségű bitcoint, hanem más kriptovalutákat használnak.

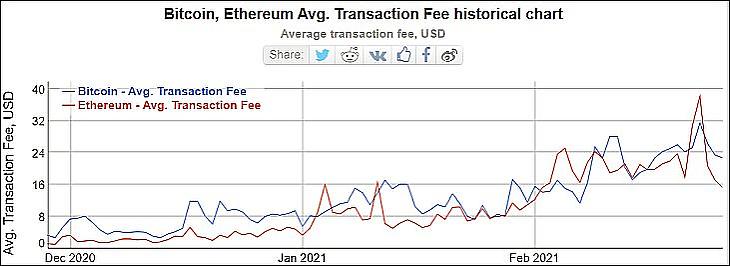

A kriptodevizák árfolyamai a hagyományos devizákhoz képest óriási kilengéseket mutatnak. Emiatt és a garanciák, fedezetek hiánya miatt különösen kockázatos befektetésnek számítanak. Sokszor olcsók, de nem mindig, mivel a tranzakciós díjakat a kereslet és kínálat alakítja ki, így időnként a műveletek rendkívül megdrágulhatnak. Ha a kriptodeviza, az annak eléréséhez szükséges jelszó, a számla adatait őrző számítógép elvész, akkor a fogyasztót, a tulajdonost senki nem kártalanítja. Többnyire senki sem képes többé az elveszített értékeket pótolni.

Kriptodevizákról és más digitális eszközökről lásd még:

Digitális pénzek, kriptodevizák, fintech-alkalmazások – mi a különbség?

Devizaalapú fizetések, nemzetközi átutalások

Életünk egyre inkább nemzetközivé, globálissá válik. Külföldi termékeket vásárolunk a boltban, gyakran magunk is online rendelünk külföldről. Külföldre megyünk nyaralni, külföldi vendégeink vannak, külföldi ösztöndíjjal tanulunk. Sokan külföldön dolgoznak, vagy külföldi munkát végző családtagjaiktól is kapnak átutalásokat. A forint árfolyama és a nemzetközi fizetések egyre inkább befolyásolják életünket.

Hogyan működnek a külföldi fizetési tranzakciók?

- Utazásnál, külföldön fizetni legegyszerűbben többnyire bankkártyával lehet. Bár vannak, akik még készpénzt is visznek magukkal, legalább kisebb mennyiségben, amit pénzváltónál vagy bankban szereznek be.

- Külföldre pénzt átutalni ma már lényegében minden bankban lehetséges. Ehhez korábban először egy devizaszámlát kellett nyitnunk, például eurószámlát, dollárszámlát. Hasonlóképpen, külföldről pénzt fogadni ezzel a klasszikus módszerrel devizaszámlára lehetett.

- Ma már egyes bankoknál forintszámláról is lehet devizát utalni, itt azonnali konverzió történik és a devizát küldik tovább. Ugyanígy a forintszámlánkon is jóváírhatnak beérkező devizát átváltás után. (De a forintszámlákon végzett devizaművelet drágább lehet, mint a devizaszámlán bonyolított.) A bank haszna a vételi és eladási árfolyamok különbsége is, ez azonban nekünk költség, ami jellemzően 1-3 százalék is lehet.

- Egyre több fintech-alkalmazás is használható külföldi fizetésre és külföldről való pénz fogadásra, mint az említett Revolut, PayPal vagy Wise.

- Forintot devizára váltani vagy fordítva lehet egyszerűen a bankszámlánkon keresztül, például forintszámlánkról devizaszámlánkra konvertálva. Használhatjuk az említett fintech alkalmazásokat is. Előfordul azonban az is, hogy a legjobb árat az utcai pénzváltó irodák adják, ahol készpénzt vásárolhatunk, majd szükség esetén ezt befizethetjük bankszámlánkra is.

Kapcsolódó írásainkat lásd: Diákverseny felkészítő anyagok – tartalomjegyzék

További ajánlott irodalom: A hazai fizetési rendszer működése

Források:

- A 2019 őszi Diákfórum-sorozat előadásai.

- MNB Pénzügyi Navigátor füzetek, Online vagy mobil banki szolgáltatásokról, Ingyenes készpénzfelvételről, a Bankkártya-használatról

- Az MNB a készpénzkímélő és környezetbarát pénzügyekről

- Az MNB a fintech-vállalkozásokról

- A NAV a tranzakciós illetékről

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.