A sokasodó kockázat miatt gyors átalakulásban van a lakáshitelek piaca. Óvatosak a bankok, drágábbak a hitelek és a jegybanknak is észnél kell lennie a szabályozási oldalon, nehogy megboruljon az eddig stabil rendszer.

Az MNB friss Lakáspiaci jelentésében azt emelte ki, hogy még minden kezelhető, de azért elismerte: az Európai Rendszerkockázati Testület (European Systemic Risk Board, ESRB) már februárban figyelmeztetésben részesítette Magyarországot a lakás- és hitelpiacon középtávon potenciálisan felépülő rendszerkockázatok miatt.

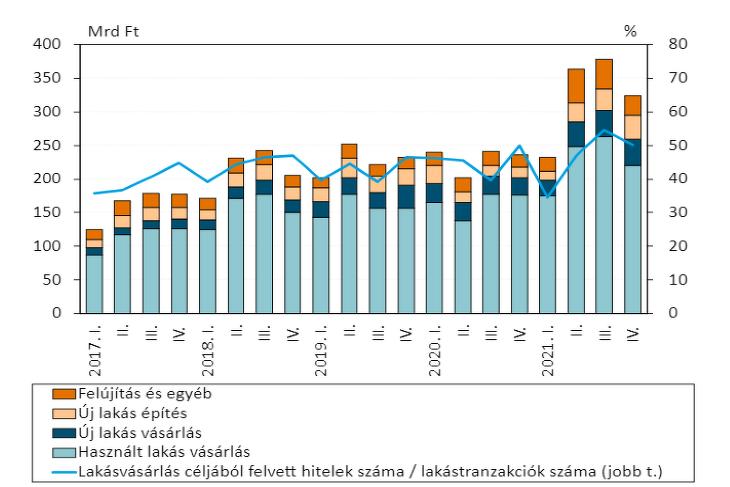

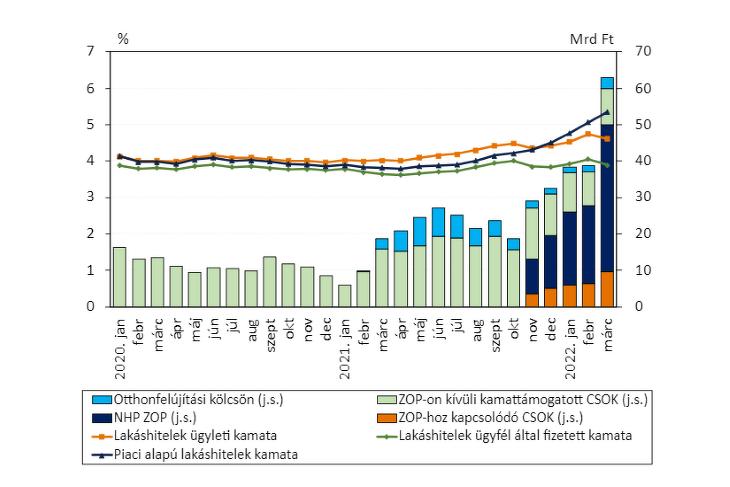

Akkor az ESRB az MNB 2021. szeptemberi adataira alapozva azt emelte ki, hogy Budapesten jelentős, 18 százalékot elérő túlértékeltség is mérhető volt a lakásárakban. A háztartási jelzáloghitel-állomány mindezek mellett robusztus növekedést mutatott 2018 óta. Az ESRB szerint az elégtelen kínálat miatt a keresletet ösztönző kormányzati támogatások és kedvezményes hitelek hozzájárulnak a háztartási hitelezés bővüléséhez és összességében a középtávú sérülékenységek növekedéséhez.

Az első figyelmeztetés óta már lassan négy hónap telt el, s nemhogy javultak, inkább romlottak az általános feltételek. Ha a kockázatok középtávon fokozódnak, akkor az európai testület szerint az MNB kénytelen lesz szigorítani két fontos mutatón is. Egyelőre a jegybanki kommunikáció viszont rövid távon azt jelzi, hogy most még nem kerül erre sor.

Az egyik a jövedelemarányos törlesztőrészlet mutató (JTM).

Ez az ügyfélnek a hitelnyújtást követően fennálló havi adósságszolgálata és az igazolt havi nettó jövedelmének hányadosa. (Tudni kell, hogy adóstársak esetén valamennyi adóstárs havi adósságszolgálata és igazolt havi nettó jövedelme összesítve értendő – a szerk.) Itt az lehet a szigorítás, hogy limitálják a futamidőt. Hiába nő tehát valakinek a nettó jövedelme, a tervezettnél rövidebb idő alatt kell majd kifizetnie a hitelt, miközben ha mondjuk változó kamatozású a kölcsön, akkor folyamatosan növekvő terhet jelent az emelkedő kamatterhek miatt.

Nem kizárt, hogy egy másik fontos paraméter, a hitelfedezeti mutató (HFM) is változik, mégpedig lefelé.

A mostani szabályok szerint a lakás becsült forgalmi értéknek legfeljebb 80 százaléka lehet a hitel nagysága, vagyis egy 60 millió forintos lakáshoz maximum 48 millió forintnyi hitelt lehet felvenni, 12 millió forint önerő szükséges. Az esetek többségében nem kérnek ennyit, a tapasztalatok szerint 20-25 millió forint a hitel, a hiányzó részt vagy egy másik ingatlan eladásával vagy családi-baráti kölcsönnel fedezik, esetleg állami támogatást vesznek igénybe, ha jogosultak.

Elképzelhető, hogy a HFM-et leviszik 65-70 százalékra, vagyis erősen növelni kell majd az önerőt, ami várhatóan felpörgeti a használt lakások forgalmát, hiszen, mint írtuk, sokan a régi lakás eladásából teremtik elő az önerő nagy részét. Ha ez a csökkentés megtörténik és netán viszonylag rövid idő alatt túl sok használt lakás kerül a piacra, akkor stagnálhat ezek kínálati ára, illetve még erőteljesebb lehet a differenciálódás a jó és kevésbé jó adottságú használt ingatlanok között.

Az MNB egyébként elismeri ezeknek az általános európai aggodalmaknak a jogosságát. Emellett azt is vallja, hogy a megfelelő jogi szabályozással támogatott bérleti piac megteremtése enyhíthetné a nyomást a lakásárakon és a hitelpiaci keresleten. Ezekről részletesen szól a múlt héten ismertetett kétéves, versenyképesség-javítást célzó 144 pontos terv lakáspiaci részében.

A májusi lakáspiaci elemzésben az MNB szakértői ugyanakkor azt vallották, hogy a hitelezés jelenlegi élénkülése és a lakáspiaci drágulás között nem mérhető szoros kapcsolat. Azt írták, hogy a magyarországi járásokat két részre, egy magasabb (2016 és 2021 között 70 százalékot meghaladó növekedés az átlagos négyzetméterárban) és egy alacsonyabb lakáspiaci drágulással érintett csoportra osztva nem láthatóak a hitelpiaci kockázatosságot megragadó mutatókban egyértelmű jelei annak, hogy a lakásárak növekedését a kockázatvállalás növekedése kísérte volna.

Budapesti ellensúly

Budapesten kis mértékben javult a lakhatás elérhetősége a bérleti piacon az elmúlt évben. Egy tipikus 3 szobás, illetve 1 szobás lakás bérleti díja az átlagos magyarországi nettó fizetés rendre 72,8 és 40,9 százalékát teszi ki. Egy évvel ezelőtt ezen mutatók értéke 73,5, illetve 43,2 százalék volt, tehát a jövedelmek emelkedése ellensúlyozni tudta a bérleti díjak növekedését. A többi visegrádi ország fővárosában is javult vagy változatlan maradt az elérhetőség, de ezek továbbra is a legkevésbé megfizethető városok közé tartoznak Európában: Prágában 47,3, Pozsonyban 53,6, Varsóban pedig 58,4 százalék a vizsgált bérleti díj/jövedelem-mutató értéke 1 szobás lakás esetén.

A magasabb négyzetméterár változással érintett járásokban az új kihelyezésű lakáshitelek medián JTM értéke mindössze néhány százalékponttal magasabb az alacsonyabb drágulással érintett területeken kihelyezett hitelekéhez képest. A medián hitelfedezeti mutató ráadásul alacsonyabb a nagyobb drágulással érintett területeken.

A medián négyzetméterárak változása és a medián JTM szintje között emellett csak gyenge, 29 százalékos korrelációt találtunk a magyarországi járások szintjén. Az e mögött meghúzódó ok okozati összefüggés ráadásul nem egyértelmű. Egyrészt lehetséges, hogy a nagyobb jövedelem oldali kifeszítettség (magasabb JTM) járult hozzá valamelyest a lakásárak meredekebb emelkedéséhez. Másrészt elképzelhető, hogy a nagyobb drágulás következtében kerültek kifeszítettebb jövedelmi helyzetbe a hitelfelvevők.

Több ezer magyar vár a hazatérésre.

Több ezer magyar vár a hazatérésre.