|

| (Fotó: 123rf.com) |

A híradások tele vannak olyan intő jelekkel, amelyek miatt kérdéses, lesz-e elegendő nyugdíjunk, ha az állami nyugdíjrendszerre hagyatkozunk. A jelenlegi nyugdíjrendszer ugyanis a dolgozók befizetéseiből teljesíti a kifizetéseket. Márpedig a túl kevés gyermek, az elöregedés, az elvándorlás miatt egyre kevesebb lesz a befizető, és egyre több a nyugdíjra szoruló, nem csak Magyarországon.

Mindenkinek elemi érdeke lenne tehát takarékoskodni öreg napjaira, mégpedig minél előbb. Az Allianz Hungária és a GfK Hungária Kft. által közösen végzett kutatás szerint Magyarországon a legnépszerűbb megtakarítási formák a betétek, az életbiztosítás és az önkéntes nyugdíjpénztár.

Ne a befőttesüvegben tartsuk

A pénzügyileg tájékozottabb lakosok jellemzően több terméktípust használnak, gyakrabban vesznek igénybe adó-visszatérítést nyújtó termékeket, míg azokra, akik kevésbé értenek a pénzügyekhez jobban jellemző, hogy „otthon a befőttesüvegben” gyűjtik megtakarításaikat.

Hogy a takarékoskodás mennyire fontos, arra érdemes megnézni egy egyszerű számpéldát. Tegyük fel, hogy minden év elején befizetünk tízezer forintot egy három százalékos kamatozású számlára, és infláció nincs. Az első év elején így 10 300, a második elején 20 906 forintunk lesz (mert a korábbi kamat is kamatozik, tehát kamatos kamatot kapunk).

Több terméket tudunk megvásárolni

Tíz év után mintegy 118 ezer forint lesz a számlánkon, tehát a kamatoknak köszönhetően 18 százalékkal több terméket tudunk megvásárolni, mint amennyit akkor tudtunk volna, ha megtakarítás helyett a pénzünket elköltjük. De hagyjuk ott azt a pénzt, hadd kamatozzon tovább.

Húsz év után 276 765 forint lesz a számlánkon, ami 38 százalékkal több, mint amennyit befizettünk. Harminc év után ez a szám 63 százalék, negyven év után pedig 94 százalék, tehát közel kétszer annyi terméket fogunk tudni venni, mint a befizetéseinkből tudtunk volna, kamatozás nélkül. A legtöbb ember egyébként 42-48 évig dolgozik nyugdíj előtt, és jelenleg három százalékos reálkamatot garantáló magyar államkötvényeket is lehet kapni, így ezek a számok jelenlegi ismereteink szerint reálisak.

Élethelyzetnek megfelelően döntsünk

De mi van akkor, ha sikerül magasabb hozamú befektetést találni? „A pénzügyi tervezésnél mindenkinek azt kell mérlegelni, hogy melyik megoldás az optimális egyéni céljai elérése érdekében, milyen befektetési eszközökön keresztül tudja leginkább megvalósítani elképzeléseit. A döntésnél fontos figyelembe venni, hogy mennyi időre tudjuk nélkülözni a befektetni kívánt összeget, mi az a kockázat, amit az elvárható hozamért cserébe vállalni tudunk – hívja fel a figyelmet Kozek András, az Allianz Hungária Zrt. vezérigazgató-helyettese. Például az Allianz kínálatában az Allianz Életprogramok esetében mindenki az élethelyzetének, fizetőképességének, a megcélzott futamidőnek és a kockázatvállalási hajlandóságának megfelelő takarékossági formát tud választani.”

Érdemes lehet kicsit kockáztatni

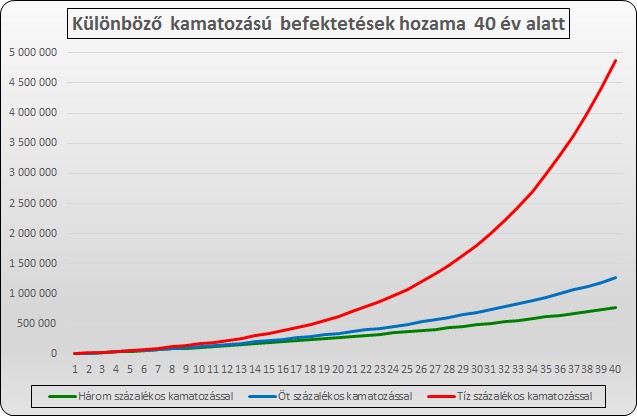

A számolási példánkban az évi három százalékos (reál)kamat inkább a kockázatmentes, kötvényjellegű befektetések irányadó hozama volt az utóbbi években Magyarországon (külföldön sok helyen ennél jóval kevesebbet lehet elérni). Hosszú távon, évtizedek alatt azonban kimutatták, hogy kockázatosabb befektetésekkel, mint a részvények, magasabb hozamot lehet elérni.

Ha öt vagy tíz százalékos hozammal számolunk, nagyon más lesz az eredmény. Öt százalékkal negyven év után már 1.27 millió forintot ér a négyszázezer forintos befektetésünk, tíz százalékkal pedig majdnem 4,9 milliót.

Tegyünk félre többet

Persze évi tízezer forint nem igazán jelentős összeg, legalább havi 10-20 ezerrel kellene kezdeni. Ekkor még három százalékos kamattal is lesz – jelenlegi árakon – 9,3, illetve 18,6 millió forintunk negyven év múlva. Ez már jól hangzik nyugdíj-kiegészítésnek. Ha jól keresünk, és még többet tudunk félretenni, annál jobb.

Az inflációt persze nem szabad teljesen elfelejteni, még ha mostanában nulla közelében is volt. Az elmúlt 10-15 évben az évi 3-4 százalékos infláció volt a jellemző, a kamatok viszont átlagosan 6-8 százalékon álltak. Évente 2-4 százalékos reálkamatot rendszerint akkor is el lehetett érni.

A reálkamat a lényeg

Infláció mellett a számításaink átalakulnak, lehet, hogy más, nagyobb számok jönnek ki, de a lényeg változatlan marad. Évi két százalékos átlagos pénzromlással és öt százalékos kamattal ugyanott vagyunk, mint évi nulla százalékos infláció + három százalék kamattal. Figyeljünk tehát arra, hogy nem a kamat, a hozam, hanem a reálkamat vagy reálhozam, tehát az infláció feletti teljesítmény a lényeges.

Idősödő önmagunk nagyon meg fogja nekünk köszönni.