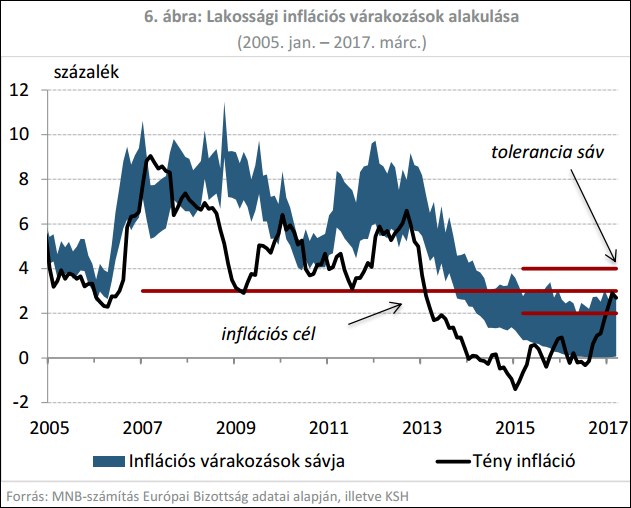

Egyszerű, mint az egyszeregy: ha három százalék lesz az infláció, és csak egy százalékos kamatot kapsz, például a bankbetétben tartott pénzedre, akkor két százalékkal kevesebb árut fogsz tudni megvenni egy év múlva, mint most. Épp ilyennek tűnik most a helyzet: a Nemzeti Bank és független elemzők inflációs előrejelzései egyaránt évi három százalék közelében járnak, igaz, mostanában kicsit visszavettek a várakozásokból. Míg a bankokban a jellemző kamat már bőven egy százalék alatti, és az egy éves állampapírokkal is legfeljebb két százalékot tud elérni a lakosság.

A pénzvesztés tehát garantált, hacsak nem vesz valaki inflációkövető államkötvényt három vagy öt évre (Ezekről itt írtunk, és arról, hogy adott esetben rövidebb távon is megérheti a vásárlásuk.) Úgy tűnik, hogy az MNB ennek ellenére nem fél túlságosan attól, hogy a lakossági megtakarítások visszaesnének.

Nem érvényes a tankönyvi szabály?

A márciusi inflációs jelentésében (51.-53. oldal) ugyanis a szervezet a következőket írja:

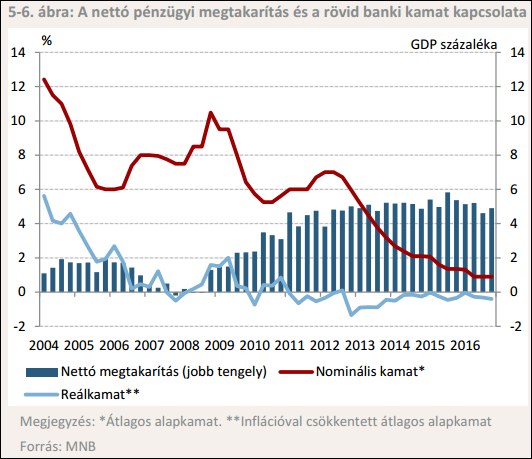

„A válság előtt meghatározó közgazdasági elméletek alapján a csökkenő kamat alapvetően arra ösztönzi a lakosságot, hogy mérsékelje megtakarításait – az elmúlt évtizedben azonban sem a magyar, sem a nemzetközi adatokon nem volt kimutatható szoros kapcsolat a hozamok és a pénzügyi megtakarítás alakulása között. A gazdasági válság kitörését követően több hullámban jelentősen mérséklődött Magyarországon az irányadó kamat, és így a bankbetéteken elérhető hozam. Ennek ellenére a háztartások megtakarítása folyamatosan emelkedett, majd magas szinten stabilizálódott – vagyis nem látszott erős kapcsolat a két mutató között. Hasonló következtetésre jutunk, hogy ha nemzetközi adatokon vizsgáljuk a hozam és a megtakarítás alakulását.”

Melyik kamatot használjuk?

A magyar lakosság, vagy inkább annak tehetősebb rétegei tehát szorgalmasan megtakarítanak a minimálisra csökkent kamatok ellenére is. Külföldről is ismert jelenség, hogy a válságra sokan úgy reagáltak, hogy a bizonytalanság miatt még többet tettek félre. Így hiába csökkentették minimálisra vagy negatívra a jegybankok a kamatokat, hogy a gazdaságot, fogyasztást, beruházást ösztönözzék. Az emberek nem mertek többet költeni, inkább némi veszteség árán is még többet tartalékoltak.

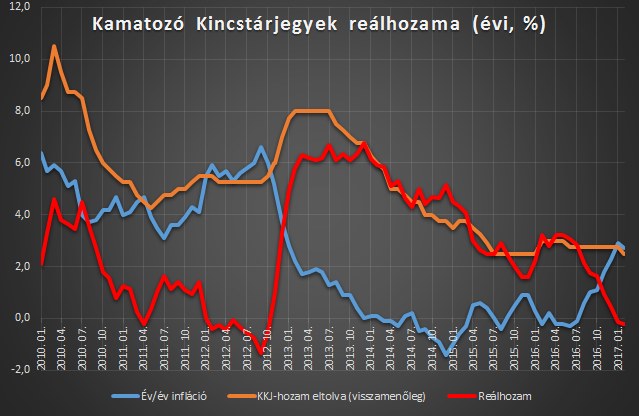

De az MNB mintha valamiben tévedne. Ábráin ugyanis van, ahol banki kamatból, van, ahol állampapírpiaci referenciahozamból, van, ahol az alapkamatból számolnak reálkamatot. (A reálkamat=kamat mínusz infláció. Kérdés, melyik kamatot használjuk.) Ábrái alapján a reálkamat már 2013 végétől be-beesett a nulla alá. (Lásd az MNB első grafikonját.)

Csakhogy ma már aki magánember és megtakarítani akar, vagy a lakossági állampapírokat, vagy a befektetési alapokat választja, amelyek magasabb hozamot adnak, mint az intézményeknek adott diszkont kincstárjegyek vagy a bankbetétek. Ha az egy éves Kamatozó Kincstárjegyek hozamát hasonlítjuk össze az inflációval, akkor más a kép, a reálhozam az utóbbi években vastagon pozitív volt. (Az összehasonlításhoz az adott hónap inflációs adatát az egy évvel korábban kapható állampapírok hozamával kell összehasonlítani, hiszen az egyik a múltra, a másik a jövőre vonatkozó adat.)

Ennek alapján egészen a közelmúltig a kisbefektetők nagyon el voltak kényeztetve, 2013-2014-ben pedig kifejezetten magas, 4-6 százalékos is volt a reálhozam, ami ma már túlzásnak tűnik. De csak az idén februári inflációs adat alapján (tehát a tavaly februári KKJ-vásárlásoknál) fordult az elő, mintegy négy és fél év után először, hogy szerény mínuszba süllyedt volna a kisbefektetők kedvenc állampapírjának reálhozama.

Kérdés, hogyan fognak erre reagálni a kisbefektetők. Az átlagember a hosszú távú adatok szerint hajlamos túlbecsülni az inflációt, most azonban, ha az MNB adatait nézzük, inkább alábecsüli. (Lásd a fenti ábrát.) Mire a polgárok nagy nehezen megszokták a nulla közeli pénzromlást, addigra az újra megugrott.

Eddig mindig akadt valami jó

Tény, hogy az MNB adatai szerint a megtakarítások 2008 vége óta folyamatosan növekednek, szinte ha esik, ha fúj. Ám óvatosságra inthet, hogy valójában azóta, egészen 2016-ig nem volt olyan időszak, amikor a reálkamat vagy inkább reálhozam – a lakosság által reálisan elérhető, minimális kockázatú, egy év körüli befektetések infláció feletti hozama – negatív lett volna. Az ábránkon látható utolsó olyan időszakban, amikor a Kamatozó Kincstárjegyek hozama nem érte utol az inflációt, 2012-ben még a banki kamatok voltak magasabbak, évi 7-9 százalékosak is. (És akkor még megérte egyik bankból a másikba utalgatni is egy-egy akciós kamatért.)

Az egyetlen hatékony és alacsony kockázatú védelemnek jelenleg az inflációkövető kötvények vásárlása tűnik.

Jelentősen lassult az Egyesült Államok gazdasági növekedése 2025 utolsó negyedévében.

Jelentősen lassult az Egyesült Államok gazdasági növekedése 2025 utolsó negyedévében.