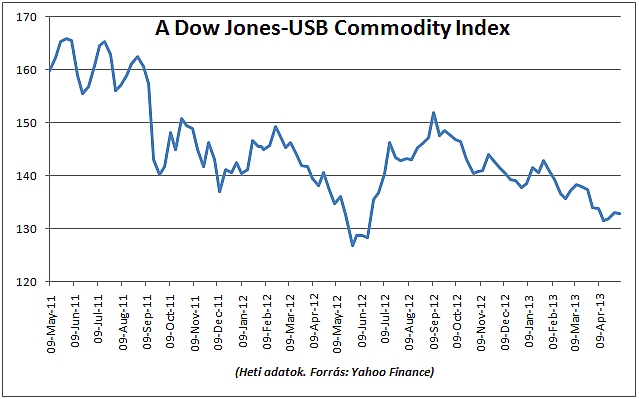

Nem járnak jó idők az árupiaci termékekre, legalábbis ha befektetési szempontból tekintünk rájuk, de a kitermelőiknek sem túl kedvező a helyzete. A hét fő szektorban 19 árupiaci terméket tartalmazó Dow Jones-UBS Commodity Index például a Yahoo Finance szerint 165 pont környékéről 133 pontra esett a március 9-ig eltelt két év alatt, ami 19,5 százalékos süllyedés. Egy év alatt pedig mintegy két százalékos volt a csökkenés. (Eközben a dollár/forint keresztárfolyam egy éve és két éve is nagyjából a jelenlegi szinten volt, igaz, közben sokat mozgott.)

A nyersanyagmániások kitartanak

Alapvetően kétféle elmélet van az aranyról, de vele együtt sokszor más árucikkeket is gyakran emlegetnek. Az egyik szerint az arany inkább technikai okokból zuhant nagyot, korábbi longok kényszerű lezárása, esetleg összehangolt spekulációs támadás miatt. Jó jel, hogy a fizikai aranyat továbbra is vásárolják a kisbefektetők és egyes jegybankok, a devizaháború, a pénzhígítás, a fedezetlen pénzkibocsátás pedig folytatódik világszerte. Egy 30-40, sőt 50 százalékos visszaesés a különböző tőkepiacokon ráadásul nem tekinthető abnormálisnak.

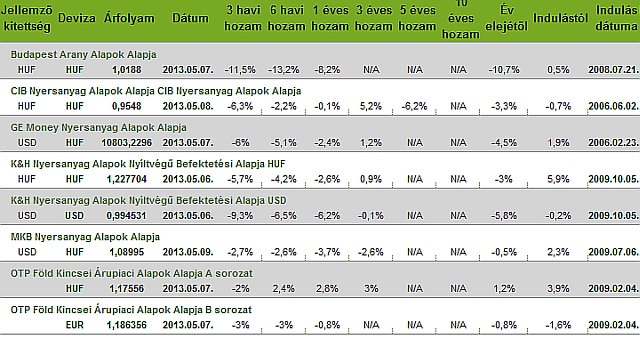

|

| Árupiaci alapok hozama (Bamosz.hu) |

A nyersanyaghívők szerint az inflációs veszély egyáltalán nem szűnt meg, az arany, ezüst és más árucikkek kisebb-nagyobb korrekció után előbb-utóbb az egekbe fognak szárnyalni, minden korábbinál nagyobb áremelkedés veheti kezdetét. Az egyéb árupiaci termékek a renyhe konjunktúra miatt most gyengélkednek ugyan, de a gazdasági növekedés fellendülésével majd szép jövő előtt állnak.

Vége a ciklusnak, indul a nagyböjt

A másik fő véleménycsoport szerint az árupiac sok éves, akár 10-20 évre is elnyúló ciklusokat produkált a múltban, és egy emelkedő ciklusnak most van vége. Lehet, hogy újabb húsz évig még nominálisan sem fogják utolérni magukat az árfolyamok. Az árupiaci volt az előző, már lefutott mánia, ami után sok éves esés, esetleg stagnálás várható.

Az arany csak egy lufi, nincs mögötte fundamentális érték, bármikor töredékére eshet az ára. A többi árucikknél pedig a vevők általában spórolnak, új technológiákat fejlesztenek ki a felhasználás csökkentésére. Eközben a kitermelők növelik kapacitásaikat, kitermelésüket, sokuk egyenesen rá van kényszerülve bevételei növelése érdekében, így a kínálat csak nőni fog. Majd csak akkor valószínű újabb árupiaci felfutás, ha már senki sem számít rá, ha már senkit nem érdekel ez a piac. (Egy hasonló vélemény például az Alapblogon olvasható.)

Hol egy kis plusz, hol egy kis mínusz

Akárhogy is lesz, 2006-2009 körül, a nagy árupiaci felfutás vége felé elindult Magyarországon mintegy féltucatnyi nyílt végű árupiaci alap, amelyek az utóbbi időben szintén megszenvedték a konjunktúra megszűnését. Az idén a Bamosz táblázata szerint a hat alap nyolc különböző sorozatából hét volt veszteséges (a legfrissebb adatok május 6 és 8 közöttiek), sőt az alapok indulása óta is mínuszban van három a nyolcból. Az egy és három éves hozamok terén sem sokkal jobb a helyzet, ahol pozitív a hozam, ott is többnyire nem kiemelkedő. (Az árupiaci termékeken alapuló tőkevédett alapok ebben a csoportban nincsenek benne.)---- Energiahordozótól élőállatig, longtól shortig ----

A legnagyobbat, közel 11 százalékot az idén a Budapest Arany Alapok Alapja veszítette, ami persze logikus az arany hasonló mértékű zuhanása nyomán. Az alap egyébként tőkéje 92 százalékát tartotta március végén az SPDR Gold Trust nevű híres, fizikai aranyat tároló, igen nagy tőzsdén forgalmazott alapban (ETF-ben).

A portfóliót meg szokták osztani

A többi alap jobban megosztja a tőkéjét. A CIB Nyersanyag is egy nagyobb külföldi alapra koncentrál, tőkéje 92 százaléka volt márciusban a Powershares DB Commodity ETF-ben. Ez, illetve a mögöttes index az ETFdb.com részletes adatbázisa szerint a világ 14 leginkább kereskedett árupiaci termékét tartalmazza. (Kétféle kőolaj, benzin, fűtőolaj, arany, réz, cukor, kukorica stb.)

A szintén a Budapest Alapkezelőnél kezelt GE Money Nyersanyag is alaposan megosztja a pénzét, kezelője szerint „a közel 20 nyersanyagot felölelő portfólióval kívánja biztosítani az alap befektetési politikája az egyoldalú kockázatok kiszűrését és a minél kiegyensúlyozottabb teljesítményt”. Az alap többféle külföldi ETF-et vásárol, márciusban tőkéje 19-19 százalékát tartotta az Ishares S&P GSCI Commodity és a már említett Powershares DB Commodity nevű alapokban, 12 százalékot az SPDR Gold Trustban, tovább is van, de a tíz százalék alatti részesedéseket nem sorolták fel tételesen.

Energiahordozóktól élőállatokig

A K&H Nyersanyag forintos és dolláros sorozatai közül, amint táblázatunkban is látszik, alapvetően a forintban kibocsátott értékpapír teljesített jobban, legalábbis névleg. Az alapban a Blackrok és a BNP Paribas alapjaiból van nagyobb mennyiség, egyébként márciusban vagyona 36 százaléka energiahordozókból, 26 mezőgazdasági termékekből állt, 17 százalék ipari fémből, 10 százalék élőállatból (vagy legalábbis a rájuk szóló árutőzsdei kontraktusokból). A nemesfémek itt csak hat százalékot képviseltek.

Az MKB nyersanyagpiaci alapjának is 92 százalék volt az árupiaci kitettsége, ezen kívül annyit árulnak még el, hogy egyedül a nyersolaj aránya haladta meg a tíz százalékot. Az irányadó indexe (benchmarkja) egyébként az említett Dow Jones-USB index, így elképzelhető, hogy nem tér el attól jelentős mértékben az összetétele sem. Az alap dollárkitettségének egy részét származékos üzletekkel fedezte.

Longolás és shortolás

Az OTP Föld Kincsei alapnál is minden időtávra jobban teljesített a forintos sorozat a Bamosz táblázata szerint, mint az eurós, legalábbis nominálisan (tehát a forint esetleges gyengülését vagy erősödését figyelmen kívül hagyva). Az alap bevallottan spekulál a nyersanyagok esésére is időnként, vagyis shortol, több-kevesebb sikerrel. Amint márciusi jelentése írja:

„A hónap során korábbi arany, ezüst, palládium, olaj, földgáz és réz vételi pozícióink egy részét zártuk és több esetben már inkább az árfolyamok esésére fogadunk. A stratégiával kisebb csökkenést értünk el a hónapban.” Tíz százalék feletti befektetése az alapnak csak egy volt, itt a Powershares DB neve bukkant fel újra.

Pici ország pici piaca

Az árupiaci alapok szegmense egyébként Magyarországon egyelőre igen kicsi. A Bamosz adatai szerint március végén 10,1 milliárd forint volt ilyen termékekben, ez az összes hazai alap összes tőkéjének csak mintegy negyed százaléka.

Az Államadósság Kezelő Központ (ÁKK) 30 milliárd forintért hirdetett meg jegyzésre 12 hónapos diszkont kincstárjegyet a csütörtöki aukción.

Az Államadósság Kezelő Központ (ÁKK) 30 milliárd forintért hirdetett meg jegyzésre 12 hónapos diszkont kincstárjegyet a csütörtöki aukción.